Wie belegt neemt risico’s. Een hoog rendement halen zonder risico is meestal niet mogelijk. Er zijn mogelijkheden om de risico’s te beperken, maar zulke bescherming zal wel invloed hebben op het rendement. Belangrijke vragen zijn dus: hoeveel bescherming is er nodig, en hoe werkt het?

Een aandelenportefeuille beschermen is niet gratis: de kosten voor bescherming hebben een nadelig effect op het toekomstige rendement. Daarom is het goed om eerst te bepalen hoeveel risico acceptabel is, zowel wat betreft de persoonlijke financiële omstandigheden en vooruitzichten als wat betreft de psychische belastbaarheid van de belegger in kwestie.

Vooral dit laatste is lastig in te schatten. Niet zelden zorgt een fors verlies in de portefeuille voor de realisatie dat de persoonlijke risico-acceptatie in het begin niet goed is ingeschat. Een manier om de risico-acceptatie te bepalen, is het schetsen van een scenario waarbij het zwaar tegenzit met de beleggingsportefeuille. Denk dan bij aandelen bijvoorbeeld aan een koersverlies van 30%. Probeer te beoordelen wat daarvan de invloed zou zijn op de financiële situatie, en hoe dat psychisch aan zou komen. Zo kunnen verschillende scenario’s uitgedacht worden om een indruk te krijgen van het vereiste beschermingsniveau. Een conclusie kan ook zijn dat de portefeuille aangepast dient te worden. In het algemeen raden we niet aan om bescherming te kopen tegen lichtere dalingen, van ongeveer 5 tot 10%. De zwaardere klappen kunnen grote schade aanrichten, en verdienen daarom meer aandacht.

Beschermingsmiddel 1

Derivaten

Met derivaten kan bescherming tegen koersdalingen worden gekocht. Turbo’s, speeders en aanverwante producten hebben een onbeperkte looptijd, maar hebben wel het nadeel dat ze uitgestopt kunnen raken. Timing is daardoor heel belangrijk: als er na de koop van een turbo short een koersstijging plaatsvindt waardoor de turbo uitgestopt wordt en vervolgens de koersen flink dalen, wordt er een dubbel verlies geleden, op zowel de turbo als de portefeuille die de turbo moet beschermen. Daarom hebben we een voorkeur voor opties. Die lopen af op een vooraf aangegeven datum, de expiratiedatum. Een koper van opties weet zeker dat ze door blijven lopen tot die datum. Een ander voordeel van opties is dat er allerlei combinaties opgezet kunnen worden door verschillende opties te kopen en te verkopen.

Hedgen

Het beschermen van bepaalde beleggingen wordt in het Engels ‘hedgen’ genoemd. Daarmee wordt zoiets bedoeld als afdekken of beschermen. In Nederland wordt de term ook regelmatig gebruikt, omdat in de financiële wereld Engels nog altijd de belangrijkste taal is. Als wordt gesproken van een ‘hedge’ of ‘hedgen’, gaat het dus om het afdekken van een bepaald risico, bijvoorbeeld het risico op een rentestijging of een valutadaling.

Koersdalingen doen zich voor op een van tevoren onbekend moment, en de diepte van de koersval is vooraf natuurlijk ook niet te voorspellen. Dat maakt het lastig om te beoordelen wanneer de beschermingsconstructie moet worden verkocht. Het doel van zo’n constructie is dat deze geld oplevert terwijl in de aandelenportefeuille geld verloren wordt. Maar wat is het beste moment om te verkopen? Bedenk bij de koop van de constructie een plan van aanpak, en voer dit ook uit. Een mogelijkheid is bijvoorbeeld om de positie helemaal uit te zitten. Een andere mogelijkheid is dat bij een bepaalde waarde de constructie verkocht wordt, en eventueel een nieuwe constructie opgezet wordt. Er is van alles mogelijk, maar het is vooral van belang dat er vooraf een plan ligt dat gevolgd gaat worden.

Beschermingsmiddel 2

Putoptie

De meest voor de hand liggende methode om een aandelenportefeuille te beschermen is het kopen van een putoptie. Een strategie is om voor elk bedrijf dat in de portefeuille zit, een bijbehorende put te kopen, maar dat is vaak vrij duur en is ook niet altijd mogelijk. Verstandiger is het om een put te kopen op een index die qua samenstelling lijkt op de portefeuille. Een portefeuille met voornamelijk Nederlandse aandelen kan bijvoorbeeld gecombineerd worden met een putoptie op de AEX-index. Er moet bepaald worden welke looptijd gewenst is. In het algemeen is het raadzaam om een wat langere looptijd te nemen, bijvoorbeeld (ongeveer) zes maanden of een jaar. Koersen zijn namelijk moeilijk te voorspellen, dus het valt lastig te zeggen wanneer er een forse daling zal plaatsvinden. De put kost geld, en er moet rekening mee worden gehouden dat als koersen niet dalen voor de expiratiedatum, de kosten van de putoptie verloren gaan. Dit is de prijs die voor de bescherming moet worden betaald.

Over het algemeen raden we niet aan om voor maximale bescherming te kiezen. Dat is vrij duur, en als het algemene koersverloop zijwaarts is (en er dus geen winsten en verliezen zijn) wordt er met die strategie zelfs verlies geleden. Om de kosten te beperken, kan er worden gekozen voor minder bescherming. Dat kan om te beginnen door te kiezen voor een lagere uitoefenprijs van de putoptie. Stel dat de AEX op 440 punten staat, dan is een putoptie met uitoefenprijs 440 duurder dan een put met 420. Deze laatste geeft ook pas bescherming bij een AEX-stand van 420 en lager, dus de bescherming is minder goed. Een goedkopere put die minder bescherming biedt vinden we beter. In geval van extreme dalingen zorgt die toch voor een bepaalde bescherming, en als er geen spectaculaire bewegingen zijn, drukken de kosten van de put niet al te veel op het totaalresultaat.

[su_accordion]

[su_spoiler title=”Wanneer verkopen”]

Koersdalingen doen zich voor op een van tevoren onbekend moment, en de diepte van de koersval is vooraf natuurlijk ook niet te voorspellen. Dat maakt het lastig om te beoordelen wanneer de beschermingsconstructie moet worden verkocht. Het doel van zo’n constructie is dat deze geld oplevert terwijl in de aandelenportefeuille geld verloren wordt. Maar wat is het beste moment om te verkopen? Bedenk bij de koop van de constructie een plan van aanpak, en voer dit ook uit. Een mogelijkheid is bijvoorbeeld om de positie helemaal uit te zitten. Een andere mogelijkheid is dat bij een bepaalde waarde de constructie verkocht wordt, en eventueel een nieuwe constructie opgezet wordt. Er is van alles mogelijk, maar het is vooral van belang dat er vooraf een plan ligt dat gevolgd gaat worden.[/su_spoiler]

[su_spoiler title=”Alternatief: short gaan”]

Een alternatieve mogelijkheid om een portefeuille tegen koersdalingen te beschermen, is om shortposities in te nemen in een aantal aandelen die erg duur zijn, en daarom in een slecht beursklimaat het hardste kunnen dalen. Short gaan is het verkopen van aandelen die je niet in bezit hebt. Daar moet je ze dus voor lenen bij een partij die ze wel in bezit heeft. Dit levert ook een risico op: als de koers juist stijgt, leidt het tot een negatief rendement. Als er bijvoorbeeld een overnamebod komt op een aandeel, kan dat voor een pijnlijk verlies zorgen. Daarnaast kan het gebeuren dat de uitlener om wat voor reden dan ook de aandelen terug wil. Dan zal de short-verkoper deze moeten terugkopen en vervolgens teruggeven. Vanwege deze haken en ogen raden wij deze methode daarom af.[/su_spoiler]

[su_spoiler title=”Geen bescherming”]

Bescherming kost geld. Ieder jaar geld steken in beschermingsconstructies zal telkens het jaarrendement verlagen, hetgeen zich op de langere termijn zal vertalen in een flink lagere opbrengst. Beleggers die het belegde vermogen voorlopig niet nodig hebben (ga uit van een termijn van zeker vijf jaar) kunnen vanzelfsprekend meer risico dragen dan beleggers die volgend jaar met pensioen gaan en die van het belegde vermogen hun inkomen willen aanvullen. Hoe langer dan ook de termijn waarop de beleggingen rendement moeten opleveren, hoe harder beleggers zich zouden moeten afvragen hoe groot hun behoefte aan bescherming feitelijk is. We denken we dat voor beleggers die de lange termijn voor ogen hebben, bescherming eigenlijk niet gewenst is. Dat wil natuurlijk niet zeggen dat er onbeperkte risico’s genomen kunnen worden, maar door een juiste verdeling over verschillende beleggingscategorieën kan er ook een acceptabel risiconiveau bereikt worden.[/su_spoiler]

Beschermingsmiddel 3

Putspread

Een andere mogelijkheid waarmee de kosten beperkt worden, is het kopen van een putoptie en het tegelijkertijd verkopen van een putoptie met een lagere uitoefenprijs, maar wel met dezelfde expiratiedatum. Dan ontstaat er een combinatie die putspread wordt genoemd. Deze biedt bescherming tegen koersdalingen tussen de twee uitoefenprijzen. Een AEX 450/400 putspread biedt dekking tussen de 450 en 400 punten, maar als de AEX tot onder de 400 punten zakt is er geen dekking. Het voordeel van deze combinatie ligt in de lagere kosten. Hoe groter de spread is (het verschil tussen de uitoefenprijzen) hoe duurder de combinatie zal zijn, maar een grotere spread betekent ook meer bescherming.

Er zijn allerlei andere combinaties mogelijk met opties, zoals het verkopen van een call en het kopen van een put. De opbrengst van de calloptie verlaagt de kosten, maar beperkt ook het winstpotentieel. Er kan dus veel of weinig bescherming worden gekocht. In het algemeen raden we aan om geen volledige bescherming te kopen. Wie de portefeuille te riskant vindt, kan dan beter een gedeelte verkopen en een veiligere bestemming voor de opbrengst zoeken.

Hoe bescherming werkt

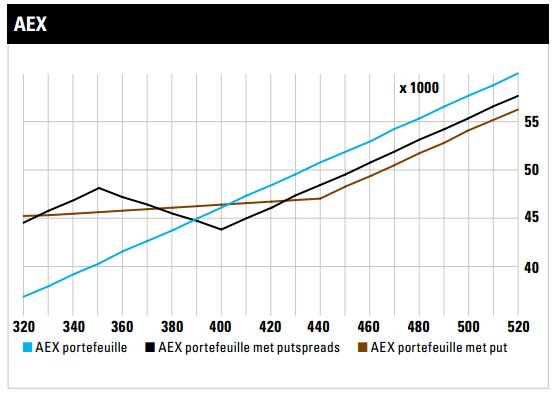

In de grafiek hieronder staat het resultaat van een investering van €50.000 in de AEX-index met een beginstand van 440 punten. We laten het resultaat zien bij verschillende standen van de AEX op 17 juni 2016. De blauwe lijn staat voor de AEX-portefeuille. De bruine lijn is het resultaat op 17 juni van dezelfde portefeuille, maar dan met een gekochte AEX jun16 440 put erbij, die op 17 juni afloopt. De zwarte lijn is weer een AEX-portefeuille, maar nu met twee jun16 400/350 putspreads erbij. Deze kosten bij elkaar minder dan de 440 put, maar de bescherming is ook kleiner bij echt grote dalingen. In beide gevallen is het resultaat na een forse koersdaling echter beter dan bij een onbeschermde portefeuille.

Lees ook: Hoe beleg ik in private equity?