Succesvol beleggen is kinderlijk eenvoudig

Greenblatt testte zijn 'formule' met Amerikaanse aandelen en realiseerde tussen 1988 en 2004 een samengesteld jaarrendement van 30,8%Met het boekje was hij niet aan zijn proefstuk toe. In 1997 had Greenblatt al eens een boek gepubliceerd met de spraakmakende titel You Can Be a Stock Market Genius. Dat boek vond echter vooral aftrek onder vermogensbeheerders en aspirant-hedgefundmanagers, terwijl het bedoeld was voor het grote publiek. Kopen én verkopen Een ding voorop: natuurlijk bestaat er geen magische formule waarmee u als belegger snel rijk kunt worden. Niettemin laat Greenblatt in The Little Book that Beats the Market zien hoe u de betere aandelen eruit vist. Het idee is om kwaliteitsaandelen tegen spotprijzen te kopen. In essentie is het een waarde-strategie, waarbij op gezette tijdstippen aandelen worden gekocht en verkocht. Vooral dat laatste punt is bij veel beleggers een punt van zorg. Met dank aan Wikipedia het selectieproces van begin tot eind. Bedenk wel dat dit geschreven is voor Amerikaanse beleggers en belastingbetalers.

- Mijd illiquide aandelen en bepaal een ondergrens voor de marktkapitalisatie

- Weer de aandelen van nutsbedrijven (sterk gereguleerde sector) en financiële waarden (andere balansstructuur) uit de selectie

- Verwijder alle buitenlandse aandelen

- Bepaal het winstrendement

- Bepaal het rendement op geïnvesteerd kapitaal

- Rangschik de aandelen op stap 4 en stap 5

- Investeer in de 10-30 hoogst geplaatste bedrijven

- Koop elke maand twee tot drie nieuwe posities bij

- Verkoop één jaar na dato, waarbij (belastingtechnisch) verlieslatende posities één week eerder worden verkocht en winstgevende één week later

- Winstrendement = ebit / enterprise value

- Rendement op geïnvesteerd kapitaal = ebit / (netto-werkkapitaal + netto vaste activa)

Omdat Greenblatt deze formule testte op alle Amerikaanse aandelen met een marktkapitalisatie van $50 mln of hoger, nemen we alle Europese aandelen in ogenschouw waarvan de beurswaarde groter is dan de gemiddelde waarde van de Europese effectenmarkten. De facto is de veiligheidsmarge inzake liquiditeit hoger dan de ondergrens die Greenblatt stelt, maar vergeet niet dat deze simulatie handelt op 18 verschillende aandelenmarkten. Als alle cijfers doorgerekend zijn, zien we dat het gemiddelde jaarrendement stijgt van 15,1 naar 19,1% en dat het bruto eindbedrag met een factor 2 is opgelopen tot 386.868 euro.

Omdat Greenblatt deze formule testte op alle Amerikaanse aandelen met een marktkapitalisatie van $50 mln of hoger, nemen we alle Europese aandelen in ogenschouw waarvan de beurswaarde groter is dan de gemiddelde waarde van de Europese effectenmarkten. De facto is de veiligheidsmarge inzake liquiditeit hoger dan de ondergrens die Greenblatt stelt, maar vergeet niet dat deze simulatie handelt op 18 verschillende aandelenmarkten. Als alle cijfers doorgerekend zijn, zien we dat het gemiddelde jaarrendement stijgt van 15,1 naar 19,1% en dat het bruto eindbedrag met een factor 2 is opgelopen tot 386.868 euro.

Tot nu toe hebben we het nog niet over het risico gehad. De risicomaatstaven tonen dat het inherente risico licht hoger is dan bij een indexbelegging in de StoxxEurope600. Per eenheid risico ontvangt u echter een hoger rendement omdat de gemiddelde jaarwinst twee keer zo hoog is als het indexrendement van de StoxxEurope600.

Europese aandelen

Bent u overtuigd van het beleggingsconcept en zijn de risico’s voor u acceptabel, dan kunt u aan de slag met onderstaande lijst. Dit zijn de Europese aandelen die op dit moment voldoen aan de selectiecriteria die beschreven staan in The Little Book that Beats the Market.

Tot nu toe hebben we het nog niet over het risico gehad. De risicomaatstaven tonen dat het inherente risico licht hoger is dan bij een indexbelegging in de StoxxEurope600. Per eenheid risico ontvangt u echter een hoger rendement omdat de gemiddelde jaarwinst twee keer zo hoog is als het indexrendement van de StoxxEurope600.

Europese aandelen

Bent u overtuigd van het beleggingsconcept en zijn de risico’s voor u acceptabel, dan kunt u aan de slag met onderstaande lijst. Dit zijn de Europese aandelen die op dit moment voldoen aan de selectiecriteria die beschreven staan in The Little Book that Beats the Market.

In november 2005 verscheen The Little Book that Beats the Market van Joel Greenblatt. In het kleine boekje laat de Amerikaanse hedgefundmanager zien hoe u als kleine belegger de beurs kunt kloppen.

Het idee voor het boek ontstond nadat zijn kinderen herhaaldelijk vroegen hoe en wat voor werk hij eigenlijk deed. Het is geschreven voor zijn kinderen, die toen tussen de 6 en 15 jaar waren, in gewoon Engels en basisschool-wiskunde om het gemakkelijk en begrijpelijk te maken. Dat is het sterke punt van het boek.

Greenblatt testte zijn ‘formule’ met Amerikaanse aandelen en realiseerde tussen 1988 en 2004 een samengesteld jaarrendement van 30,8%

Met het boekje was hij niet aan zijn proefstuk toe. In 1997 had Greenblatt al eens een boek gepubliceerd met de spraakmakende titel You Can Be a Stock Market Genius. Dat boek vond echter vooral aftrek onder vermogensbeheerders en aspirant-hedgefundmanagers, terwijl het bedoeld was voor het grote publiek.

Kopen én verkopen

Een ding voorop: natuurlijk bestaat er geen magische formule waarmee u als belegger snel rijk kunt worden. Niettemin laat Greenblatt in The Little Book that Beats the Market zien hoe u de betere aandelen eruit vist. Het idee is om kwaliteitsaandelen tegen spotprijzen te kopen. In essentie is het een waarde-strategie, waarbij op gezette tijdstippen aandelen worden gekocht en verkocht. Vooral dat laatste punt is bij veel beleggers een punt van zorg.

Met dank aan Wikipedia het selectieproces van begin tot eind. Bedenk wel dat dit geschreven is voor Amerikaanse beleggers en belastingbetalers.

- Mijd illiquide aandelen en bepaal een ondergrens voor de marktkapitalisatie

- Weer de aandelen van nutsbedrijven (sterk gereguleerde sector) en financiële waarden (andere balansstructuur) uit de selectie

- Verwijder alle buitenlandse aandelen

- Bepaal het winstrendement

- Bepaal het rendement op geïnvesteerd kapitaal

- Rangschik de aandelen op stap 4 en stap 5

- Investeer in de 10-30 hoogst geplaatste bedrijven

- Koop elke maand twee tot drie nieuwe posities bij

- Verkoop één jaar na dato, waarbij (belastingtechnisch) verlieslatende posities één week eerder worden verkocht en winstgevende één week later

De belangrijkste ingrediënten zijn eigenlijk stap 4, 5 en 6, waarbij de moeilijkheidsgraad ligt bij de bepaling van het winstrendement en het rendement op geïnvesteerd kapitaal.

- Winstrendement = ebit / enterprise value

- Rendement op geïnvesteerd kapitaal = ebit / (netto-werkkapitaal + netto vaste activa)

Het winstrendement is een veredelde vorm van de omgekeerde koers-winstverhouding, en het rendement op geïnvesteerd kapitaal is een verfijning van het rendement op eigen vermogen. Met het winstrendement speurt u naar goedkope aandelen en het idee achter het rendement op geïnvesteerd kapitaal is om de goede bedrijven eruit te vissen.

De praktijk

Greenblatt testte zijn ‘formule’ met Amerikaanse aandelen en realiseerde tussen 1988 en 2004 een samengesteld jaarrendement van 30,8%. Dat is 18,5 procentpunt beter dan de gemiddelde jaarwinst van 12,3 procent van de S&P500. Doe daar nog vijf jaar bij, en wie in 1988 met $10.000 was begonnen, was in 2009 miljonair.

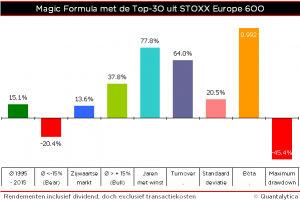

Als we de aandelenformule van Greenblatt loslaten op de StoxxEurope600, dan zien we dat zijn aanpak tussen 1996 en 2015 bijna twee keer zoveel rendement heeft opgeleverd als de index zelf: 15,1 versus 8,0%. Een initiële investering van €10.000 was in 21 jaar, exclusief de gebeurlijke transactiekosten, uitgegroeid tot €192.749, tegenover €50.635 voor de STOXX Europe 600.

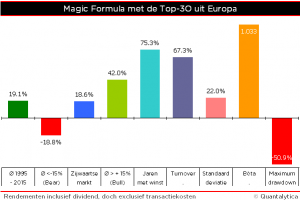

Omdat Greenblatt deze formule testte op alle Amerikaanse aandelen met een marktkapitalisatie van $50 mln of hoger, nemen we alle Europese aandelen in ogenschouw waarvan de beurswaarde groter is dan de gemiddelde waarde van de Europese effectenmarkten. De facto is de veiligheidsmarge inzake liquiditeit hoger dan de ondergrens die Greenblatt stelt, maar vergeet niet dat deze simulatie handelt op 18 verschillende aandelenmarkten. Als alle cijfers doorgerekend zijn, zien we dat het gemiddelde jaarrendement stijgt van 15,1 naar 19,1% en dat het bruto eindbedrag met een factor 2 is opgelopen tot 386.868 euro.

Tot nu toe hebben we het nog niet over het risico gehad. De risicomaatstaven tonen dat het inherente risico licht hoger is dan bij een indexbelegging in de StoxxEurope600. Per eenheid risico ontvangt u echter een hoger rendement omdat de gemiddelde jaarwinst twee keer zo hoog is als het indexrendement van de StoxxEurope600.

Europese aandelen

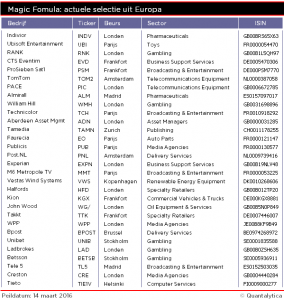

Bent u overtuigd van het beleggingsconcept en zijn de risico’s voor u acceptabel, dan kunt u aan de slag met onderstaande lijst. Dit zijn de Europese aandelen die op dit moment voldoen aan de selectiecriteria die beschreven staan in The Little Book that Beats the Market.