Balanceren tussen goed en fout

Goed beleggen is op zich niet moeilijk, maar daarom nog niet gemakkelijk. Aan goed beleggen gaat huiswerk vooraf en als belegger denkt u misschien wel dat u economisch onderbouwde keuzes maakt, emoties als hebzucht en angst vormen bij tijd en wijle een negatieve spiraal die uw heldere blik vertroebelt. Waardoor het nogal eens wil gebeuren dat uw emotie uw rendement in de weg staat.

Hyperprofessionele klasbakken

De wisselwerking tussen angst en hebzucht is van alle tijden, ook vermogensadviseurs en institutionele beleggers lijden eronder. Maar de laatste jaren hebben de hyperprofessionele klasbakken van pensioenfondsen het bijzonder zwaar. Steeds vaker moeten zij tussen het hoogste rendement en hun geweten balanceren en dat bij extreem lage rentes. De lage rentevoeten verleiden tot beleggen en los van het feit dat aandelen op en neer zwiepen, wat niet echt bevorderlijk is voor de nachtrust, kiezen zij steeds vaker voor ethisch beleggen. Terwijl beleggingen in alcohol, tabak en wapentuig een hoger rendement bieden dan maatschappelijk verantwoorde aandelen.

Al bestaat er geen universele definitie, maatschappelijk verantwoord beleggen is omgeven met een zweem van hypocrisie

Hoewel veel beleggers niet zullen weten wat de definitie verantwoorde aandelen of de woordcombinatie duurzame aandelen precies betekent, het fenomeen vindt zijn oorsprong in de jaren 80 van de 20ste eeuw. Aanvankelijk was de ethische beleggingsfilosofie van kerkelijke en liefdadigheidsinstellingen een marginaal fenomeen, maar begin jaren negentig doken de eerste beleggingsfondsen op. De echte doorbraak kwam een jaar of acht geleden, als gevolg van de documentaire van het televisieprogramma Zembla over beleggingen in de Amerikaanse wapenindustrie. Nederlandse pensioenfondsen en andere grote beleggers zetten hierop versneld de stap naar duurzaam beleggen en stemden hun beleggingsbeleid af op de uitgangspunten voor verantwoord beleggen zoals beschreven in de Principles for Responsible Investment van de Verenigde Naties.

Rendement of geweten?

Maar goed, hoe zit het nu met dat rendement? Het balanceren tussen goed en fout, dat wil zeggen het kiezen voor idealen, gaat op zich niet ten koste van het beleggingsresultaat. Op het eerste gezicht blijken ethische of duurzame investeringen het niet echt slechter te doen dan gewone. Meer nog, het rendement is op de lange termijn vrijwel van dezelfde orde van grootte als dat van internationaal gediversifieerde indices. Op korte en middellange termijn moet je evenwel rekening houden met relatief sterke afwijkingen van het beursgemiddelde, wat terug te voeren is naar het size-effect en de liquiditeit van small-caps.

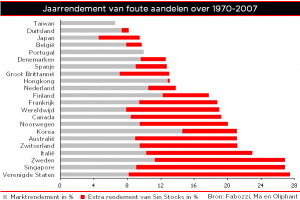

Een heel ander beeld krijgt u wanneer u het rendement van maatschappelijk verantwoord beleggen vergelijkt met dat van de foute aandelen. Er is dan duidelijk sprake van een underperformance. De vraag rijst: waarom gedijt zonde zo goed? De vraag naar drank, sigaretten, wapentuig en andere zondige geneugten is relatief stabiel. Meer nog, in onzekere tijden neemt de vraag zelfs toe.

Wel of niet meedoen?

Al bestaat er geen universele definitie, maatschappelijk verantwoord beleggen is omgeven met een zweem van hypocrisie. Idealistische beleggers nemen geen posities in brouwerijen of tabaksfabrikanten, maar beleggen wel in winkels die bier en sigaretten verkopen of banken die hen leningen verstrekken. En al zijn aandelen van wapenfabrikanten uit den boze, op staatsobligaties rust ogenschijnlijk geen taboe. Nochtans kopen overheden met de opbrengst gevechtsvliegtuigen en ander militair materiaal.

De beleggingsleer doet geen uitspraken over wat duurzaam, ethisch of maatschappelijk verantwoord is, enkel over wat economisch gezien het beste werkt. Die rationale logica pleit in het voordeel van de zondige geneugten. Maar welke aandelen u ook kiest, goed of fout, vergeet de waan van de dag, laat uw oog vallen op ondergewaardeerde kwaliteitsaandelen. Dat geldt ook voor pensioenfondsen. Bedenk wel dat naarmate meer beleggers zich op verantwoorde aandelen storten, er meer geld op tafel blijft liggen. Het wachten is dan op de gewetenloze belegger die met foute aandelen, zoals uit de tabaksindustrie, gaat cashen.

Lees ook: De lessen uit Super Stocks