Economisch beleid eurozone zet lange rentes onder druk

Na een opleving tussen medio februari en medio april modderen de aandelenmarkten de laatste weken weer voort. De rendementen over heel 2016 zijn tot nu toe ook buitengewoon mager. Het totaalrendement – koerswinst plus herbelegd dividend – voor de AEX-index bedraagt dit jaar slechts 0,6%. De MSCI World Index komt dit jaar niet verder dan 0,4% in dollars. In euro’s gemeten ligt het totaalrendement op deze brede index zelfs op -3,7%. Dit jaar was een belegging in saaie staatsobligaties een aanmerkelijk betere keuze geweest. Het totaalrendement op de iBoxx Eurozone 7-10 jaar Index – een index van staatsobligaties uitgegeven door landen uit de eurozone met een (resterende) looptijd van zeven tot tien jaar – staat dit jaar op 3,4%. Langer lopende en nog veiliger geachte leningen hebben het zelfs nog beter gedaan. Zo heeft de iBoxx Germany 10+ jaar – een index van Duitse staatsleningen met een resterende looptijd van meer dan tien jaar – dit jaar al een totaalrendement van 10,2% behaald. Het effectief rendement op tienjarige Duitse staatsobligaties is dit jaar dan ook gedaald van 0,629% tot slechts 0,156% (effectief rendement en koers bewegen tegengesteld; een lager effectief rendement correspondeert dus met een hogere koers).

Het almaar stijgende overschot op de lopende rekening van de eurozone houdt de rente mede laag

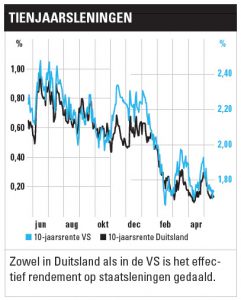

Maar niet alleen in Duitsland is het effectief rendement op staatsleningen gedaald. Ook in de VS is dat het geval. Sterker nog, op een aantal weken in november 2015 na, is het verloop van de lange rente in Duitsland en de VS vrijwel identiek. Volgens Citi zijn veel beleggers van mening dat de huidige lage rentes simpelweg te laag liggen. De broker is het daar niet mee eens en ziet verschillende factoren die de  lange rente in de westerse wereld laag zullen houden. Niet alleen de magere economische groei en vergrijzing spelen een blijvende rol, Citi ziet ook nog een andere belangrijke ontwikkeling: het al maar stijgende overschot op de lopende rekening van de eurozone. Duitsland en Nederland zijn de grootste ‘overschot-landen’. Volgens het IMF stevent Duitsland dit jaar af op een overschot op de lopende rekening van liefst 8% van het bbp. Voor Nederland ligt dat percentage volgens het IMF zelfs op meer dan 10%. Maar ook landen als Italië en Spanje zullen dit jaar naar verwachting van het IMF een overschot op de lopende rekening – zij het in mindere mate dan Nederland en Duitsland – laten zien. De broker ziet de opbouw van deze overschotten als een uitvloeisel van een Europees beleid om zijn concurrentiepositie in de wereld te versterken. De inkomsten van de buitenlandse handel zullen de landen uit de eurozone ‘recyclen’, aldus Citi, in onder meer staatsobligaties van landen buiten de eurozone. Ingezetenen uit de eurozone kochten tussen februari 2015 en februari 2016 voor €336 mrd aan niet-eurozone-obligaties. Zo’n €148 mrd daarvan ging naar staatsobligaties uitgegeven door landen buiten de eurozone, met name naar Amerikaanse en Britse staatsobligaties. Deze kapitaalstromen leiden tot een lager effectief rendement op Amerikaanse staatsobligaties, meent de broker.

lange rente in de westerse wereld laag zullen houden. Niet alleen de magere economische groei en vergrijzing spelen een blijvende rol, Citi ziet ook nog een andere belangrijke ontwikkeling: het al maar stijgende overschot op de lopende rekening van de eurozone. Duitsland en Nederland zijn de grootste ‘overschot-landen’. Volgens het IMF stevent Duitsland dit jaar af op een overschot op de lopende rekening van liefst 8% van het bbp. Voor Nederland ligt dat percentage volgens het IMF zelfs op meer dan 10%. Maar ook landen als Italië en Spanje zullen dit jaar naar verwachting van het IMF een overschot op de lopende rekening – zij het in mindere mate dan Nederland en Duitsland – laten zien. De broker ziet de opbouw van deze overschotten als een uitvloeisel van een Europees beleid om zijn concurrentiepositie in de wereld te versterken. De inkomsten van de buitenlandse handel zullen de landen uit de eurozone ‘recyclen’, aldus Citi, in onder meer staatsobligaties van landen buiten de eurozone. Ingezetenen uit de eurozone kochten tussen februari 2015 en februari 2016 voor €336 mrd aan niet-eurozone-obligaties. Zo’n €148 mrd daarvan ging naar staatsobligaties uitgegeven door landen buiten de eurozone, met name naar Amerikaanse en Britse staatsobligaties. Deze kapitaalstromen leiden tot een lager effectief rendement op Amerikaanse staatsobligaties, meent de broker.

De obligatiestrategen van Citi hebben een goed onderbouwd betoog. Maar wat is het risico als de lange onverhoopt wél stijgt? Dat risico valt eenvoudig in kaart te brengen aan de hand van de dit jaar zo sterk presterende staatsobligaties. Neem de dertigjarige Duitse staatslening die tegen een koers van 143,5 en een effectief rendement van 0,86% noteert. Als om welke reden dan ook – sterker dan verwachte groei van de wereldeconomie, een hogere olieprijs, etc. – het effectief rendement eind december van dit jaar 100 basispunten hoger ligt dan het huidige niveau dan lijden beleggers eind dit jaar een koersverlies van 20%(!). Voor Amerikaanse dertigjarige staatsleningen leidt een stijging van het effectief rendement met 100 basispunten eind dit jaar tot een koersverlies van bijna 18%. Een onwaarschijnlijk scenario? Nou nee, nog maar een jaar geleden liep het effectief rendement op dertigjarige Duitse staatsleningen in twee maanden tijd op van 0,465% tot 1,719%. Er zijn talrijke redenen waarom het effectief rendement op staatsleningen langer laag kan blijven, maar de foutmarge voor beleggers is onaangenaam laag.

Lees ook: Goochelen met cijfers