Eurocommercial heeft alleen een lift naar boven

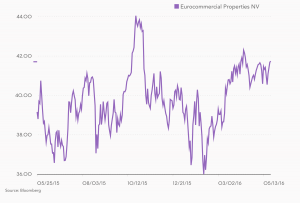

Investeringen in de portefeuille en aantrekkende binnenlandse bestedingen leiden tot winst- en dividendgroei. Het grootste risico, een duidelijke rentestijging blijft voorlopig uit. Bij een dividendrendement van 5% en een bescheiden premie van 15% herhalen wij ons koopadvies.

De certificaathouders van het eerste uur hebben aan Eurocommercial Properties (ECP) een goede belegging gehad. Vanaf de beursintroductie aan het Damrak in 1991 bedraagt het totaalrendement gemiddeld 7,8% per jaar, bij herinvestering van het dividend. Traditiegetrouw levert het dividend een belangrijke bijdrage aan het totaalrendement op vastgoedfondsen en dat geldt ook voor ECP. De uitkering is nooit verlaagd en is sinds de start gestaag toegenomen van €1,07 naar €1,98 per certificaat. Over het huidige boekjaar 2015/2016, dat eind juni afloopt, zal het dividend naar verwachting verder toenemen. Daarmee treedt ECP toe tot het selecte groepje Europese ‘dividendaristocraten’, ofwel bedrijven die al minstens 25 jaar op rij de uitkering handhaven of laten stijgen. Deze mooie prestatie is terug te voeren op de kwaliteit van het bestuur en de behoudende strategie. Het ervaren management werkt al 20 jaar samen en staat reeds sinds de beursgang onder leiding van Jeremy Lewis (70). Die was daarvoor fondsbeheerder van de voorloper van ECP, het Schroders International Property Fund, dat in 1987 op de markt werd gebracht. Lewis heeft circa 2% van het aandelenkapitaal in bezit, zodat zijn belangen parallel lopen met die van de andere certificaathouders.

Bovendien worden supermarkten veel minder geraakt door de toenemende internetverkopen dan bijvoorbeeld mode- of elektronicawinkels

Kwaliteit portefeuille

Al in een vroeg stadium heeft de leiding ingezet op stabiele inkomsten en de vastgoedportefeuille is daar nu ook helemaal op ingericht. Was de portefeuille in de beginjaren nog versnipperd met vastgoedbeleggingen in meerdere landen en sectoren, al snel is het fonds zich voornamelijk gaan richten op de retailsector. Na de verkoop van het laatste kantoorpand in 2009 is de focus volledig komen te liggen op winkelcentra in Italië (42%), Frankrijk (37%) en Zweden (21%). De voorspelbaarheid van de huurinkomsten is daardoor toegenomen. De kantorenmarkt reageert immers sterker op economische schommelingen dan de winkelmarkt en heeft van tijd tot tijd te kampen met overaanbod. Door strikte planningsrestricties in de meeste Europese landen is de kans op een overschot aan winkelcentra een stuk kleiner. De huidige portefeuille heeft een waarde van €3,3 mrd en telt 35 voornamelijk middelgrote winkelcentra. Alle winkelcentra hebben een grote supermarkt als trekpleister en dat is van groot belang.  Die zorgen namelijk voor een vaste toeloop en weten hun omzetten ook in een lastig economisch klimaat te handhaven. Bovendien worden supermarkten veel minder geraakt door de toenemende internetverkopen dan bijvoorbeeld mode- of elektronicawinkels.

Die zorgen namelijk voor een vaste toeloop en weten hun omzetten ook in een lastig economisch klimaat te handhaven. Bovendien worden supermarkten veel minder geraakt door de toenemende internetverkopen dan bijvoorbeeld mode- of elektronicawinkels.

ECP is maar een dreumes vergeleken met de twee grootste winkelcentrabeleggers in Europa Unibail-Rodamco (€37,8 mrd) en Klepierre (€22,1 mrd), maar kan zich wel goed meten met spelers als Deutsche Euroshop (€4,3 mrd), Wereldhave (€3,7 mrd), Mercialys (€2,9 mrd) en IGD (€2,1 mrd). Hoewel omvang er zeker toe doet, is de kwaliteit van de portefeuille belangrijker en die staat bij ECP buiten kijf. De winkelcentra zijn allemaal goed gelegen in en buiten de stadscentra van zowel grote steden als provincieplaatsen met een relatief gunstige demografische en economische ontwikkeling. Ze zijn goed bereikbaar en bieden met uitzondering van de binnenstedelijke winkelcentra in Frankrijk gratis parkeren.

Aan een investeringsbeslissing gaat altijd een grondig onderzoek naar de winkeldichtheid in het betreffende gebied vooraf. Wat dat betreft is de positie in Italië interessant. Beleggers waren hier in het verleden vrij sceptisch over, gezien de vrij zwakke economische en demografische ontwikkelingen in het land. Maar ECP richt zich op het rijke noorden van Italië en daar ligt het besteedbaar inkomen per hoofd van de bevolking aanmerkelijk hoger dan in Nederland of in Zweden. Ook zit er relatief weinig schuld bij de Italiaanse huishoudens en is de winkeldichtheid er veel lager dan in andere welvarende Europese landen. Aangezien ook de aanvangsrendementen hoger liggen dan in Frankrijk en Zweden is het niet verwonderlijk dat ECP momenteel vooral zijn pijlen richt op Italië. Vorig jaar werden twee winkelcentra aangekocht, in Milaan en Perugia, en onlangs werd de volledige controle verworven over I Gigli in Florence. Met 19 miljoen bezoekers per jaar is dit het grootste winkelcentrum in Italië. De top-3 van winkelcentra in het land is nu in handen van ECP.

Snellere winstgroei

De timing van de investeringen lijkt goed, want de Italiaanse economie kruipt langzaam uit een diep dal omhoog. Hervormingen werpen vruchten af en resulteren in een dalende werkloosheid. Consumenten durven weer geld uit te geven en dat is goed te zien aan de omzet van de winkeliers van ECP die over de twaalf maanden tot eind maart met 4,9% steeg. Uiteindelijk zullen de toenemende winkelverkopen ook tot uiting komen in een betere autonome huurontwikkeling. Ook in Zweden trekken de winkelverkopen (+6,3%) sterk aan, terwijl die in Frankrijk (+0,6%) werden gedrukt door de terroristische aanslagen in Parijs. Ondanks gemiddeld 13% hogere huren bij het afsluiten van nieuwe huurcontracten en contractverlengingen, bleef de autonome huurgroei over de eerste negen maanden van het lopende boekjaar vanwege de lage inflatie steken op 0,9%. De leegstand bleef onder de 1% en steekt al jaren gunstig af bij de sector.

Vooral dankzij de bijdrage van de aangekochte winkelcentra kwamen de nettohuuropbrengsten 6,5% hoger uit op €115,5 mln. Lagere financieringslasten resulteerden in een sterke stijging van het direct beleggingsresultaat (de winst exclusief ongerealiseerde waardeveranderingen en verkoopresultaten) met 18,8% naar €77,3 mln. Ter financiering van de aankopen plaatste ECP vorig jaar nieuwe certificaten. Daardoor bleef de toename van het direct resultaat per certificaat steken op 5,2% tot €1,62. De intrinsieke waarde per certificaat bedroeg eind maart €35,77, vrijwel onveranderd ten opzichte van begin dit jaar. Eind juni wordt de portefeuille echter weer extern getaxeerd en dat zal gezien de verder gedaalde rente en de aanhoudende sterke vraag van beleggers naar goede winkelcentra waarschijnlijk opnieuw tot een positieve herwaardering leiden.

Wij taxeren voor het huidige boekjaar een direct resultaat van €2,15 (+5%) en een dividend van €2,05 (+3,5%) per certificaat. Dat zou een duidelijke versnelling betekenen vergeleken met de afgelopen drie jaar, toen de winst- en dividendgroei per certificaat bleef steken op respectievelijk gemiddeld 1,7% en 1,0% per jaar. De pay-out ratio is iets gedaald naar 97% maar blijft vrij hoog. Het dividend is echter zonder meer houdbaar en kan ook volgend jaar in hetzelfde tempo toenemen. De nieuwe aankopen dragen dan namelijk voor het eerst het gehele jaar bij aan de winst. Bovendien heeft ECP recent leningen geherfinancierd, waardoor de rentelasten verder zullen dalen. Met een schuldgraad van 39% (loan-to-value) is de balans sterk en kan ECP nieuwe acquisities en uitbreidingen van bestaande winkelcentra financieren.