Strijd nog niet gestreden voor mijnbouwers

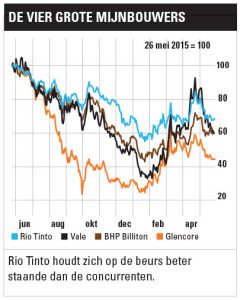

De recente koersschommelingen op de beurzen zijn weer even wennen voor beleggers, die tussen augustus 2011 en augustus 2015 werden verwend met een koersstijging van 75% voor de AEX en andere indices zoals de S&P500. Voor beleggers in mijnbouwbedrijven zijn forse koersuitslagen echter al jaren de gewoonste zaak van de wereld. Sinds het voorjaar van 2011 volgde op elk herstel een nieuwe klap. De beurskoers van grote bedrijven als BHP Billiton en Rio Tinto is tussen april 2011 en eind vorig jaar met meer dan 80% gedaald. Voor Vale komt de schade zelfs op bijna 90% en Glencore is sinds de beursintroductie in mei 2011 met bijna 80% gedaald. Die forse dalingen vormen de keerzijde van de gouden tijden die de sector kende tijdens de grondstofrally tussen 2000 en 2008. In die periode schoten veel mijnbouwbedrijven met honderden procenten omhoog. Inmiddels tekent zich voorzichtig een nieuwe stijging af. De koersen van de meeste bedrijven veerden sinds het dieptepunt met meer dan 50% op. Dat roept natuurlijk de vraag op of dit het startsein vormt van een nieuwe golf in de grondstoffensector – en dus voor de herstelbeweging waar beleggers al jaren op wachten.

De grotere staalvraag komt volledig door het fors opschroeven van investeringen door Chinese staatsbedrijven

De belangrijkste reden voor de harde klappen die mijnbouwbedrijven op de beurs hebben gekregen is de forse daling van de ijzerertsprijs, van $180 per ton in 2011 tot $55 tegenwoordig. Grote mijnbouwers hebben in het vorige decennium enorme bedragen geïnvesteerd in het uitbouwen van de productie. Daarmee anticipeerden ze op een aanhoudend groeiende afzetmarkt in China, dat goed is voor meer dan de helft van de wereldwijde vraag naar de grondstof. De wereldwijde staalproductie is met name dankzij China de afgelopen jaren in totaal met 10% toegenomen, maar dat blijft ruim achter bij de groei in het aanbod van ijzererts. Door de oplevering van verschillende grote projecten is de hoeveelheid ijzererts die wereldwijd verscheept wordt tussen 2011 en begin 2015 met 40% de lucht in geschoten. Veel staalovens hebben juist de voorraden afgebouwd met het oog op de afzwakkende Chinese economie en het overschot op de wereldstaalmarkt. Eind vorig jaar lagen de ijzerertsreserves van staalfabrikanten in China 15% lager dan een jaar eerder.

De recente opleving in de vraag naar ijzererts kan best eens gevoed worden door bedrijven die hun voorraden aanvullen, aangezien de staalmarkt zich minder zwak ontwikkelt dan aanvankelijk werd gevreesd. Vorige maand nam de staalproductie in China voor het eerst sinds 2014 weer licht toe. Op het eerste gezicht is dat een veelbelovend lichtpuntje. De kans is echter groot dat dit lichtpuntje over enkele maanden de koplamp van een in volle vaart naderende trein blijkt te zijn. De opleving in de staalvraag wordt namelijk volledig veroorzaakt door het fors opschroeven van de kapitaalinvesteringen door Chinese staatsbedrijven. Onder druk van de centrale overheid – die wil voorkomen dat de economie te snel afkoelt – hebben deze ondernemingen de uitgaven in nieuwe productiefaciliteiten zoals fabrieken en machines in het eerste kwartaal met 23,3% verhoogd. In het vierde kwartaal kwam die toename nog op 9,1%. De investeringen van particuliere ondernemingen namen juist af van 9,2% in de laatste drie maanden van 2015 tot 5,7% in het eerste kwartaal van dit jaar.

Lees ook: Oplopende staalprijs in China biedt kansen

Het vermogen van de Chinese overheid om bepaalde segmenten van de economie naar haar hand te zetten mag niet worden onderschat. Het land slaagde er tot 2008 bijna twintig jaar lang in om de (staatsgeleide) economie met gemiddeld 10% per jaar te laten groeien. China heeft al wel aangegeven dat het de lokale staalproductie wil inkrimpen. Het land heeft niets te winnen bij een nog groter overschot op de wereldmarkt – vooral niet omdat invoerheffingen in de Verenigde Staten en Europa het steeds duurder maken om het lokale overschot naar andere regio’s te verschepen. Daar komt bij dat China langzamerhand steeds beter op de financiën moet letten. Volgens verschillende economen zijn de staats-, bedrijfs- en consumentenschulden in het land ongeveer drie keer zo groot als het bbp. Dat is dubbel zoveel als wat voor opkomende landen gebruikelijk is en maar liefst drie keer zoveel als het niveau van 2007. De kans is dan ook groot dat de recente opleving van de vraag naar ijzererts in China een tijdelijk karakter heeft. De infrastructuur wordt in een lager termpo uitgebouwd en op de lange termijn leidt dat tot een stabilisatie of lichte daling van de staalconsumptie. Analisten van Morningstar voorspelden bijvoorbeeld half mei dat de hoeveelheid staal die jaarlijks in het land verbruikt wordt gaat afnemen van 700 miljoen ton in 2015 tot 630 miljoen in 2025.

Zonnige vooruitzichten

Mijnbouwbedrijven zien de toekomst een stuk zonniger in. BHP Billiton voorspelt bijvoorbeeld dat de staalconsumptie juist toeneemt tot 935 à 985 ton in de periode na 2020. De onderneming baseert die prognose op de verwachting dat de hoeveelheid staal per inwoner in China toegroeit richting het niveau van ontwikkelde landen. Dat betekent dat de huidige vijf ton nog ruimschoots kan verdubbelen. De mijnbouwreuzen maken dan ook weinig aanstalten om de productie structureel terug te schroeven.

Het grote voordeel van Rio Tinto is dat de productiekosten van ijzererts de laagste binnen de sector zijn

In het lopende jaar valt het aanbod echter wel iets terug. BHP Billiton heeft bijvoorbeeld onlangs de geplande productie voor 2016 teruggeschroefd van 300 naar 260 miljoen ton. Driekwart van die bijstelling heeft betrekking op de ramp bij de Samarco-dam in Brazilië (zie kader). Daarnaast kampt het bedrijf met onderbrekingen door stakingen en natuurverschijnselen zoals overstromingen. In plaats van op een productiegroei van 6% stevent BHP Billiton nu af op een daling van 8%. Op de lange termijn houdt het concern echter vast aan de doelstelling van 310 miljoen ton. Rio Tinto stelde de productieverwachting bij van 350 miljoen ton naar 330 tot 340 als gevolg van problemen bij het in gebruik nemen van een nieuw automatisch railsysteem waarmee de grondstof richting haven wordt vervoerd. Met productiekosten van iets meer dan $16 per ton slaagt Rio Tinto er ook bij de lage ijzerertsprijs van eerder dit jaar in om een positieve cashflow te generen. Dat heeft het concern ook hard nodig, aangezien de onderneming voor bijna 90% van de onderliggende winst afhankelijk is van de productie van ijzererts. BHP Billiton heeft een veel breder assortiment. De onderneming heeft in mei vorig jaar een groot deel van de kleinere mijnbouwoperaties apart naar de beurs gebracht via het afsplitsen van South 32.

Lees ook: Technische Analyse BHP Billiton

De malaise op de markt voor ijzererts gaat volledig aan Glencore voorbij. Toch is het aandeel sinds de beursintroductie nog harder onderuit gegaan dan de grote branchegenoten. Die correctie is voor een deel toe te schrijven aan de forse daling van de grondstoffen waarin het concern handelt, zoals olie en koper. De prijs van dit soort grondstoffen is de afgelopen gehalveerd. De druk op de inkomsten en de ebitda die hieruit voortvloeit maakt het voor Glencore een uitdaging om aan alle aflossingsverplichtingen te voldoen. Vooral als gevolg van de overname van Xstrata in 2013 draagt de onderneming een forse  schuldenlast met zich mee. In het najaar van 2015 stond het aandeel gedurende de handelsdag al even bijna 30% lager na publicatie van een analistenrapport waarin werd voorgerekend dat er voor aandeelhouders helemaal niets overblijft als prijzen op de grondstofmarkt niet herstellen. Het concern slaagde er toen in om via een aandelenplaatsing de nettoschuld terug te brengen van $29,5 naar $26 mrd eind 2015. Voor het eind van dit jaar moet dat volgens de eigen doelstelling ongeveer $18 mrd zijn. Het concern heeft vorig jaar al flink in de kosten gesneden en de nadruk ligt nu steeds meer op de verkoop van bedrijfsonderdelen. Binnenkort verwacht Glencore 40% van de agriculture-divisie van de hand te doen, wat naar schatting $3 tot $4 mrd oplevert. Daarnaast staan verschillende kleine mijnbouwoperaties in de etalage.

schuldenlast met zich mee. In het najaar van 2015 stond het aandeel gedurende de handelsdag al even bijna 30% lager na publicatie van een analistenrapport waarin werd voorgerekend dat er voor aandeelhouders helemaal niets overblijft als prijzen op de grondstofmarkt niet herstellen. Het concern slaagde er toen in om via een aandelenplaatsing de nettoschuld terug te brengen van $29,5 naar $26 mrd eind 2015. Voor het eind van dit jaar moet dat volgens de eigen doelstelling ongeveer $18 mrd zijn. Het concern heeft vorig jaar al flink in de kosten gesneden en de nadruk ligt nu steeds meer op de verkoop van bedrijfsonderdelen. Binnenkort verwacht Glencore 40% van de agriculture-divisie van de hand te doen, wat naar schatting $3 tot $4 mrd oplevert. Daarnaast staan verschillende kleine mijnbouwoperaties in de etalage.

Bekijk de detailpagina van Glencore

Terwijl Glencore zich noodgedwongen richt op het afstoten van verschillende activiteiten om zo deze moeilijke tijd door te komen, kiezen Rio Tinto en vooral BHP Billiton voor een meer agressieve strategie. Beide bedrijven hebben daarvoor ruimte gecreëerd via flinke kostenbesparingen. BHP Billiton stoot kleinere en minder winstgevende operaties af; Rio Tinto richt zich voornamelijk op het verlagen van de operationele kosten en het zoveel mogelijk uitstellen van investeringen. Daarnaast heeft BHP Billiton eerder dit jaar het (interim)dividend met 75% verlaagd en Rio Tinto heeft het beleid van dividendverhogingen los gelaten. Analisten houden er rekening mee dat het bedrijf binnenkort de uitkering met circa 50% verlaagt. Het grote voordeel van Rio Tinto is dat de productiekosten van ijzererts de laagste binnen de sector zijn. Hierdoor kon het bedrijf zelfs over het extreem lastige 2015 een onderliggende winst van $4,5 mrd publiceren. Door flinke afschrijvingen kwam het nettoverlies op iets minder dan $1 mrd, maar dat steekt gunstig af tegen de verliezen van Glencore ($5 mrd) en Vale ($12 mrd).

Prognose

Hoe de resultaten zich in het lopende jaar ontwikkelen hangt heel sterk af van de fluctuaties in de prijs van ijzererts en andere metalen. In dit opzicht is het tekenend dat de winstprognose van analisten voor Rio Tinto en BHP Billiton in de afgelopen drie maanden met ruim 70% omhoog is geschoten. Voor beleggers is het dan ook zaak om niet meegesleurd te worden in het sterk wisselende sentiment op korte termijn. Het ziet er namelijk sterk naar uit dat het wegwerken van het overschot op de markt voor ijzererts, koper en andere industriële metalen een kwestie van jaren is. In de tussentijd verdienen bedrijven die dankzij zeer lage productiekosten toch winstgevend kunnen opereren de voorkeur. Hoewel andere aandelen soms minstens even sterk opveren dankzij de prijsspurt van grondstoffen, is het een riskante strategie om mee te surfen op deze tijdelijke herstelbewegingen. Beleggers die zich toch in deze cyclische sector durven wagen, kunnen in het huidige klimaat beter de voorkeur geven aan mijnbouwbedrijven die zich richten op grondstoffen met betere prijsvooruitzichten, zoals edelmetalen (zie kader).