Alle prognoses kunnen in de prullenmand

Defensieve aandelen als Johnson & Johnson, Merck, Novartis, Roche en Danone blijven koopwaardig. Meer offensief ingestelde beleggers kunnen na de sterke koersdalingen fundamenteel sterke financials oppikken zoals HSBC en Allianz.

In de eerste plaats is dat de onduidelijkheid over de wijze waarop de Brexit afgewikkeld gaat worden. Twee jaar nadat de Britse premier een beroep doet op artikel 50 van het Verdrag van Lissabon zijn alle verdragen dan niet meer van toepassing op het land, maar de EU en Groot-Brittannië kunnen er ook voor kiezen om de onderhandelingen langer door te zetten. De mogelijke verschuivingen binnen het land zelf vormen de tweede risicofactor. Afscheiding van Schotland en aansluiting van Noord-Ierland bij (EU-lid) Ierland behoort tot de mogelijkheden. De ontwikkeling die financiële markten de meeste zorgen baart is het scenario dat partijen in andere landen ook aansturen op een afsplitsing van de EU. De vele verkiezingen in de komende achttien maanden (ook die in de VS) geven die onzekerheid een extra dimensie.

Op de beurs vertaalt de onzekerheid zich de komende weken in een fors aantal winstwaarschuwingen

Hoewel de keuze van het Britse volk in de eerste plaats een politieke reactie in gang zet, heeft de uitslag wel degelijk financiële, economische en monetaire gevolgen. Door de onzekerheid zullen met name in Groot-Brittannië investeringen worden uitgesteld. Zakenbank Goldman Sachs bracht zondag – twee dagen na het bericht van de Brexit – een schatting naar buiten dat het vertrek uit de EU de economische groei per saldo met 2,75% zou drukken. De analisten voorspellen dat het land begin 2017 in een recessie terechtkomt. Ruim voor die tijd zal de centrale bank al in actie moeten komen.

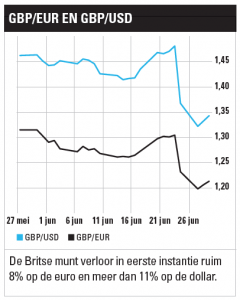

Kelderende pond

Meteen toen de aanwijzingen sterker werden dat het Brexit-kamp aan het langste eind zou trekken, ging de pond razendsnel onderuit. Sinds donderdagavond heeft de Britse munt ruim 8% verloren ten  opzichte van de euro en meer dan 11% ten opzichte van de dollar. De Bank of England staat onder grote druk om de rente te verlagen en zo te voorkomen dat de economie te snel afkoelt. De nieuwe consensus onder economen is dat het huidige tarief van 0,5% komende maand wordt teruggeschroefd naar 0,25%, waarbij verschillende specialisten rekening houden met een vorm van kwantitatieve verruiming. Voor het referendum rekende de markt er juist op dat de rente verhoogd zou worden.

opzichte van de euro en meer dan 11% ten opzichte van de dollar. De Bank of England staat onder grote druk om de rente te verlagen en zo te voorkomen dat de economie te snel afkoelt. De nieuwe consensus onder economen is dat het huidige tarief van 0,5% komende maand wordt teruggeschroefd naar 0,25%, waarbij verschillende specialisten rekening houden met een vorm van kwantitatieve verruiming. Voor het referendum rekende de markt er juist op dat de rente verhoogd zou worden.

Het vooruitzicht van renteverlagingen heeft zijn uitwerking op de markt voor Britse staatsobligaties niet gemist. Het rendement op leningen met een looptijd van 10 jaar daalde van 1,373% op donderdag 23 juni tot minder dan 1% op maandag. Die daling voltrok zich ondanks dat kredietbeoordelaar Standard & Poor’s de AAA-rating voor het VK maandag een niveau terugschroefde tot AA. De kans op nieuwe verlagingen is volgens Standard & Poor’s groot.

Analistenverwachtingen

De effecten van de uitslag van het Britse referendum laten zich ook ver buiten Groot-Brittannië en zelfs Europa voelen. Op valutamarkten schoot de waarde van munten die gezien worden als een veilige haven zoals de dollar, yen en Zwitserse franc omhoog. Het trio won sinds donderdagavond 3%, 7% en 2% ten opzichte van de euro en zelfs 11%, 17% en 11% ten opzichte van het pond. Met name voor Japan werpt die rally een schaduw over alle pogingen om via extreem ruim monetair beleid en een lagere munt de structureel zwakke economische groei weer aan te wakkeren. Dat wordt heel lastig nu de yen na een plus van bijna 5% in de afgelopen dagen nu ruim 20% hoger staat dan een jaar geleden.

De Amerikaanse economie krijgt een tik door de stijging van de dollar ten opzichte van de euro en pond, maar ook door een tegenvallende groei in Europa. De analisten van Goldman Sachs hebben bijvoorbeeld de verwachting voor de economische groei in EU met een half procent verlaagd. Voor beleggers is duidelijk dat het scenario voor een tweede helft van 2016 waarin Europa en Japan zich enigszins kunnen ontworstelen aan de zwakke economische groei en waarin de Verenigde Staten kan vasthouden aan een groei van ten minste 2% na de Brexit de prullenbak in kan. De bijstelling naar de nieuwe situatie – waarin de groei een stuk lager ligt en de onzekerheid juist een stuk hoger – verklaart zowel waarom financiële markten zo fel op het Brexit-nieuws reageerden en waarom de gevolgen zich nog enige tijd laten voelen.

De vrees dat de cohesie binnen de EU verder wordt aangetast zet de tegenstellingen tussen de kernlanden en de periferie weer op scherp

Op de aandelenbeurs vertaalt die omschakeling zich de komende weken in een fors aantal winstwaarschuwingen. Vrijdagmiddag was IAG de eerste grote onderneming die liet weten dat de winst een stuk lager zal uitpakken dan verwacht. Het moederbedrijf van British Airways zag het aantal passagiers al in de dagen voor het referendum teruglopen en voorspelt dat de groei van de operationele winst in 2016 achterblijft bij de €945 mln die het bedrijf beleggers eerder had voorgespiegeld. Ook branchegenoot Easyjet zal de verwachtingen voor het lopende jaar niet kunnen inlossen. De aandelen verloren tussen het slot van donderdag en maandagmiddag respectievelijk 35% en 33% van hun waarde.

Lees ook: Rolls Royce onttrekt zich aan malaise

Die dalingen liggen in lijn met de klappen die sommige financials kregen, met name Britse. De handel in Barclays en RBS werd maandag tijdelijk stilgelegd. Per saldo zijn beide aandelen met 32% en 30% onderuit gegaan. Voor deze banken dreigt het een stuk lastiger te worden om de Europese markt te bedienen. Europese regels maken het mogelijk voor partijen om diensten of producten die in een land zijn goedgekeurd overal in de EU aan te bieden. Na het vertrek van Groot-Brittannië zullen deze ondernemingen in elk land een eigen vestiging moeten hebben, terwijl de introductie van nieuwe producten of diensten een tijdrovend proces dreigt te worden.

HSBC is in dit opzicht een geval apart. De onderneming staat genoteerd in London, maar boekt grofweg 60% van de winst in Azië. Het bedrijf rapporteert en betaalt dividend in dollars. Hoewel de koers met 3% is gedaald en de aanbeveling een meer speculatief karakter heeft dan voor de Brexit, krijgt HSBC een koopadvies. Het is een van de weinige Britse banken met een laag neerwaarts risico en een aantrekkelijk groeipotentieel door zijn positie in opkomende markten.

Een ander aandeel in de financiële sector dat nog een koopadvies verdient is Allianz. De Duitse verzekeraar is een stabiel bedrijf met aardige groeikansen en verwacht dat de Brexit geen negatieve gevolgen heeft voor de beleggingsportefeuille. Desondanks is de koers op vrijdag en maandag per saldo met 15% gedaald.

Rotatie naar defensief

Banken en verzekeraars in andere landen worden eveneens (te) hard geraakt door de Brexit. In Nederland zijn de koersen van ING (-22%), ABN Amro (-22%), Aegon (-17%) en Delta Lloyd (-23%) flink gedaald. Het vooruitzicht dat de rente veel later gaat stijgen dan verwacht, is voor financials een streep door de rekening. Daar komt bij dat de sector relatief hard geraakt wordt door het vooruitzicht dat de economie in de belangrijkste markten een stuk minder snel groeit dan aanvankelijk werd verwacht.

Lees ook: Randstad onterecht afgestraft op nerveuze beurs

Door het vooruitzicht van een langere periode van onzekerheid ligt een rotatie naar meer defensieve sectoren voor de hand. Voorzichtig ingestelde beleggers kunnen de positie uitbouwen in bedrijven die goed in staat zijn om een recessie door te komen. Deze ondernemingen zijn onder meer te vinden in bedrijfstakken zoals farmacie en voeding. In deze sectoren hebben wij koopadviezen voor Johnson & Johnson, Merck, Novartis, Roche en Danone.

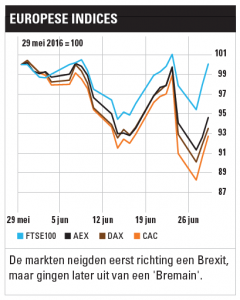

Een ander onderscheid dat beleggers weer moeten maken is dat tussen kernlanden en de Europese periferie. De beursindices van Spanje (-14%) en Italië (-16%) gingen maandag en dinsdag harder  onderuit dan in bijvoorbeeld Duitsland (-10%) en Nederland (-9%). Een vergelijkbare beweging was zichtbaar op vastrentende markten. Daar dook het rendement op Duitse staatsobligaties met een looptijd van 10 jaar omlaag van 0,09% op donderdag tot -0,12% op maandagmiddag: het laagste niveau ooit. Aan de andere kant klom de rente op Italiaanse leningen met een vergelijkbare looptijd juist van 1,4% naar 1,5%.

onderuit dan in bijvoorbeeld Duitsland (-10%) en Nederland (-9%). Een vergelijkbare beweging was zichtbaar op vastrentende markten. Daar dook het rendement op Duitse staatsobligaties met een looptijd van 10 jaar omlaag van 0,09% op donderdag tot -0,12% op maandagmiddag: het laagste niveau ooit. Aan de andere kant klom de rente op Italiaanse leningen met een vergelijkbare looptijd juist van 1,4% naar 1,5%.

Door de toename van de risicopremie hebben beleggers die probeerden om via het nemen van iets meer risico uitzicht te krijgen op een iets hoger rendement in veel gevallen een tik opgelopen. Het is zeer twijfelachtig of die schade in de tweede jaarhelft weer kan worden ingelopen, wat niet wegneemt dat voor Zuid-Europese staatsobligaties na de correctie een gunstig instapmoment is ontstaan. We blijven bij onze koopaanbevelingen voor de DB x-trackers II iBoxx Global Inflation-linked ETF, de DB x-trackers II iBoxx Euro Sovereigns Yield Plus ETF en de Amundi ETF Govr BondLowest Rated EuroMTS IG. Financials werden dan wel relatief hard getroffen door de Brexit, maar de koersverliezen voor de achtergestelde leningen waren slechts 2-3%. Verwacht mag worden dat Rabobank en Delta Lloyd de couponbetalingen gewoon blijven doen.

Lees ook: Koopkansen in staatsobligaties na uitslag referendum

Kwestie van maanden

De marktbewegingen geven aan dat de vrees dat de cohesie binnen de EU verder wordt aangetast de tegenstellingen tussen de kernlanden en de Europese periferie weer op scherp zett – net zoals eerder tijdens de Europese schuldencrisis. Een terugkeer van het vertrouwen was in die periodes veel meer een kwestie van maanden en jaren dan van dagen of weken. Een vergelijkbaar scenario ligt voor de hand, met het oog op de schaduw die de Brexit werpt over de economische vooruitzichten voor de verschillende regio’s en de scherp toegenomen onzekerheid die pas na de verkiezingen in onder meer Frankrijk, Duitsland en Nederland flink kan afnemen.

Lees ook: Brits belang speelt Arcadis parten