Beter beleggen: mag het iets minder zijn?

Het verschijnsel dat laagvolatiele aandelen een hoger rendement behalen, is eigenlijk dankzij de ontdekking door Robert Haugen al sinds 1967 bekend. Tot aan de kredietcrisis in 2007 was het aantal professionele partijen die met de taaie afwijking betere beleggingsresultaten wilden afdwingen beperkt. De anomalie werd door de financiële wereld veertig jaar lang genegeerd omdat het in tegenspraak was met de hypothese van efficiënte markten, die eind jaren zestig furore maakte en tegenwoordig op elke economische faculteit onderwezen wordt. Het volatiliteitseffect was immers niet alleen het bewijs dat de markten niet efficiënt waren, het verwees ook de theorie van de rationele belegger naar de prullenbak. Andere belangrijke redenen zijn ego en zelfbescherming. De leidinggevenden van researchafdelingen van banken zijn niet snel geneigd om bij hun bazen een concept te verdedigen waaruit impliciet blijkt dat fundamentele analyse en dus hun eigen functie niet echt nodig is.

Door de opeenstapeling van financiële crises integreren inmiddels talrijke institutionele beleggers het volatiliteitseffect in hun beleggingsbeleid. Ook de aanbieders van indices zijn op de trein gesprongen van laagvolatiele aandelen. Sommige omschrijven de ontdekking van Haugen nu als een vorm van 'free lunch', een manier om op de financiële markten zonder risico geld te verdienen.

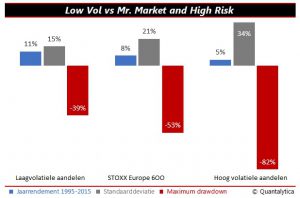

Het kopen van laagvolatiele aandelen als bescherming tegen grote koersdalingen is een ijdele hoop. De maximum 'drawdown' (kapitaalverlies) van een aandelenportefeuille is weliswaar kleiner dan bij de beursindex, maar kan oplopen tot driekwart daarvan. Dus als aandelen in de breedte met 53% omlaag schieten, dan denderen laagvolatiele aandelen zo’n 39% omlaag.

En al is het beleggen in aandelen met een laag risico geen volwaardig alternatief om zich te onttrekken aan grote koersdalingen, laagvolatiele aandelen behoeden pensioenfondsen en andere beleggers voor veel ellende. Verkopen in een grote daling als de paniek toeslaat, is gemakkelijk, maar om meteen terug in de markt te stappen zodra het bloed door de straten vloeit, is bijzonder moeilijk. Het is juist op dit soort momenten dat beleggers rendement, veel rendement laten liggen.

Beleggingsstrategieën met laagvolatiele aandelen presteren tijdens een algemene baisse weliswaar beter dan de beurs, maar bezitten daarnaast de onhebbelijke eigenschap dat zij de markt tijdens een hausse niet kunnen bijbenen. Het volatiliteitseffect genereert door de hele marktcyclus heen betere resultaten.

Het verschijnsel dat laagvolatiele aandelen een hoger rendement behalen, is eigenlijk dankzij de ontdekking door Robert Haugen al sinds 1967 bekend. Tot aan de kredietcrisis in 2007 was het aantal professionele partijen die met de taaie afwijking betere beleggingsresultaten wilden afdwingen beperkt. De anomalie werd door de financiële wereld veertig jaar lang genegeerd omdat het in tegenspraak was met de hypothese van efficiënte markten, die eind jaren zestig furore maakte en tegenwoordig op elke economische faculteit onderwezen wordt. Het volatiliteitseffect was immers niet alleen het bewijs dat de markten niet efficiënt waren, het verwees ook de theorie van de rationele belegger naar de prullenbak. Andere belangrijke redenen zijn ego en zelfbescherming. De leidinggevenden van researchafdelingen van banken zijn niet snel geneigd om bij hun bazen een concept te verdedigen waaruit impliciet blijkt dat fundamentele analyse en dus hun eigen functie niet echt nodig is.

Door de opeenstapeling van financiële crises integreren inmiddels talrijke institutionele beleggers het volatiliteitseffect in hun beleggingsbeleid. Ook de aanbieders van indices zijn op de trein gesprongen van laagvolatiele aandelen. Sommige omschrijven de ontdekking van Haugen nu als een vorm van 'free lunch', een manier om op de financiële markten zonder risico geld te verdienen.

Het kopen van laagvolatiele aandelen als bescherming tegen grote koersdalingen is een ijdele hoop. De maximum 'drawdown' (kapitaalverlies) van een aandelenportefeuille is weliswaar kleiner dan bij de beursindex, maar kan oplopen tot driekwart daarvan. Dus als aandelen in de breedte met 53% omlaag schieten, dan denderen laagvolatiele aandelen zo’n 39% omlaag.

En al is het beleggen in aandelen met een laag risico geen volwaardig alternatief om zich te onttrekken aan grote koersdalingen, laagvolatiele aandelen behoeden pensioenfondsen en andere beleggers voor veel ellende. Verkopen in een grote daling als de paniek toeslaat, is gemakkelijk, maar om meteen terug in de markt te stappen zodra het bloed door de straten vloeit, is bijzonder moeilijk. Het is juist op dit soort momenten dat beleggers rendement, veel rendement laten liggen.

Beleggingsstrategieën met laagvolatiele aandelen presteren tijdens een algemene baisse weliswaar beter dan de beurs, maar bezitten daarnaast de onhebbelijke eigenschap dat zij de markt tijdens een hausse niet kunnen bijbenen. Het volatiliteitseffect genereert door de hele marktcyclus heen betere resultaten.

Lees ook: Beter Beleggen: gebruik het momentum

De relatie tussen risico en rendement staat bij elke belegging centraal, maar niet altijd wordt het nemen van risico beloond. Eén manier om het risico te dempen is diversificatie. U kunt echter ook laagvolatiele aandelen kopen. Een lager risico is niet altijd synoniem aan een lager rendement.

Bij elke belegging staat de relatie tussen het rendement en het risico centraal. Dit geldt voor aandelen, beleggingsfondsen, staatsobligaties, termijncontracten, vastgoedcertificaten en wat dies meer zij. Door activa te kopen (in de veronderstelling dat deze binnen afzienbare termijn een vergoeding met een hoger rendement zullen opleveren), aanvaarden beleggers een hoger risico. Deze vuistregel is de facto de kern van het Capital Asset Pricing Model. Het evenwichtsmodel CAPM stelt immers dat risico en rendement hand in hand gaan. Hoe hoger het risico, hoe hoger het rendement.

Door meerdere activa te kopen, spreidt men het risico. De drijfveer van diversificatie is risicospreiding en opbouw van rendement. Door het risico te spreiden, hoopt men een crashbestendige beleggingsportefeuille samen te stellen en door te diversifiëren wil men meerdere bronnen met een aantrekkelijk rendement aanboren.

In de beleggingsleer is diversificatie dan ook verheven tot de heilige graal, maar het spreiden van het risico behoort niet tot het alfa en omega van beleggen. Door schaalgrootte kunt u de risico’s spreiden, maar met een geconcentreerde (aandelen)portefeuille kunt u ook significant hogere rendementen realiseren. Financiële markten zijn nu eenmaal marktplaatsen voor risico, niet voor goedkope vermogenstitels zoals aandelen, noch voor groei.

Het verschijnsel dat laagvolatiele aandelen een hoger rendement behalen, is eigenlijk dankzij de ontdekking door Robert Haugen al sinds 1967 bekend. Tot aan de kredietcrisis in 2007 was het aantal professionele partijen die met de taaie afwijking betere beleggingsresultaten wilden afdwingen beperkt. De anomalie werd door de financiële wereld veertig jaar lang genegeerd omdat het in tegenspraak was met de hypothese van efficiënte markten, die eind jaren zestig furore maakte en tegenwoordig op elke economische faculteit onderwezen wordt. Het volatiliteitseffect was immers niet alleen het bewijs dat de markten niet efficiënt waren, het verwees ook de theorie van de rationele belegger naar de prullenbak. Andere belangrijke redenen zijn ego en zelfbescherming. De leidinggevenden van researchafdelingen van banken zijn niet snel geneigd om bij hun bazen een concept te verdedigen waaruit impliciet blijkt dat fundamentele analyse en dus hun eigen functie niet echt nodig is.

Door de opeenstapeling van financiële crises integreren inmiddels talrijke institutionele beleggers het volatiliteitseffect in hun beleggingsbeleid. Ook de aanbieders van indices zijn op de trein gesprongen van laagvolatiele aandelen. Sommige omschrijven de ontdekking van Haugen nu als een vorm van ‘free lunch’, een manier om op de financiële markten zonder risico geld te verdienen.

Het kopen van laagvolatiele aandelen als bescherming tegen grote koersdalingen is een ijdele hoop. De maximum ‘drawdown’ (kapitaalverlies) van een aandelenportefeuille is weliswaar kleiner dan bij de beursindex, maar kan oplopen tot driekwart daarvan. Dus als aandelen in de breedte met 53% omlaag schieten, dan denderen laagvolatiele aandelen zo’n 39% omlaag.

En al is het beleggen in aandelen met een laag risico geen volwaardig alternatief om zich te onttrekken aan grote koersdalingen, laagvolatiele aandelen behoeden pensioenfondsen en andere beleggers voor veel ellende. Verkopen in een grote daling als de paniek toeslaat, is gemakkelijk, maar om meteen terug in de markt te stappen zodra het bloed door de straten vloeit, is bijzonder moeilijk. Het is juist op dit soort momenten dat beleggers rendement, veel rendement laten liggen.

Beleggingsstrategieën met laagvolatiele aandelen presteren tijdens een algemene baisse weliswaar beter dan de beurs, maar bezitten daarnaast de onhebbelijke eigenschap dat zij de markt tijdens een hausse niet kunnen bijbenen. Het volatiliteitseffect genereert door de hele marktcyclus heen betere resultaten.

Lees ook: Beter Beleggen: gebruik het momentum