Snurer blikt vooruit: tikkende tijdbom

Helaas sorteerden de veelvuldige renteverlagingen van de Amerikaanse en Europese centrale bank te weinig effect, waardoor de Fed in januari 2009 besloot om leningen ten laste van Amerikaanse hypotheekbanken op te kopen. Het opkoopprogramma werd later in verschillende stappen naar andere banken uitgebreid en liep tot oktober 2014. Wat de maand is waarin de ECB met haar onorthodoxe opkoopprogramma’s zou starten, die naar alle waarschijnlijkheid minimaal tot in 2017 zullen duren.

Omdat Washington meer bevoegdheden heeft dan Brussel, bleven de Verenigde Staten gespeend van de problemen in de Europese Unie waar de niet aflatende eurocrisis eén ding duidelijk heeft gemaakt: dat een muntunie alleen niet werkt. Het resultaat is dat in Europa het economisch herstel te wensen overlaat en in Amerika de arbeidsmarkt oververhit dreigt te geraken. Dat laatste heeft tot gevolg dat de Fed al een paar keer liet doorschemeren dat ze de rente graag wil normaliseren.

Wat is het gevolg van een rentestijging? Op zich stelt een verhoging van 0,25 procentpunt niet veel voor. De vraag van 1 miljoen dollar is niet of de Fed de rente in september of in december optrekt, maar wel tot hoe ver men wil gaan. Als de Amerikaanse centrale bank de rente verhoogt, dan remt dat de bestedingen van consumenten af, is er minder vraag naar producten en daalt de omzet van bedrijven. En wellicht leidt de hogere rente in de Verenigde Staten ook tot een duurdere dollar, wat op zijn beurt nadelig is voor bedrijven die hun omzet halen uit de export. De hogere rente betekent ook dat het duurder wordt om geld te lenen, waardoor bedrijven minder snel investeren en consumenten de beslissing om een nieuwe auto of een groter huis te kopen uitstellen tot een later tijdstip omdat zij minder kunnen lenen.

Als de Fed daadwerkelijk de rente verhoogt, dan sijpelt die stijging ook door naar de kapitaalmarkten. Vooral obligaties met lage couponrentes en hoge rentegevoeligheid zullen dan aanzienlijke koersdalingen laten zien. Een stijging van 100 basispunten leidt op dit moment grofweg tot een koersdaling van 1 procent voor elk jaar looptijd dat de obligatie nog te gaan heeft. Dus als de Fed de rente te snel optrekt naar een niveau van 4 procent, dan zouden de koersen van de obligaties met een restlooptijd van vijf jaar zowaar met 20 procent kunnen dalen. Die vrije val op de kapitaalmarkten zal aan de aandelenmarkten niet onopgemerkt voorbijgaan en omdat het enige dat in een berenmarkt stijgt, de correlaties zijn, zullen ook de grondstoffenmarkten omlaag worden getrokken. Maar ook zonder de renteverhogingen van de Fed lijkt het een kwestie van tijd vooraleer op de kapitaalmarkten het tijdperk van dalende rentevoeten ten einde komt. Dat is hoe dan ook een tikkende tijdbom, met alle gevolgen van dien.

Helaas sorteerden de veelvuldige renteverlagingen van de Amerikaanse en Europese centrale bank te weinig effect, waardoor de Fed in januari 2009 besloot om leningen ten laste van Amerikaanse hypotheekbanken op te kopen. Het opkoopprogramma werd later in verschillende stappen naar andere banken uitgebreid en liep tot oktober 2014. Wat de maand is waarin de ECB met haar onorthodoxe opkoopprogramma’s zou starten, die naar alle waarschijnlijkheid minimaal tot in 2017 zullen duren.

Omdat Washington meer bevoegdheden heeft dan Brussel, bleven de Verenigde Staten gespeend van de problemen in de Europese Unie waar de niet aflatende eurocrisis eén ding duidelijk heeft gemaakt: dat een muntunie alleen niet werkt. Het resultaat is dat in Europa het economisch herstel te wensen overlaat en in Amerika de arbeidsmarkt oververhit dreigt te geraken. Dat laatste heeft tot gevolg dat de Fed al een paar keer liet doorschemeren dat ze de rente graag wil normaliseren.

Wat is het gevolg van een rentestijging? Op zich stelt een verhoging van 0,25 procentpunt niet veel voor. De vraag van 1 miljoen dollar is niet of de Fed de rente in september of in december optrekt, maar wel tot hoe ver men wil gaan. Als de Amerikaanse centrale bank de rente verhoogt, dan remt dat de bestedingen van consumenten af, is er minder vraag naar producten en daalt de omzet van bedrijven. En wellicht leidt de hogere rente in de Verenigde Staten ook tot een duurdere dollar, wat op zijn beurt nadelig is voor bedrijven die hun omzet halen uit de export. De hogere rente betekent ook dat het duurder wordt om geld te lenen, waardoor bedrijven minder snel investeren en consumenten de beslissing om een nieuwe auto of een groter huis te kopen uitstellen tot een later tijdstip omdat zij minder kunnen lenen.

Als de Fed daadwerkelijk de rente verhoogt, dan sijpelt die stijging ook door naar de kapitaalmarkten. Vooral obligaties met lage couponrentes en hoge rentegevoeligheid zullen dan aanzienlijke koersdalingen laten zien. Een stijging van 100 basispunten leidt op dit moment grofweg tot een koersdaling van 1 procent voor elk jaar looptijd dat de obligatie nog te gaan heeft. Dus als de Fed de rente te snel optrekt naar een niveau van 4 procent, dan zouden de koersen van de obligaties met een restlooptijd van vijf jaar zowaar met 20 procent kunnen dalen. Die vrije val op de kapitaalmarkten zal aan de aandelenmarkten niet onopgemerkt voorbijgaan en omdat het enige dat in een berenmarkt stijgt, de correlaties zijn, zullen ook de grondstoffenmarkten omlaag worden getrokken. Maar ook zonder de renteverhogingen van de Fed lijkt het een kwestie van tijd vooraleer op de kapitaalmarkten het tijdperk van dalende rentevoeten ten einde komt. Dat is hoe dan ook een tikkende tijdbom, met alle gevolgen van dien.

Zolang in de Verenigde Staten de inflatie niet omhoog schiet, kan de Fed haar in zekere zin voorgeprogrammeerde renteverhoging ongestraft blijven uitstellen. Want telkens het onderwerp ter sprake komt, reageren aandelenbeleggers allergisch met koersdalingen. Zo te zien is niet iedereen overtuigd van de noodzaak van een renteverhoging. Toen de Fed in 2013 zinspeelde op een stopzetting van haar ruimhartige monetaire geldpolitiek, kregen de groeilanden rake klappen. Aangezien de economieën van de opkomende markten thans het groeitempo van de wereldeconomie voor 60 procent bepalen, is het niet ondenkbaar dat de industrielanden dit keer in de ellende delen. Anderzijds: een renteverhoging van de Fed is ook een signaal dat de Amerikaanse economie, de grootste afzetmarkt ter wereld, er sterk voorstaat; iets waarop de Europese economieën en de mondiale economie kunnen aanhaken.

Zolang in de Verenigde Staten de inflatie niet omhoog schiet, kan de Fed haar in zekere zin voorgeprogrammeerde renteverhoging ongestraft blijven uitstellen. Want telkens het onderwerp ter sprake komt, reageren aandelenbeleggers allergisch met koersdalingen. Zo te zien is niet iedereen overtuigd van de noodzaak van een renteverhoging. Toen de Fed in 2013 zinspeelde op een stopzetting van haar ruimhartige monetaire geldpolitiek, kregen de groeilanden rake klappen. Aangezien de economieën van de opkomende markten thans het groeitempo van de wereldeconomie voor 60 procent bepalen, is het niet ondenkbaar dat de industrielanden dit keer in de ellende delen. Anderzijds: een renteverhoging van de Fed is ook een signaal dat de Amerikaanse economie, de grootste afzetmarkt ter wereld, er sterk voorstaat; iets waarop de Europese economieën en de mondiale economie kunnen aanhaken.

Lees ook: Beter Beleggen: het dunne koord van emotie en ratio

De ECB is nog niet zo ver, maar de Fed gaf al meerdere keren te kennen dat ze een punt wil zetten achter haar ruime monetaire politiek. De vraag is niet of, maar wanneer en hoe snel ze de basisrente zal optrekken. Het laatste wat men wil is een vrije val van de obligaties, besmetting naar aandelen en een recessie van de wereldeconomie.

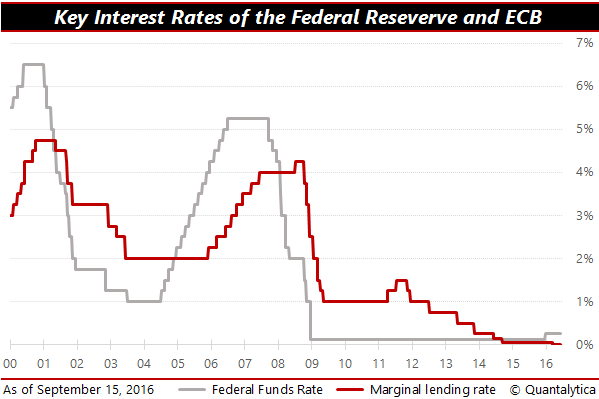

In tegenstelling tot de Europese Centrale Bank (ECB) waakt de Federal Reserve (Fed) niet alleen over de inflatie, zij ziet ook toe op de werkgelegenheid. Ze hebben alle twee als taak het bevorderen en veiligstellen van een gezonde economische groei.

Toen negen jaar geleden de veenbrand in een uithoek van de Amerikaanse huizenmarkt ontaardde in een uitslaande hypotheekcrisis, verlaagde de Fed prompt haar belangrijkste rentetarieven om de gevolgen voor de financiële sector zoveel mogelijk te milderen. Dat alles heeft echter niet mogen baten. Eén jaar later was Lehman Brothers (de in grootte 4de zakenbank van de Verenigde Staten) failliet, werd Merrill Lynch op de valreep noodgedwongen overgenomen door Bank of America en moest AIG, de grootste verzekeraar ter wereld, met staatssteun goeddeels worden genationaliseerd.

De Amerikaanse banken trokken Europese banken in hun val mee. Icesave kwam in de problemen. Fortis werd opgesplitst in een Belgisch en een Nederlands deel. Aegon, ING en SNS Reaal hadden dringend nood aan kapitaalinjecties van de overheid. Tegen de herfst van 2008 raakten de Europese economieën verzeild in een recessie, een probleem waar de Amerikaanse economie al sinds de jaarwisseling mee kampte.

Om een herhaling van de Grote Depressie (de economische crisis uit de jaren dertig van vorige eeuw als gevolg van een bankencrisis en internationale schuldencrisis) te vermijden, verlaagde de Fed de rente prompt tot 0 procent. Tegen december 2008 had de ECB haar rente al teruggebracht tot 2 procent, om ze in de komende vijf maanden verder te verlagen tot 1 procent en na verloop van tijd zelfs tot 0 procent. Tussentijds stond de ECB wel een paar keer voor een duivels dilemma: de rente verhogen om de inflatie te beteugelen of voorrang geven aan de economische groei, maar dat terzijde.

Helaas sorteerden de veelvuldige renteverlagingen van de Amerikaanse en Europese centrale bank te weinig effect, waardoor de Fed in januari 2009 besloot om leningen ten laste van Amerikaanse hypotheekbanken op te kopen. Het opkoopprogramma werd later in verschillende stappen naar andere banken uitgebreid en liep tot oktober 2014. Wat de maand is waarin de ECB met haar onorthodoxe opkoopprogramma’s zou starten, die naar alle waarschijnlijkheid minimaal tot in 2017 zullen duren.

Omdat Washington meer bevoegdheden heeft dan Brussel, bleven de Verenigde Staten gespeend van de problemen in de Europese Unie waar de niet aflatende eurocrisis eén ding duidelijk heeft gemaakt: dat een muntunie alleen niet werkt. Het resultaat is dat in Europa het economisch herstel te wensen overlaat en in Amerika de arbeidsmarkt oververhit dreigt te geraken. Dat laatste heeft tot gevolg dat de Fed al een paar keer liet doorschemeren dat ze de rente graag wil normaliseren.

Wat is het gevolg van een rentestijging? Op zich stelt een verhoging van 0,25 procentpunt niet veel voor. De vraag van 1 miljoen dollar is niet of de Fed de rente in september of in december optrekt, maar wel tot hoe ver men wil gaan. Als de Amerikaanse centrale bank de rente verhoogt, dan remt dat de bestedingen van consumenten af, is er minder vraag naar producten en daalt de omzet van bedrijven. En wellicht leidt de hogere rente in de Verenigde Staten ook tot een duurdere dollar, wat op zijn beurt nadelig is voor bedrijven die hun omzet halen uit de export. De hogere rente betekent ook dat het duurder wordt om geld te lenen, waardoor bedrijven minder snel investeren en consumenten de beslissing om een nieuwe auto of een groter huis te kopen uitstellen tot een later tijdstip omdat zij minder kunnen lenen.

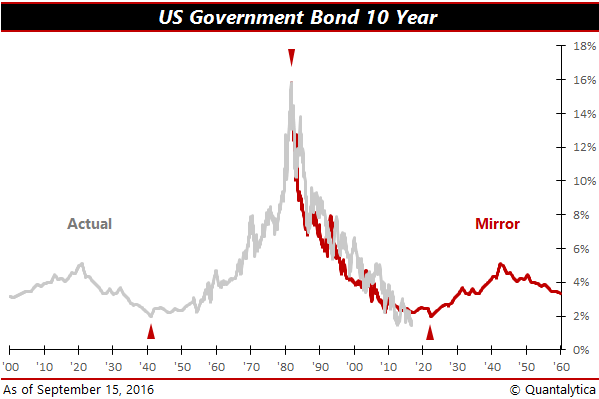

Als de Fed daadwerkelijk de rente verhoogt, dan sijpelt die stijging ook door naar de kapitaalmarkten. Vooral obligaties met lage couponrentes en hoge rentegevoeligheid zullen dan aanzienlijke koersdalingen laten zien. Een stijging van 100 basispunten leidt op dit moment grofweg tot een koersdaling van 1 procent voor elk jaar looptijd dat de obligatie nog te gaan heeft. Dus als de Fed de rente te snel optrekt naar een niveau van 4 procent, dan zouden de koersen van de obligaties met een restlooptijd van vijf jaar zowaar met 20 procent kunnen dalen. Die vrije val op de kapitaalmarkten zal aan de aandelenmarkten niet onopgemerkt voorbijgaan en omdat het enige dat in een berenmarkt stijgt, de correlaties zijn, zullen ook de grondstoffenmarkten omlaag worden getrokken. Maar ook zonder de renteverhogingen van de Fed lijkt het een kwestie van tijd vooraleer op de kapitaalmarkten het tijdperk van dalende rentevoeten ten einde komt. Dat is hoe dan ook een tikkende tijdbom, met alle gevolgen van dien.

Zolang in de Verenigde Staten de inflatie niet omhoog schiet, kan de Fed haar in zekere zin voorgeprogrammeerde renteverhoging ongestraft blijven uitstellen. Want telkens het onderwerp ter sprake komt, reageren aandelenbeleggers allergisch met koersdalingen. Zo te zien is niet iedereen overtuigd van de noodzaak van een renteverhoging. Toen de Fed in 2013 zinspeelde op een stopzetting van haar ruimhartige monetaire geldpolitiek, kregen de groeilanden rake klappen. Aangezien de economieën van de opkomende markten thans het groeitempo van de wereldeconomie voor 60 procent bepalen, is het niet ondenkbaar dat de industrielanden dit keer in de ellende delen. Anderzijds: een renteverhoging van de Fed is ook een signaal dat de Amerikaanse economie, de grootste afzetmarkt ter wereld, er sterk voorstaat; iets waarop de Europese economieën en de mondiale economie kunnen aanhaken.

Lees ook: Beter Beleggen: het dunne koord van emotie en ratio