Beter Beleggen: insidertransacties

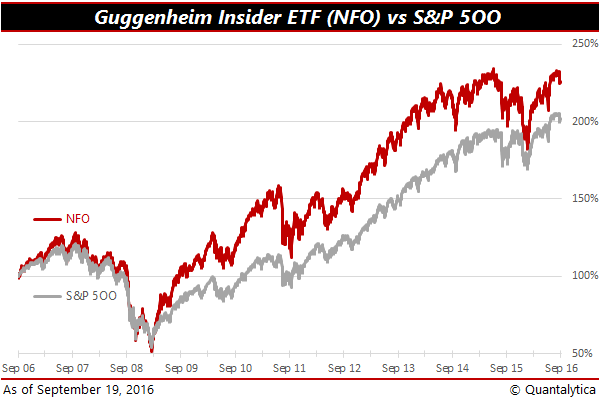

Op het Damrak is het aantal meldingen van insiders eerder beperkt te noemen. In de Verenigde Staten gebeurt dat vanwege de grote aantallen (lees: het aantal beursnoteringen op Wall Street) veel vaker. Daar kunt u zelfs een tracker kopen die de Sabrient Insider Index kopieert. Deze index bestaat uit de honderd bedrijven waarvan insiders de meeste aandelen kopen. Beleggers die geïnteresseerd zijn in deze index kunnen hun oog laten vallen op de ETF erop van Guggenheim.

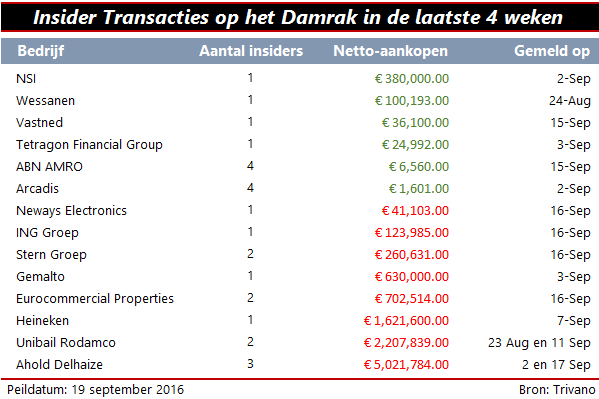

Op het Damrak is het aantal meldingen van insiders eerder beperkt te noemen. In de Verenigde Staten gebeurt dat vanwege de grote aantallen (lees: het aantal beursnoteringen op Wall Street) veel vaker. Daar kunt u zelfs een tracker kopen die de Sabrient Insider Index kopieert. Deze index bestaat uit de honderd bedrijven waarvan insiders de meeste aandelen kopen. Beleggers die geïnteresseerd zijn in deze index kunnen hun oog laten vallen op de ETF erop van Guggenheim.

Lees ook: Beter Beleggen: het dunne koord van emotie en ratio

Het internet herbergt een schat aan informatie. Naast koersgegevens vindt men er ook fundamentele data. Wat nog belangrijker is: de berichten bereiken ons sneller dan ooit, ook die omtrent insidertransacties. Want als kopstukken binnen een bedrijf aandelen kopen of verkopen, dan kan dat een katalysator voor de beurskoers zijn.

De term insider transactions mag u niet verwarren met insider trading. Net als in de Verenigde Staten is in Nederland de handel met voorkennis bij wet verboden. Insiders mogen wel aandelen in hun eigen bedrijf kopen of verkopen. Dat doet op zich de koers stijgen noch dalen, maar empirisch onderzoek toont wel aan dat als commissarissen, directeuren en kaderleden aandelen kopen, die na verloop van tijd beter presteren dan het beursgemiddelde. En bij verkopen andersom.

Door met eigen geld aandelen van hun bedrijf te kopen, geven hooggeplaatste personeelsleden een duidelijk signaal af. Het is een teken dat ze in de toekomst van het bedrijf geloven en een teken dat de aandelen aantrekkelijk geprijsd zijn. Beursgenoteerde bedrijven zijn immers verplicht om hun aandeelhouders om de zoveel tijd te voorzien van kwartaalcijfers, halfjaarberichten en jaarverslagen, terwijl ze intern met maandrapportages werken. Sommige bedrijven verzamelen en evalueren voor hen belangrijke gegevens zelfs op weekbasis en soms zelfs dagelijks. Hierdoor kunnen directie en staf de ontwikkelingen op de voet volgen en betere beslissingen nemen. Omdat ze erg goed geïnformeerd zijn, beschikken hooggeplaatste personeelsleden de facto over een informatievoorsprong, zeker wanneer het bedrijven betreft die door analisten niet of nauwelijks gevolgd worden.

Het beeld bij de verkopen is echter minder eenduidig. Wanneer insiders aan de verkoopkant opereren, dan kan dat om meerdere redenen. Mogelijk schatten ze de toekomstvooruitzichten minder rooskleurig in, willen ze hun aandelenbezit diversifiëren of ze staan simpelweg voor een grote uitgave. Het feit dat commissarissen, directeuren en kaderleden aandelen verkopen, betekent dan ook niet dat de koers direct gaat dalen. Het speculeren op een koersdaling van deze aandelen is geen garantie voor winst, dat leert zowel onderzoek als de praktijk. Als de verkooptransacties van hooggeplaatste personeelsleden samenvallen met dalende koersen, dan is dat vaak wel een veeg teken.

Aan de koopkant geldt eigenlijk hetzelfde. Als insiders aandelen kopen, is een koersstijging waarschijnlijk, maar dat wil nog niet zeggen dat die er meteen komt. Want net als andere beleggers is het merendeel van hen bang om de boot te missen en zijn ze er doorgaans te vroeg bij. Maar als de commissarissen, directeuren en kaderleden (bij)kopen wanneer de koers tegen een 12-maands hoogtepunt aanhikt, is dat een teken dat de aandelen relatief goedkoop zijn. Zij gedragen zich immers net als de meeste beleggers als klassieke langetermijnbeleggers en hanteren het principe van laag kopen en hoog verkopen. Dus ook als u niet meteen lucht krijgt van hun aankopen, dan kunt u in de eerste maanden erna alsnog aanhaken op hun aandelentransacties. Als u er wel van op de hoogte bent, dan kunt u wachten op een beter geschikt instapmoment.

Het insidereffect is het grootst bij small caps en bij transacties van meerdere topbestuurders. Als die gelijktijdig aandelen kopen wanneer de koers op het 12-maands dieptepunt dobbert dan bewijst dit dat ze de aandelen als goedkoop beschouwen. Omgekeerd als zij verkopen wanneer de koers een nieuw hoogtepunt bereikt, zijn er mogelijk twijfels over het toekomstige koerspotentieel.

Op het Damrak is het aantal meldingen van insiders eerder beperkt te noemen. In de Verenigde Staten gebeurt dat vanwege de grote aantallen (lees: het aantal beursnoteringen op Wall Street) veel vaker. Daar kunt u zelfs een tracker kopen die de Sabrient Insider Index kopieert. Deze index bestaat uit de honderd bedrijven waarvan insiders de meeste aandelen kopen. Beleggers die geïnteresseerd zijn in deze index kunnen hun oog laten vallen op de ETF erop van Guggenheim.

Lees ook: Beter Beleggen: het dunne koord van emotie en ratio