Echt goed beleggen

Lees ook: De twee gezichten van de deeleconomie

Duurzaam beleggen ontwikkelt zich razendsnel van nichemarkt tot hoofdstroming. Een beleid waarbij bepaalde bedrijven worden uitgesloten is daarbij het meest populair. Uit verschillende studies blijkt dat dit niet ten koste gaat van het beleggingsrendement.

Het bericht van DNB dat Nederlandse pensioenfondsen sterker inzetten op duurzaam beleggen is het meest recente voorbeeld van de kracht waarmee deze beleggingsstroming zich ontwikkelt van nichemarkt tot standaardaanpak. Het aantal pensioenfondsen dat duurzaamheid in het beleggingsbeleid opneemt is in de periode 2013 tot 2015 volgens de toezichthouder gegroeid van 45% naar 74%.

Die toename is mooi, maar het wordt pas echt indrukwekkend als in beeld komt welke bedragen er gemoeid zijn met duurzaam beleggen. Volgens de Global Sustainable Investment Alliance (GSIA) is dat meer dan $21 bln. Voor particuliere beleggers is met name de vraag interessant waarom de pensioensector ervoor kiest om de duurzame aanpak steeds steviger te omarmen. Aanvankelijk gaf het reputatierisico de doorslag. Als grote beleggingsinstelling wil je niet geïdentificeerd worden met fabrikanten van clustermunitie of landmijnen. Tegenwoordig wordt de keuze om duurzaam te beleggen steeds vaker gemaakt met het oog op risicomanagement. Daarbij wordt bijvoorbeeld de positie in bedrijven die relatief veel CO2 uitstoten verlaagd, met het oog op de impact die de invoering van nieuwe carbon-heffingen kan hebben.

Particulier

Voor een particulier die elke week of maand even naar zijn beleggingen omkijkt is het een stuk lastiger om een duurzame aanpak in het beleggingsbeleid te weven dan voor een institutionele partij. Een particulier legt op aandeelhoudersvergaderingen met zijn stem veel minder gewicht in de schaal dan een pensioenfonds en zal het lastig vinden om zelf in kaart te brengen welke bedrijven zich onderscheiden qua duurzame aanpak.

Het goede nieuws is dat zelfs als een belegger totaal niet omkijkt naar factoren zoals klimaatverandering en kinderarbeid, zijn portefeuille toch heel lichtgroen kleurt. Dat komt doordat het sinds begin 2013 verboden is voor Nederlandse financiële instellingen om transacties uit te (laten) voeren in ondernemingen die betrokken zijn bij de productie van clustermunitie. Dat leverde indertijd nog enkele brieven op van lezers die zich afvroegen waarom ze van hun bank niet langer mochten beleggen in bepaalde defensieaandelen.

Uit steeds meer onderzoek blijkt dat beleggers de toezichthouder dankbaar mogen zijn voor die keuze. Eerder dit jaar toonde een studie van NN IP in samenwerking met ECCE bijvoorbeeld aan dat het positieve effect van het vermijden van bedrijven die door hun controversiële gedrag in de problemen komen, zwaarder weegt dan het nadelige effect van een wat kleiner beleggingsuniversum. Dat maakt het voor beleggers al een stuk makkelijker om zelf te bepalen welke activiteiten niet passen op de weg naar een leefbare wereld, om vervolgens de bedrijven of sectoren die daarbij betrokken zijn te mijden.

Een goede insteek kan zijn om ondernemingen links te laten liggen waarvan de mensen die te maken krijgen met de negatieve impact daarin geen keuze hebben. Munitiefabrikanten zijn in dat opzicht een voor de hand liggende keuze, maar ook de tabaksindustrie komt al snel in beeld. Zo zijn voor de grote pensioenbelegger PFZW niet de nadelige gezondheidsgevolgen de reden om de branche links te laten liggen, maar het toevoegen door sigarettenfabrikanten van een stof die roken verslavend maakt.

Vice Fund

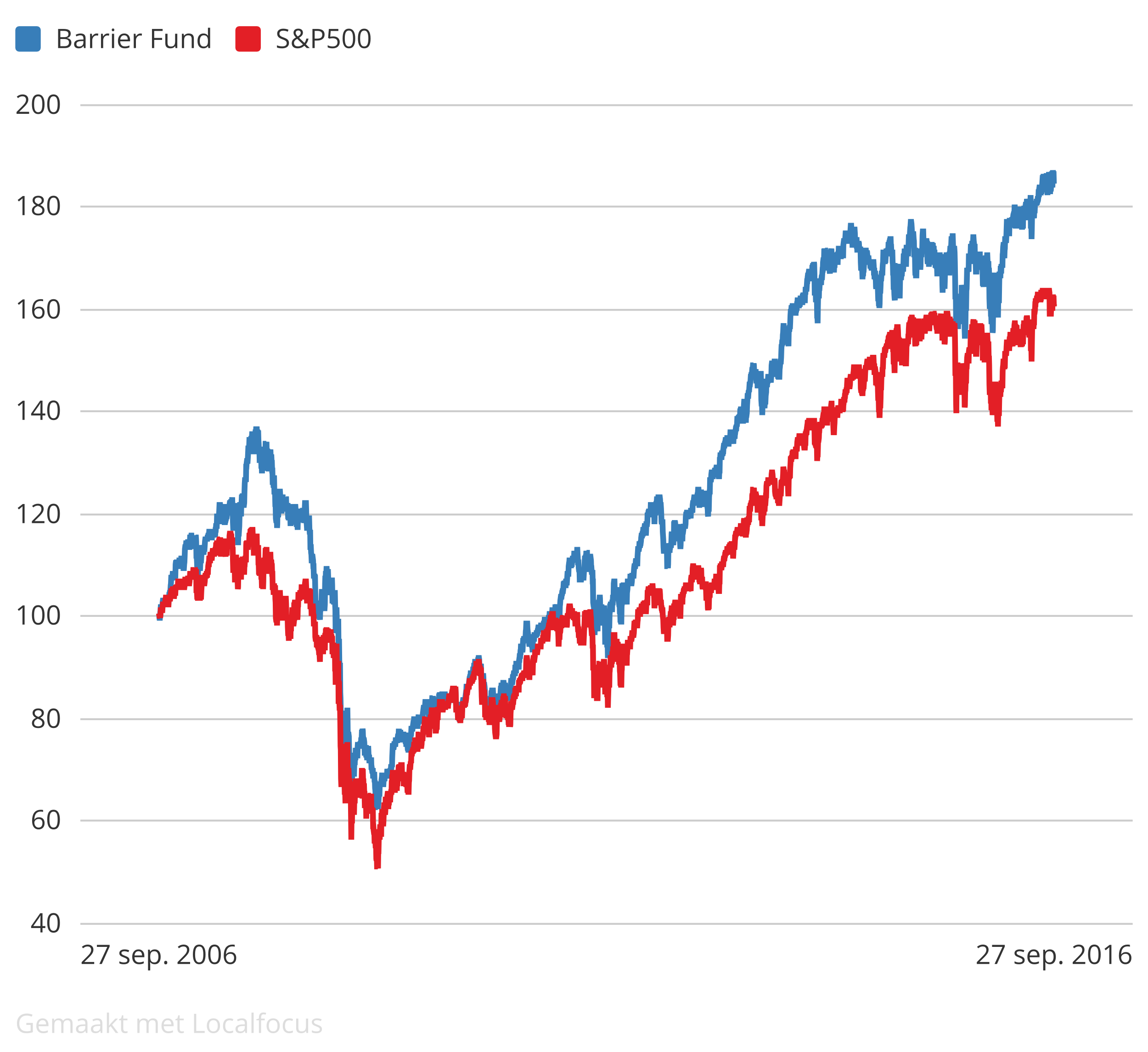

De opmars van duurzaam beleggen heeft er zelfs toe geleid dat het Vice Fund zijn naam heeft gewijzigd. Het fonds specialiseerde zich in investeringen in bedrijven die in de ogen van de publieke opinie niet sociaal correct zijn zoals tabaksconcerns, wapenfabrikanten, gokbedrijven en drankproducenten. Twee jaar geleden werd de naam veranderd in het Barrier Fund. Fondsbeheerder Gerry Sullivan vertelde indertijd dat de beslissing was ingegeven omdat hij belegt in sectoren met hoge toetredingsbarrières. Maar hij zei ook dat het de bedoeling is om het beheerd vermogen op te trekken; niet om te zorgen voor opgetrokken wenkbrauwen.

Sullivan heeft tegenwoordig ruim $200 mln onder beheer. Dat is aan de magere kant voor een strategie die over de afgelopen tien jaar een beduidend hoger rendement heeft opgeleverd dan de S&P500-index. Als het fonds die prestatie had geleverd met een duurzame strategie, zou het beheerd vermogen waarschijnlijk tien keer zo groot zijn geweest.

Lees ook: De twee gezichten van de deeleconomie