Jaaroverzicht 2016: De keuze van Trump heeft veel effecten gehad

Het is traditie geworden dat Beleggers Belangen aan het einde van het jaar enkele strategen uitnodigt om terug te blikken op het beleggingsjaar. Rik Dhoest van Bank Nagelmackers, Bob Homan van ING en George Raven van Insinger de Beaufort bespreken de belangrijkste ontwikkelingen.

Toen we de strategen in juni spraken, ging het vooral over de sterke koersdaling in januari en de daling van de olieprijs, en het snelle koers – en prijsherstel dat daarop volgde. We bespreken nu de belangrijkste gebeurtenissen en ontwikkelingen in de tweede helft van 2016.

Wat waren de belangrijkste gebeurtenissen die van invloed waren op de financiële markten?

George Raven (Insinger de Beaufort): ‘Een belangrijk moment was de verkiezing van Donald Trump. Het lijkt erop dat de obligatiemarkten een keerpunt hebben bereikt. Dat kwam naar voren bij de presidentsverkiezing in de VS, maar was eigenlijk vanaf begin juli al gaande. Na een heel lange bullmarkt van zo’n veertig jaar hebben de obligatierentes toen hun dieptepunt bereikt, dus vlak na het Britse EU-referendum. De gouden tijden in de obligatiemarkt zijn daarmee voorbij. Dat is een bevestiging dat we het deflatoire tijdperk gaan verlaten en dat we weer tot het inflatoire toegetreden, met rentestijging. De geschiedenis geeft aan dat tachtigjarige periodes van veertig jaar rentedaling, en daarna van stijging, normaal zijn, dus de rente-ontwikkeling is niet afwijkend geweest.’

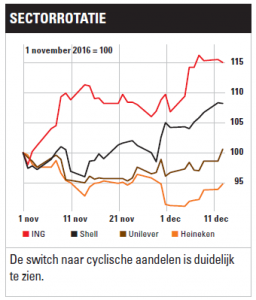

Rik Dhoest(Bank Nagelmackers): ‘De omslag van de rente heeft geleid tot sectorrotaties bij de aandelen. Die stijgende rente leidt er ook toe dat wij onze klanten moeten voorbereiden op toekomstige lagere rendementen dan zij in het verleden voor ogen hadden. De portefeuille van vele beleggers bestaat namelijk voor een groot deel uit obligaties. Er zijn wel mogelijkheden om de rendementen te beschermen, bijvoorbeeld met inflation-linked obligaties. Wij hebben de obligatieportefeuille iets afgebouwd en zijn deels short gegaan op de tienjarige Duitse rente. Bij de stijgende rente hebben de aandelen in Europa het ook niet zo goed gedaan vergeleken met elders.’

Rik Dhoest(Bank Nagelmackers): ‘De omslag van de rente heeft geleid tot sectorrotaties bij de aandelen. Die stijgende rente leidt er ook toe dat wij onze klanten moeten voorbereiden op toekomstige lagere rendementen dan zij in het verleden voor ogen hadden. De portefeuille van vele beleggers bestaat namelijk voor een groot deel uit obligaties. Er zijn wel mogelijkheden om de rendementen te beschermen, bijvoorbeeld met inflation-linked obligaties. Wij hebben de obligatieportefeuille iets afgebouwd en zijn deels short gegaan op de tienjarige Duitse rente. Bij de stijgende rente hebben de aandelen in Europa het ook niet zo goed gedaan vergeleken met elders.’

Bob Homan (ING): ‘Er is het afgelopen halfjaar eigenlijk weinig spectaculairs gebeurd op de verschillende financiële markten in de verschillende regio’s. Er is een redelijke economische groei in Europa en de VS. Natuurlijk is de rente iets opgelopen, maar die ontwikkeling was eigenlijk al ingezet, zoals Rik en George hebben gezegd. Het monetaire experiment bereikt zijn einde, heeft niet gebracht wat ervan verwacht werd en het is nu tijd voor een iets stimulerender beleid van de overheden.’

Chief Strategist bij Insinger de Beaufort

Verantwoordelijk voor het beleggingsbeleid voor de beheerportefeuilles en het uitdragen van de beleggingsvisie

‘Wij zijn overwogen in aandelen. Gelukkig in de VS, want in Europa gebeurt niets en de opkomende markten zijn twijfelachtig’

Nemen overheden deze rol echt op zich?

George Raven: ‘Er is een scheiding. Enerzijds is er de Oostenrijkse economische school, waar Duitsland en Nederland toe behoren. Die zijn geneigd een stimulerend beleid uit te voeren. Anderzijds is er de Keynesiaanse school, waar de VS en het VK meer toe behoren, en die willen wel hun economie stimuleren. Misschien was dit wel een belangrijke factor voor de Brexit. Er is iets voor overheidsstimulering te zeggen. Als particulieren en bedrijven niet besteden en investeren, moet de overheid dat doen als compenserende partij, want niet iedereen kan besparen in de economie. Na de kredietcrisis besteedden particulieren en bedrijven weinig, maar nu zij langzaam aan weer wat actiever worden en de economie iets opleeft, is er wat minder noodzaak voor overheden om op te treden. Dus ik kan me voorstellen dat nu verschillend wordt gedacht over de noodzaak tot overheidsstimulering.’

Bob Homan: ‘De economie draait in een laag en gestaag tempo, maar de economische beleidsmakers willen een hogere economische groei en inflatie. Dat blijkt ook uit de plannen van Trump. Wat dan gebeurt, is dat we weer in de richting van oververhitting gaan. Dat zal in 2017 en 2018 wel goed gaan, maar daarna krijgen we weer de oude economische conjunctuurcyclus. Dat is jammer, want het ging de laatste tijd zo mooi geleidelijk.’

Wat is er met de alternatieve beleggingen gebeurd?

Bob Homan: ‘Wij hadden eerder al onze vastgoedbeleggingen verlaagd van “overwogen” naar “neutraal”, want de jaardoelstelling voor het rendement was gehaald. Daar waren wij blij mee, want de koersen zijn daarna gedaald door de hogere rente. Maar dit effect moet niet overdreven worden, want het gaat om langetermijnbeleggingen. Bovendien, als de rente om een goede reden stijgt – de inflatiepremie in de obligaties stijgt – kunnen de huren omhoog. Dus vastgoedaandelen zijn ook een inflatiehedge.’

Rik Dhoest: ‘Toch zit er wel een risico in het vastgoed. De aandelen waren hoog gewaardeerd en de  koersreactie was heftig. Als de rente nu geleidelijk doorstijgt is dat niet erg, maar als er opnieuw zo’n snelle rentestijging komt, krijgen de vastgoedaandelen nog een klap. Sommige vastgoedaandelen zijn in onze ogen te hoog gewaardeerd en we zijn onderwogen in het vastgoed. Als je kijkt naar grondstoffen, afgezien van olie, dan zijn die prijzen gestegen door de Chinese economie en in de toekomst zullen ze stijgen door het beleid van Trump.’

koersreactie was heftig. Als de rente nu geleidelijk doorstijgt is dat niet erg, maar als er opnieuw zo’n snelle rentestijging komt, krijgen de vastgoedaandelen nog een klap. Sommige vastgoedaandelen zijn in onze ogen te hoog gewaardeerd en we zijn onderwogen in het vastgoed. Als je kijkt naar grondstoffen, afgezien van olie, dan zijn die prijzen gestegen door de Chinese economie en in de toekomst zullen ze stijgen door het beleid van Trump.’

George Raven: ‘De grondstoffenmarkten hebben het in 2016 goed gedaan, maar er wordt, bijvoorbeeld bij koper, veel gespeculeerd. Wij zitten bij grondstoffen nog in een neerwaartse markt. Het aanbod door nieuwe mijnen, gestimuleerd door de Chinese groei, is nog steeds groter dan de vraag.’

Bob Homan: ‘Bij olie is wel sprake van een redelijk evenwicht. Als de prijs stijgt, kunnen er gemakkelijk nieuwe partijen tot de markt toetreden, zoals de schalie-olieproducenten die daar weinig extra kosten voor hoeven te maken. Terwijl anderzijds landen als Saoedi-Arabië bij een prijsdaling vrij inschikkelijk zijn met het terugbrengen van hun productie. Na de snelle daling aan het begin van 2016 kwam prijsherstel en nu beweegt de prijs binnen een beperkte bandbreedte van $40 tot $55 per barrel.’

Hoofd Investment Office bij ING Nederland

Verantwoordelijk voor het centrale beleggingsbeleid van ING Nederland (vermogensbeheer, modelportefeuille, buy-side-analisten en beleggingscontent).

‘In 2016 is de winstgevendheid van bedrijven in de MSCI World bijna 0% geweest. Dat zal in 2017 beter zijn’

Zijn de verwachtingen die jullie in juni hadden uitgekomen?

Rik Dhoest: ‘Wij hebben toen kas achtergehouden om te profiteren van een eventuele dip in de aandelenmarkten. Die kaspositie hebben we nog steeds. We zijn voorzichtig gebleven en hebben voor het Britse EU-referendum wat afgebouwd. Daarna zijn we te laat ingestapt, terwijl de aandelen sinds die tijd ononderbroken zijn gestegen. Markttiming is het moeilijkste wat er is. Bovendien is het goed om wat kas achter de hand te houden. In de tweede helft van 2016 heeft een sectorrotatie plaatsgevonden, naar banken en grondstoffen. Wij zijn onderwogen bij banken vanwege hun balanspositie en juist die profiteerden van de sectorrotatie, dus dat hebben we deels gemist. Maar dat vind ik niet erg, want standvastigheid bij beleggingsideeën acht ik belangrijker. Het is niet goed om de markt steeds achterna te lopen.’

Bob Homan: ‘Dat is zo. Aan de andere kant, als het sentiment slecht is, de rendementen laag zijn, en als beide bovendien naar verwachting zo blijven en de markt niet wezenlijk veranderd is, kan er met een actief beleggingsbeleid wat worden toegevoegd. Wij hebben na de referendumweek wel meer aandelen gekocht, zodat we bij aandelen overwogen waren. Nu zitten we in het 50-50-profiel op 60% aandelen en 40% obligaties, dus we kunnen helaas niet meer met aandelenaankopen reageren op nieuwe kansen. We wilden snel handelen, dus we hebben een wereldwijd belegde tracker gekocht. Voorafgaand aan de Amerikaanse verkiezingen hebben we in enkele cyclische sectoren (basismaterialen zoals chemie, en industriële aandelen) belegd omdat ook Hillary Clinton wilde stimuleren. De financials hebben we van “onderwogen” naar “neutraal” gebracht. Dat had, achteraf gezien, meer mogen zijn, want hun koersen zijn flink gestegen. Laagvolatiliteitsaandelen als Unilever waren bovendien flink in koers gestegen en we bleven een rentestijging verwachten, dus er was ruimte voor onze sectorrotatie.’

Hoofd Equity Research bij Bank Nagelmackers

Buy-side-vermogensbeheerder en hoofd aandelenresearch

‘Wij hebben de obligatieportefeuille iets afgebouwd en zijn deels short gegaan op de tienjarige Duitse rente’

Rik Dhoest: ‘Die laagvolatiliteitsaandelen waren inderdaad duur geworden doordat beleggers naar een defensief alternatief voor de in hun ogen duur geworden obligaties zijn gewisseld. Nu zijn die aandelen flink gedaald, maar als de daling doorgaat ontstaat er weer een beleggingskans.’

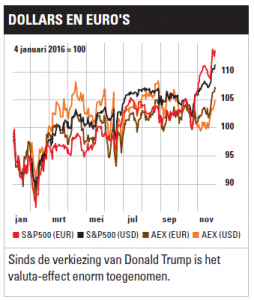

George Raven: ‘Ook wij hebben direct na het Britse EU-referendum snel een indextracker gekocht, een DAX-tracker. Daar hebben we een maand later winst op genomen. We bleven wel overwogen bij aandelen. Bij de Amerikaanse verkiezingen hebben we niet direct gehandeld. We hebben wat meer tijd genomen om de portefeuille op te bouwen en dat hebben we gedaan met industriële aandelen in de VS. We zaten overigens al relatief zwaar in de Amerikaanse markt. Dat is goed, want de Amerikaanse aandelenmarkt is toch weer de enige die echt stijgt en ook de dollar presteert sterk. Daar staat tegenover dat wij traditioneel weinig beleggen in banken en diepcyclische aandelen en vooral die zijn gestegen. Per saldo zijn we niet ontevreden. Door het spectaculaire begin van 2016 met de dalende olieprijs en aandelenkoersen verwachtten wij in juni een invers jaar, met juist een positieve periode van mei tot en met september, en daarna een gelegenheid om winst te nemen. Dat is uitgekomen en wij waren dan ook overwogen in aandelen, zelfs maximaal na de verkiezing van Trump en gelukkig in de VS, want in Europa gebeurt niets en de opkomende markten zijn twijfelachtig. Er was nog geen aanleiding om de aandelenweging terug te brengen. De komende maand kan nog positief uitpakken.’

Maar de Europese aandelen hebben het toch niet zo slecht gedaan, met een AEXindex van nu plus 7,7%?

Bob Homan: ‘Dat is inderdaad prima, maar de AEX-index is niet representatief voor Europa. De Europese brede index staat in de min.’

George Raven: ‘De AEX-index is de meest dollargevoelige index in Europa, hoewel het een vreemde index is geworden met de nieuwe fondsen. Maar veel fondsen zijn nog steeds dollar- en grondstofprijzengevoelig. Andere Europese indices hebben het slechter gedaan, zoals de Britse, in euro’s gemeten, en vooral de Italiaanse.’

Rik Dhoest: ‘De smallcaps hebben het jarenlang beter gedaan, maar in 2016 deden ze het iets slechter dan de largecaps. De zware weging van AB Inbev en Engie heeft in 2016 slecht uitgewerkt in de Belgische index. Die zijn het slachtoffer geworden van de sectorrotatie naar cyclische fondsen.’

Bob Homan: ‘De omzetten van bedrijven nemen al jaren nauwelijks toe, ook bij de grote bedrijven. De omzetgroei moet al enige tijd uit de groeimarkten komen. Er was wel winstgroei omdat de marges beter werden, met de lage rente en kostenreducties. In 2016 is de winstgevendheid van bedrijven in de MSCI World bijna 0% geweest. Dat heeft natuurlijk te maken met grondstof- en oliebedrijven. Die hebben vooral in de eerst helft van het jaar verlies geleden door de prijsdalingen. Dat zal in 2017 beter zijn, omdat die prijzen zijn gestegen.’

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.