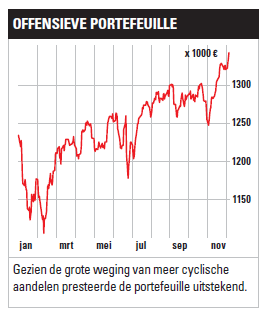

Jaaroverzicht 2016: Offensieve portefeuille

De offensieve portefeuille heeft het dit jaar het beste gedaan van alle voorbeeldportefeuilles van Beleggers Belangen.

Met een winst van 7,1% is de offensieve portefeuille dit jaar koploper onder de voorbeeldportefeuilles van Beleggers Belangen. Gezien de samenstelling met een belangrijke weging voor de meer cyclische grondstof- en industriegerelateerde aandelen is dat zeker niet verrassend. De sectoren die het rendement voor onze offensieve portefeuille in de afgelopen jaren hebben gedrukt, zorgden in 2016 juist (eindelijk) voor een mooie positieve bijdrage. Anders dan de dividendportefeuille, waar defensieve sectoren als healthcare en consumer staples de boventoon voeren, bestaat onze offensieve portefeuille voor een groot deel uit meer cyclische aandelen uit de sectoren materials, industrials en energy.

Traditiegetrouw presteren defensieve aandelen (waarvan er veel in de dividendportefeuille zitten) slechter in jaren waarin de rente oploopt. Daarentegen profiteren cyclische aandelen juist van betere (economische) groeivooruitzichten, wat zich in 2016 vertaalt in een duidelijke outperformance van meer cyclische aandelen. Daarvan zitten er veel in onze offensieve portefeuille. Daarbij mag echter niet vergeten worden dat defensieve sectoren als healthcare en consumer staples het over een langere  periode, ondanks een zwak 2016, nog altijd vele malen beter doen. Een goed voorbeeld is het Blackrock World Energy Fund, dat in 2016 tot dusverre goed is voor een plus van 27,6%. De laatste jaren bleef dit beleggingsfonds – dat belegt in olie(service)bedrijven – juist ver achter, wat zich ondanks de forse stijging dit jaar vertaalt in een mager totaalrendement van 3,2%.

periode, ondanks een zwak 2016, nog altijd vele malen beter doen. Een goed voorbeeld is het Blackrock World Energy Fund, dat in 2016 tot dusverre goed is voor een plus van 27,6%. De laatste jaren bleef dit beleggingsfonds – dat belegt in olie(service)bedrijven – juist ver achter, wat zich ondanks de forse stijging dit jaar vertaalt in een mager totaalrendement van 3,2%.

Andere meer cyclische uitschieters dit jaar zijn, mede dankzij de overwinning van Trump, spoorvervoerder CSX (+48,5%), Chevron (+29%), Deere & Co (+34%), Linsay (+22%), Rio Tinto (+39,1%) en Schlumberger (+24%). Het gemiddelde rendement voor de individuele aandelen komt in 2016 mede dankzij de bovenstaande aandelen uit op +9,4%.

De twee grootste uitblinkers onder de individuele aandelen zijn de (sport)kleding-/schoeiselproducenten Adidas (+58,6%) en PVH (onder meer Calvin Klein en Tommy Hilfiger, +46,7%). Van de overige beleggingscategoriën is de Semiconductor ETF, die profiteert van de overnamegolf binnen de sector, ook in 2016 weer een grote uitschieter met +31,6%, daarbij – net als de vele Amerikaanse aandelen in portefeuille – deels geholpen door de sterke dollar.

Achterblijvers dit jaar zijn vooral defensieve aandelen, waaronder Heineken (-12%) en CVS Health (-18,9%). Grootste daler blijft Brexit-slachtoffer Greggs, dat – inclusief het zwakke pond – ruim 22% daalt, ondanks prima kwartaalcijfers. Greggs, dat als food on the go-retailer koffie en broodjes verkoopt via 1700 kleine winkels, behaalt zijn volledige omzet in het Verenigd Koninkrijk.

Hetzelfde zien we bij Whitbread (dividendportefeuille) dat juist door de grote blootstelling aan het thuisland massaal gemeden wordt in 2016. Het is dan ook geen toeval dat de twee beleggingsfondsen in small- en midcaps dit jaar allebei op een fors verlies staan, gezien de grote weging van Britse aandelen. Zo daalt het Templeton European Small- and Midcaps Fund 11,6%, deels door het zwakke pond en deels ook door de vele aandelen die voor een belangrijk deel van hun omzet afhankelijk zijn van de Britse markt.

De beheerders van de offensieve portefeuille zijn tevreden met de huidige samenstelling, met een kaspositie van iets meer dan 10%. Die zullen we net als eerder dit jaar gebruiken om mooie aandelen op te pakken op dagen van koerszwakte.

Lees ook: Grote marktdraai bepaalt portefeuilleresultaten

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.