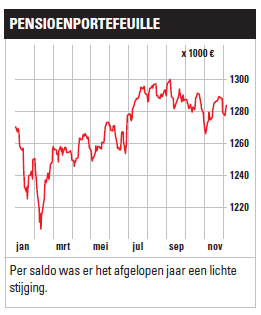

Jaaroverzicht 2016: Pensioenportefeuille

In een volatiel jaar heeft de pensioenportefeuille redelijk aan de doelstellingen voldaan. De portefeuille heeft geen zogeheten benchmark, zoals bijvoorbeeld de AEX-index, en streeft dus geen relatief maar een absoluut positief rendement na. Die doelstelling is voor het zesde jaar op rij behaald. Gerekend tot en met de peildatum van 7 december heeft de portefeuille over 2016 een rendement van 1,9% behaald. Bovendien liet de portefeuille het gewenste stabiele verloop zien. Desondanks was 2016 in termen van totaalrendement geen topjaar (na de peildatum van 7 december is het rendement van de pensioenportefeuille overigens nog met bijna één procentpunt opgelopen tot 2,8%). Dat was vooral te wijten aan onze Europese aandelenposities. De Europese aandelenmarkt is in het algemeen achtergebleven bij vooral de Amerikaanse beurs. Maar onze Europese aandelenposities zijn dan ook nog eens achtergebleven bij die op zichzelf al matig presterende Europese aandelenmarkt.

Het dit jaar in portefeuille opgenomen UBS Equity European Opportunity Unconstrained Fund was met een verlies van ruim 14,5% de grootste teleurstelling. Het fonds heeft een geconcentreerde portefeuille waardoor de prestaties soms door enkele tegenvallers negatief beïnvloed worden. Begin dit jaar – en ook  nu nog – waren Novartis en Bayer met een gezamenlijke weging van 14,5% veruit de grootste posities in dit beleggingsfonds. Beide aandelen hebben een teleurstellend jaar achter de rug, maar net als de UBS-fondsbeheerder geloven wij voor de lange termijn in deze aandelen en zien we vooralsnog geen reden om dit beleggingsfonds uit de portefeuille te verwijderen. De zwakke prestaties van de Europese aandelenposities werden gecompenseerd door forse rendementen op onze twee Amerikaanse aandelenposities en al onze obligatiebeleggingen. Daarbij bleek onze ETF-selectie voor de Amerikaanse aandelenmarkt – die in de tweede week van januari is doorgevoerd – een schot in de roos. Zowel de PowerShares FTSE RAFI US 1000 ETF als de ProShares S&P500 Dividend Aristocrats ETF presteerden beter dan de brede S&P500 (total return) Index. Daarnaast droegen de posities in risicovolle high yield bedrijfsobligaties – zowel Europese als Amerikaanse – en goud ondanks de recente koersdalingen positief aan het totaalrendement bij.

nu nog – waren Novartis en Bayer met een gezamenlijke weging van 14,5% veruit de grootste posities in dit beleggingsfonds. Beide aandelen hebben een teleurstellend jaar achter de rug, maar net als de UBS-fondsbeheerder geloven wij voor de lange termijn in deze aandelen en zien we vooralsnog geen reden om dit beleggingsfonds uit de portefeuille te verwijderen. De zwakke prestaties van de Europese aandelenposities werden gecompenseerd door forse rendementen op onze twee Amerikaanse aandelenposities en al onze obligatiebeleggingen. Daarbij bleek onze ETF-selectie voor de Amerikaanse aandelenmarkt – die in de tweede week van januari is doorgevoerd – een schot in de roos. Zowel de PowerShares FTSE RAFI US 1000 ETF als de ProShares S&P500 Dividend Aristocrats ETF presteerden beter dan de brede S&P500 (total return) Index. Daarnaast droegen de posities in risicovolle high yield bedrijfsobligaties – zowel Europese als Amerikaanse – en goud ondanks de recente koersdalingen positief aan het totaalrendement bij.

De afgelopen weken hebben we een aantal mutaties in de portefeuille doorgevoerd. Niet alleen hebben we onze posities in Europese aandelen – waarvoor wij op termijn goede rendementen verwachten – versterkt met het Comgest Growth Europe Fund. Ook zorgen we met de recente aankoop van de iShares J.P. Morgan $ EM Bond UCITS ETF en de VanEck Vectors Preferred Securities ex-Financials ETF voor extra inkomsten. Met een ruime kaspositie (30%) en de jaarlijkse inkomstenstroom hebben we voldoende middelen in portefeuille om in te zetten zodra we weer nieuwe kansen zien.

Lees ook: Grote marktdraai bepaalt portefeuilleresultaten

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.