Hoog dividend én sterke groei

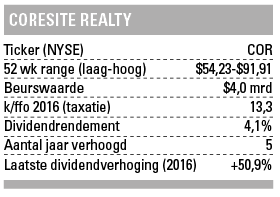

Ook de vooruitzichten voor volgend jaar zijn goed, waarbij er gemiddeld uitgegaan wordt van een omzetgroei tot $454 mln (+14,6%). Daarbij moet de FFO (funds from operations, die door REIT's gebruikt wordt om de operationele cashflow aan te geven) uitkomen op $4,19 per aandeel (+15%). De getaxeerde price/FFO (zeg maar k/w voor REIT's) ligt met 13,3 zodoende ruim onder het sectorgemiddelde van 15,2. Ook qua dividend is CoreSite een grote uitschieter met een huidig dividendrendement van 4,1%, en vooral een indrukwekkende gemiddelde dividendgroei van 33% over de laatste vijf jaar.

Begin deze maand werd het dividend met liefst 50,9% verhoogd tot $0,80 per kwartaal, wat vrij uniek is, ook binnen de sector (Zo verhoogden zowel Digital Realty Trust als Equinix het dividend dit jaar met 'slechts' 3,5%).

Ook de vooruitzichten voor volgend jaar zijn goed, waarbij er gemiddeld uitgegaan wordt van een omzetgroei tot $454 mln (+14,6%). Daarbij moet de FFO (funds from operations, die door REIT's gebruikt wordt om de operationele cashflow aan te geven) uitkomen op $4,19 per aandeel (+15%). De getaxeerde price/FFO (zeg maar k/w voor REIT's) ligt met 13,3 zodoende ruim onder het sectorgemiddelde van 15,2. Ook qua dividend is CoreSite een grote uitschieter met een huidig dividendrendement van 4,1%, en vooral een indrukwekkende gemiddelde dividendgroei van 33% over de laatste vijf jaar.

Begin deze maand werd het dividend met liefst 50,9% verhoogd tot $0,80 per kwartaal, wat vrij uniek is, ook binnen de sector (Zo verhoogden zowel Digital Realty Trust als Equinix het dividend dit jaar met 'slechts' 3,5%). Dat leverde een aantal adviesverhogingen op, onder meer door Citigroup (van 'neutral' naar 'buy'), dat CoreSite op 8 december nog bestempelde als zijn favoriete data center REIT.

Van de dertien analisten die CoreSite volgen geven er nu tien een koopadvies, bij drie keer 'houden' en geen enkel verkoopadvies. CoreSite Realty biedt bij een huidige koers van $77,59 een aantrekkelijk dividendrendement van 4,1%, en is daarmee koopwaardig, zeker gezien de te verwachten toekomstige dividendverhogingen.

Hou er wel rekening mee dat het koersverloop voor REIT's volatiel zal blijven, zeker met het oog op aanvullende renteverhogingen. Ook voor de dividendportefeuille is CoreSite een serieuze kandidaat, waarbij ik het koersverloop de komende weken nauwlettend in de gaten zal blijven houden, ofwel buy the dips.

Tekst: Menno van Hoven, 29 december 2016 (de auteur heeft een positie in CoreSite Realty)

Dat leverde een aantal adviesverhogingen op, onder meer door Citigroup (van 'neutral' naar 'buy'), dat CoreSite op 8 december nog bestempelde als zijn favoriete data center REIT.

Van de dertien analisten die CoreSite volgen geven er nu tien een koopadvies, bij drie keer 'houden' en geen enkel verkoopadvies. CoreSite Realty biedt bij een huidige koers van $77,59 een aantrekkelijk dividendrendement van 4,1%, en is daarmee koopwaardig, zeker gezien de te verwachten toekomstige dividendverhogingen.

Hou er wel rekening mee dat het koersverloop voor REIT's volatiel zal blijven, zeker met het oog op aanvullende renteverhogingen. Ook voor de dividendportefeuille is CoreSite een serieuze kandidaat, waarbij ik het koersverloop de komende weken nauwlettend in de gaten zal blijven houden, ofwel buy the dips.

Tekst: Menno van Hoven, 29 december 2016 (de auteur heeft een positie in CoreSite Realty)

Het nog altijd groeiende internetverkeer legt de gespecialiseerde vastgoedbedrijven binnen de sector bepaald geen windeieren. Eén van de snelste groeiers is een relatief onbekende Real Estate Investment Trust, dat een hoog dividendrendement combineert met een (zeer) forse groei.

REAL ESTATE INVESTMENT TRUSTS

De Amerikaanse vastgoedsector is in het vierde kwartaal één van de underperformers na de verkiezing van Trump en vooral het vooruitzicht op een hogere Amerikaanse rente. Zoals ik in het Dividend E-magazine van september/oktober (‘zeldzame wijziging’ onder ‘redactioneel’) beschreef, heeft Standard & Poor’s dit najaar een nieuwe sector Real Estate gecreëerd, die voor het grootste deel bestaat uit Real Estate Investment Trusts (REIT’s). REIT’s zijn verplicht om minimaal 90% van de winst uit te keren en bieden zodoende een relatief hoog dividendrendement (momenteel 3,9% tegen 2,1% voor de S&P500 index).

In de Verenigde Staten zijn honderden beursgenoteerde REIT’s, onderverdeeld in verschillende subcategorieën als Retail, Office, Industrial en Healthcare. Vooral het aantal retail REIT’s (winkelcentra) is is talrijk. Een bekende retail REIT is het in de dividendportefeuille opgenomen Simon Property Group, met een beurswaarde van $54 mrd de grootste van allemaal, en dankzij een belang van ruim 20% in het Franse Klépierre ook vertegenwoordigd in Europa. Minder sterk vertegenwoordigd zijn de zogenaamde data-center REIT’s, die door S&P zijn ingedeeld onder de categorie ‘Specialized REIT’s’. Bekende data center REIT’s zijn Digital Realty Trust (beurswaarde $15,3 mrd) en Equinix (beurswaarde $25,3 mrd), die allebei ook internationaal actief zijn.

CORESITE REALTY CORP

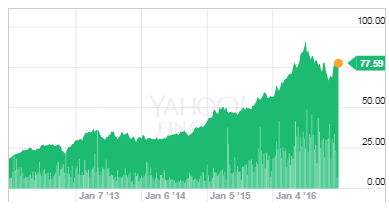

Minder bekend, maar minstens zo interessant is het veel kleinere Coresite Realty ($3,96 mrd), dat ondanks een flinke daling sinds de hoogste koers begin juli nog altijd goed is voor een koerswinst van 37% in 2016. De sterke performance van in dataopslag gespecialiseerd vastgoed is niet verrassend gezien de blijvende groei van het internetverkeer met een hoofdrol voor (streaming) video en draai van bedrijven naar cloud computing en de daarbij behorende vraag naar externe dataopslag (ook wel colocation). De verwachting is daarbij dat tegen 2018 ruim 78% van de zogenaamde ‘workloads’ van bedrijven verwerkt zal worden door ‘cloud-enabled’ data centers. CoreSite is momenteel actief in acht regio’s in de Verenigde Staten met in totaal 19 datacenters (twee daarvan zijn nog in aanbouw). Voor 2016 rekenen analisten op een totale omzet van $396 mln voor CoreSite, bijna 19% meer dan in 2015.

Ook de vooruitzichten voor volgend jaar zijn goed, waarbij er gemiddeld uitgegaan wordt van een omzetgroei tot $454 mln (+14,6%). Daarbij moet de FFO (funds from operations, die door REIT’s gebruikt wordt om de operationele cashflow aan te geven) uitkomen op $4,19 per aandeel (+15%). De getaxeerde price/FFO (zeg maar k/w voor REIT’s) ligt met 13,3 zodoende ruim onder het sectorgemiddelde van 15,2. Ook qua dividend is CoreSite een grote uitschieter met een huidig dividendrendement van 4,1%, en vooral een indrukwekkende gemiddelde dividendgroei van 33% over de laatste vijf jaar.

Begin deze maand werd het dividend met liefst 50,9% verhoogd tot $0,80 per kwartaal, wat vrij uniek is, ook binnen de sector (Zo verhoogden zowel Digital Realty Trust als Equinix het dividend dit jaar met ‘slechts’ 3,5%).

Dat leverde een aantal adviesverhogingen op, onder meer door Citigroup (van ‘neutral’ naar ‘buy’), dat CoreSite op 8 december nog bestempelde als zijn favoriete data center REIT.

Van de dertien analisten die CoreSite volgen geven er nu tien een koopadvies, bij drie keer ‘houden’ en geen enkel verkoopadvies. CoreSite Realty biedt bij een huidige koers van $77,59 een aantrekkelijk dividendrendement van 4,1%, en is daarmee koopwaardig, zeker gezien de te verwachten toekomstige dividendverhogingen.

Hou er wel rekening mee dat het koersverloop voor REIT’s volatiel zal blijven, zeker met het oog op aanvullende renteverhogingen. Ook voor de dividendportefeuille is CoreSite een serieuze kandidaat, waarbij ik het koersverloop de komende weken nauwlettend in de gaten zal blijven houden, ofwel buy the dips.

Tekst: Menno van Hoven, 29 december 2016 (de auteur heeft een positie in CoreSite Realty)