Snurer blikt vooruit: Help de rente stijgt

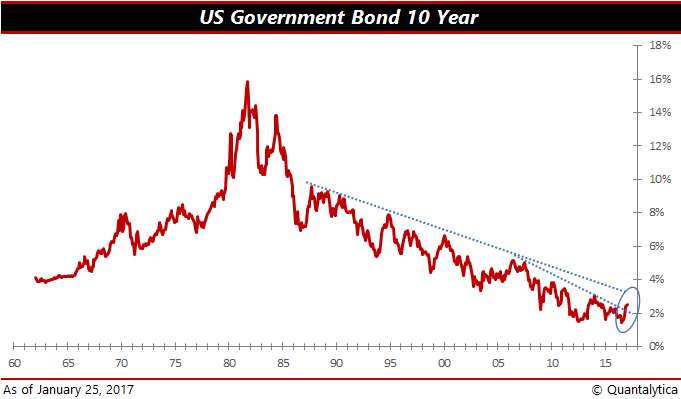

De laatste maanden lijkt het erop dat de rente op de kapitaalmarkten zich lijkt op te maken voor de langverwachte draai. In de voorbije decennia is de langetermijnrente fors gedaald, mede door het monetaire beleid van centrale banken. De opeenvolging van de financiële crises heeft echter ook aangetoond dat het streven van centrale banken om de inflatie te kanaliseren in een bandbreedte tussen de 1 en 3% ook een precaire keerzijde heeft. Bij problemen komt immers deflatie (inflatie lager dan 0) snel om de hoek kijken. Krimp is al een economisch schrikbeeld op zich, in combinatie met dalende prijzen is het een nachtmerrie bij klaarlichte dag. Want als eindconsumenten hun aankopen massaal uitstellen, valt de economie volledig stil.

De laatste maanden lijkt het erop dat de rente op de kapitaalmarkten zich lijkt op te maken voor de langverwachte draai. In de voorbije decennia is de langetermijnrente fors gedaald, mede door het monetaire beleid van centrale banken. De opeenvolging van de financiële crises heeft echter ook aangetoond dat het streven van centrale banken om de inflatie te kanaliseren in een bandbreedte tussen de 1 en 3% ook een precaire keerzijde heeft. Bij problemen komt immers deflatie (inflatie lager dan 0) snel om de hoek kijken. Krimp is al een economisch schrikbeeld op zich, in combinatie met dalende prijzen is het een nachtmerrie bij klaarlichte dag. Want als eindconsumenten hun aankopen massaal uitstellen, valt de economie volledig stil.

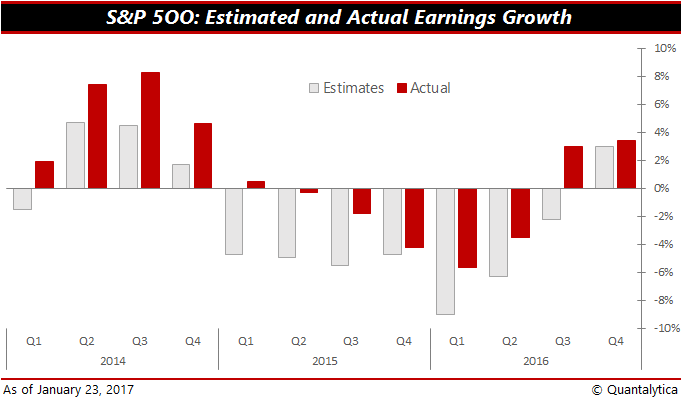

Voor de media is het een Trump-rally, maar de recente hausse op Wall Street werd niet ingeluid door de verkiezing van een nieuwe president in de Verenigde Staten, maar door het winstherstel van Amerikaanse bedrijven. Al vroeg in het jaar 2015 werd duidelijk dat een winstrecessie eraan zat te komen, omdat bedrijven het hoge groeitempo niet langer konden volhouden. Medio 2016 bleek dat het ergste achter de rug was en veerde de lange rente in de Verenigde Staten sterk op. De rentestijging versnelde evenwel na 8 november en is ook terug te zien in de ontwikkeling van de inflatie.

Voor de media is het een Trump-rally, maar de recente hausse op Wall Street werd niet ingeluid door de verkiezing van een nieuwe president in de Verenigde Staten, maar door het winstherstel van Amerikaanse bedrijven. Al vroeg in het jaar 2015 werd duidelijk dat een winstrecessie eraan zat te komen, omdat bedrijven het hoge groeitempo niet langer konden volhouden. Medio 2016 bleek dat het ergste achter de rug was en veerde de lange rente in de Verenigde Staten sterk op. De rentestijging versnelde evenwel na 8 november en is ook terug te zien in de ontwikkeling van de inflatie.

De Amerikaanse centrale bank heeft de bocht al gemaakt. In december vorig jaar verhoogde zij de basisrente met een kwart en toekomstige renteverhogingen zijn al voorgeprogrammeerd. Aangezien de Europese Centrale Bank in de regel het voorbeeld van de Federal Reserve met enige vertraging volgt, mag u ervan uitgaan dat in Europa de herfinancieringsrente over een jaar of twee verhoogd zal worden. Wellicht zal de Europese Centrale Bank kort daarvoor een punt hebben gezet achter haar opkoopprogramma’s.

Wel nu, wat is de invloed van de stijgende rente op uw beleggingen? Zoals gezegd, als de rente stijgt, erodeert de winst van het bedrijfsleven omdat voortaan de financieringslasten hoger uitvallen en de leenkosten voor particulieren (mee)stijgen. Hogere lasten en lagere omzetten, tasten de winst van bedrijven aan, wat in de regel met zich meebrengt dat beurskoersen kunnen gaan dalen. Die daling zal in het huidig economische klimaat wellicht versterkt worden door de verkoop van aandelen. Obligaties worden door de hogere rentevoeten opnieuw interessant als activa voor op inkomen gerichte beleggers. De stijgende rente doet ook de koersen van bestaande obligaties dalen, omdat zij een lagere coupon betalen dan nieuwe uit te geven schuldpapieren. Dat maakt dat professionele fondsbeheerders hun scheefgelopen vermogensallocatie zullen moeten bijsturen. Als zij onvoldoende cash achter de hand hebben, gaat dat meestal ten koste van de aandelenpositie.

De Amerikaanse centrale bank heeft de bocht al gemaakt. In december vorig jaar verhoogde zij de basisrente met een kwart en toekomstige renteverhogingen zijn al voorgeprogrammeerd. Aangezien de Europese Centrale Bank in de regel het voorbeeld van de Federal Reserve met enige vertraging volgt, mag u ervan uitgaan dat in Europa de herfinancieringsrente over een jaar of twee verhoogd zal worden. Wellicht zal de Europese Centrale Bank kort daarvoor een punt hebben gezet achter haar opkoopprogramma’s.

Wel nu, wat is de invloed van de stijgende rente op uw beleggingen? Zoals gezegd, als de rente stijgt, erodeert de winst van het bedrijfsleven omdat voortaan de financieringslasten hoger uitvallen en de leenkosten voor particulieren (mee)stijgen. Hogere lasten en lagere omzetten, tasten de winst van bedrijven aan, wat in de regel met zich meebrengt dat beurskoersen kunnen gaan dalen. Die daling zal in het huidig economische klimaat wellicht versterkt worden door de verkoop van aandelen. Obligaties worden door de hogere rentevoeten opnieuw interessant als activa voor op inkomen gerichte beleggers. De stijgende rente doet ook de koersen van bestaande obligaties dalen, omdat zij een lagere coupon betalen dan nieuwe uit te geven schuldpapieren. Dat maakt dat professionele fondsbeheerders hun scheefgelopen vermogensallocatie zullen moeten bijsturen. Als zij onvoldoende cash achter de hand hebben, gaat dat meestal ten koste van de aandelenpositie.

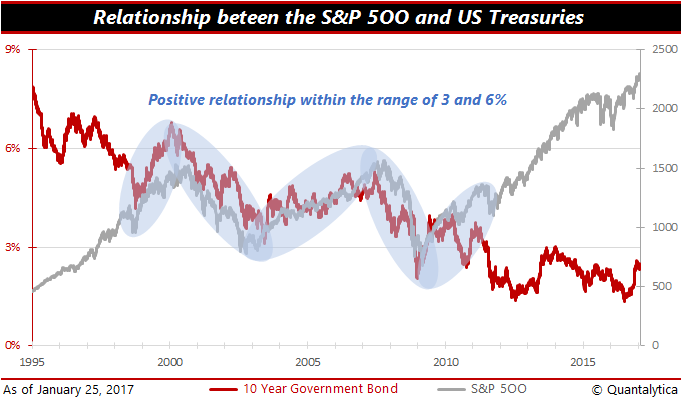

In tegenstelling tot wat de meeste beleggers denken, bestaat er geen vaste relatie tussen aandelen en de rente. Rentestijgingen zijn niet altijd een synoniem voor dalende beurskoersen. Het radarwerk van de kapitaalmarkt wordt zelfs tijdelijk buiten werking gesteld als de rentestijging de resultante is van verbeterende economische vooruitzichten. De hoop op hogere bedrijfswinsten doet dan de koersen van aandelen stijgen, zoals daags na de presidentsverkiezingen in de Verenigde Staten toen Donald Trump als toekomstige president zijn ambitie uitsprak om de economische groei te verdubbelen.

Of op 8 november 2016 daadwerkelijk het startschot werd gegeven voor een nieuwe bloeiperiode van de Amerikaanse economie zal de toekomst leren. Of de lange rente definitief de bocht heeft maakt, moet nog blijken. De korte rente lijkt de weg omhoog te hebben ingezet. De Federal Reserve zinspeelde al dat zij in de loop van dit jaar de rente meerdere malen zal verhogen. Dat maakt dat Wall Street niet meer kan steunen op de lage rente, maar het meer en meer moet hebben van de winst per aandeel. Naarmate de rente verder oploopt, stijgt ook de verdisconteringsvoet van de verwachte winststroom en daalt de winst per aandeel. Dat betekent dat zwaar gefinancierde bedrijven het steeds moeilijker krijgen.

Onderhuids kunt u nu al zien dat er een rotatie van cyclische naar defensieve aandelen plaatsvindt. Als u nu wilt beleggen, geef dan de voorkeur aan aandelen van consumentenbedrijven. Of het nu goed of slecht gaat met de economie, zij verkopen producten die particulieren dagelijks nodig hebben en vaak betalen ze op de koop toe een mooi dividend. Daarmee bent u verzekerd van winst (lees: inkomen) als op de beurs de koersen over een breed front lager gaan. Dat wil echter niet zeggen dat u alle groeiaandelen links moet laten liggen. Als de winst- en de groeivooruitzichten goed zijn, gaan in bullmarkten ook bij hen de beurskoersen mee omhoog. Maar wees selectief en koop simplistisch gesteld enkel de aandelen waarvan het rendement op eigen vermogen substantieel hoger is dan de financieringslast.

In tegenstelling tot wat de meeste beleggers denken, bestaat er geen vaste relatie tussen aandelen en de rente. Rentestijgingen zijn niet altijd een synoniem voor dalende beurskoersen. Het radarwerk van de kapitaalmarkt wordt zelfs tijdelijk buiten werking gesteld als de rentestijging de resultante is van verbeterende economische vooruitzichten. De hoop op hogere bedrijfswinsten doet dan de koersen van aandelen stijgen, zoals daags na de presidentsverkiezingen in de Verenigde Staten toen Donald Trump als toekomstige president zijn ambitie uitsprak om de economische groei te verdubbelen.

Of op 8 november 2016 daadwerkelijk het startschot werd gegeven voor een nieuwe bloeiperiode van de Amerikaanse economie zal de toekomst leren. Of de lange rente definitief de bocht heeft maakt, moet nog blijken. De korte rente lijkt de weg omhoog te hebben ingezet. De Federal Reserve zinspeelde al dat zij in de loop van dit jaar de rente meerdere malen zal verhogen. Dat maakt dat Wall Street niet meer kan steunen op de lage rente, maar het meer en meer moet hebben van de winst per aandeel. Naarmate de rente verder oploopt, stijgt ook de verdisconteringsvoet van de verwachte winststroom en daalt de winst per aandeel. Dat betekent dat zwaar gefinancierde bedrijven het steeds moeilijker krijgen.

Onderhuids kunt u nu al zien dat er een rotatie van cyclische naar defensieve aandelen plaatsvindt. Als u nu wilt beleggen, geef dan de voorkeur aan aandelen van consumentenbedrijven. Of het nu goed of slecht gaat met de economie, zij verkopen producten die particulieren dagelijks nodig hebben en vaak betalen ze op de koop toe een mooi dividend. Daarmee bent u verzekerd van winst (lees: inkomen) als op de beurs de koersen over een breed front lager gaan. Dat wil echter niet zeggen dat u alle groeiaandelen links moet laten liggen. Als de winst- en de groeivooruitzichten goed zijn, gaan in bullmarkten ook bij hen de beurskoersen mee omhoog. Maar wees selectief en koop simplistisch gesteld enkel de aandelen waarvan het rendement op eigen vermogen substantieel hoger is dan de financieringslast.

Lees ook: Snurer blikt vooruit: code rood

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.

Economen huiveren bij het idee van stijgende rentes. Niets voor niets beschouwen strategen het primair renterisico als de belangrijkste risicobron voor beleggers. Maar geloof het of niet, stijgende rentevoeten en stijgende beurskoersen gaan zeer wel samen, althans tot op zekere hoogte.

Bij het renterisico wordt een onderscheid gemaakt tussen het primair en het secundair risico. Het begrip primair risico verwijst naar het ondervinden van nadeel door een rentestijging; het niet profiteren van rentedalingen wordt het secundair risico genoemd.

Wanneer de rente stijgt, stijgen ook de financieringslasten, Bedrijven produceren hierdoor minder winst en eindconsumenten houden minder geld over om diensten en goederen te kopen, wat op zijn beurt druk zet op de winst van bedrijven en tot gevolg heeft dat aandelenkoersen dalen. Wanneer de rente stijgt, daalt ook de waarde van bestaande obligaties, want beleggers geven dan de voorkeur aan de nieuwe obligaties met een hogere coupon.

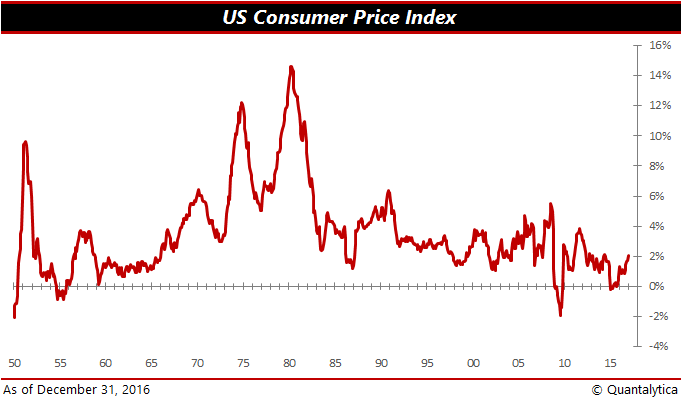

Maar wat doet de rente stijgen? Rente is de vergoeding die betaald wordt voor het uitlenen van geld. De hoogte van de rente is functie van de administratieve kosten van de lening, de risicopremie dat de lener het uitgeleende geld niet zal terug kunnen betalen en een vergoeding voor de inflatie. In westerse economieën is de risicopremie van goudgerande staatsobligaties nihil en is de rente de vooral een vergoeding om de geldontwaarding van de uitgeleende hoofdsom te compenseren. Dus als de inflatie stijgt, dan stijgen ook de rentevoeten en vice versa. En wat doet op zijn beurt de inflatie stijgen? Dat is in hoofde functie van de ontwikkeling van de economische groei en de groeiverwachtingen.

De laatste maanden lijkt het erop dat de rente op de kapitaalmarkten zich lijkt op te maken voor de langverwachte draai. In de voorbije decennia is de langetermijnrente fors gedaald, mede door het monetaire beleid van centrale banken. De opeenvolging van de financiële crises heeft echter ook aangetoond dat het streven van centrale banken om de inflatie te kanaliseren in een bandbreedte tussen de 1 en 3% ook een precaire keerzijde heeft. Bij problemen komt immers deflatie (inflatie lager dan 0) snel om de hoek kijken. Krimp is al een economisch schrikbeeld op zich, in combinatie met dalende prijzen is het een nachtmerrie bij klaarlichte dag. Want als eindconsumenten hun aankopen massaal uitstellen, valt de economie volledig stil.

Voor de media is het een Trump-rally, maar de recente hausse op Wall Street werd niet ingeluid door de verkiezing van een nieuwe president in de Verenigde Staten, maar door het winstherstel van Amerikaanse bedrijven. Al vroeg in het jaar 2015 werd duidelijk dat een winstrecessie eraan zat te komen, omdat bedrijven het hoge groeitempo niet langer konden volhouden. Medio 2016 bleek dat het ergste achter de rug was en veerde de lange rente in de Verenigde Staten sterk op. De rentestijging versnelde evenwel na 8 november en is ook terug te zien in de ontwikkeling van de inflatie.

De Amerikaanse centrale bank heeft de bocht al gemaakt. In december vorig jaar verhoogde zij de basisrente met een kwart en toekomstige renteverhogingen zijn al voorgeprogrammeerd. Aangezien de Europese Centrale Bank in de regel het voorbeeld van de Federal Reserve met enige vertraging volgt, mag u ervan uitgaan dat in Europa de herfinancieringsrente over een jaar of twee verhoogd zal worden. Wellicht zal de Europese Centrale Bank kort daarvoor een punt hebben gezet achter haar opkoopprogramma’s.

Wel nu, wat is de invloed van de stijgende rente op uw beleggingen? Zoals gezegd, als de rente stijgt, erodeert de winst van het bedrijfsleven omdat voortaan de financieringslasten hoger uitvallen en de leenkosten voor particulieren (mee)stijgen. Hogere lasten en lagere omzetten, tasten de winst van bedrijven aan, wat in de regel met zich meebrengt dat beurskoersen kunnen gaan dalen. Die daling zal in het huidig economische klimaat wellicht versterkt worden door de verkoop van aandelen. Obligaties worden door de hogere rentevoeten opnieuw interessant als activa voor op inkomen gerichte beleggers. De stijgende rente doet ook de koersen van bestaande obligaties dalen, omdat zij een lagere coupon betalen dan nieuwe uit te geven schuldpapieren. Dat maakt dat professionele fondsbeheerders hun scheefgelopen vermogensallocatie zullen moeten bijsturen. Als zij onvoldoende cash achter de hand hebben, gaat dat meestal ten koste van de aandelenpositie.

In tegenstelling tot wat de meeste beleggers denken, bestaat er geen vaste relatie tussen aandelen en de rente. Rentestijgingen zijn niet altijd een synoniem voor dalende beurskoersen. Het radarwerk van de kapitaalmarkt wordt zelfs tijdelijk buiten werking gesteld als de rentestijging de resultante is van verbeterende economische vooruitzichten. De hoop op hogere bedrijfswinsten doet dan de koersen van aandelen stijgen, zoals daags na de presidentsverkiezingen in de Verenigde Staten toen Donald Trump als toekomstige president zijn ambitie uitsprak om de economische groei te verdubbelen.

Of op 8 november 2016 daadwerkelijk het startschot werd gegeven voor een nieuwe bloeiperiode van de Amerikaanse economie zal de toekomst leren. Of de lange rente definitief de bocht heeft maakt, moet nog blijken. De korte rente lijkt de weg omhoog te hebben ingezet. De Federal Reserve zinspeelde al dat zij in de loop van dit jaar de rente meerdere malen zal verhogen. Dat maakt dat Wall Street niet meer kan steunen op de lage rente, maar het meer en meer moet hebben van de winst per aandeel. Naarmate de rente verder oploopt, stijgt ook de verdisconteringsvoet van de verwachte winststroom en daalt de winst per aandeel. Dat betekent dat zwaar gefinancierde bedrijven het steeds moeilijker krijgen.

Onderhuids kunt u nu al zien dat er een rotatie van cyclische naar defensieve aandelen plaatsvindt. Als u nu wilt beleggen, geef dan de voorkeur aan aandelen van consumentenbedrijven. Of het nu goed of slecht gaat met de economie, zij verkopen producten die particulieren dagelijks nodig hebben en vaak betalen ze op de koop toe een mooi dividend. Daarmee bent u verzekerd van winst (lees: inkomen) als op de beurs de koersen over een breed front lager gaan. Dat wil echter niet zeggen dat u alle groeiaandelen links moet laten liggen. Als de winst- en de groeivooruitzichten goed zijn, gaan in bullmarkten ook bij hen de beurskoersen mee omhoog. Maar wees selectief en koop simplistisch gesteld enkel de aandelen waarvan het rendement op eigen vermogen substantieel hoger is dan de financieringslast.

Lees ook: Snurer blikt vooruit: code rood

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.