Olieservicebedrijven nog lang niet uit het dal

De olieprijs mag dan zijn laagste niveaus achter zich hebben gelaten, maar hosanna is het nog zeker niet. We zijn nog ver verwijderd van normale niveaus en het zal nog zeker tot in 2018 duren voordat deze worden bereikt. Vervolgens komt dat met een vertraging in de cijfers van olie(service)bedrijven tot uitdrukking. Hoge waarderingen voor dergelijke bedrijven zijn dus nog zeker niet gerechtvaardigd.

Laagterecord in 2016

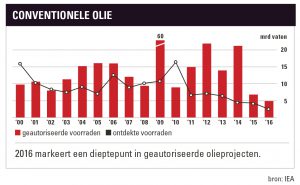

Olievondsten wereldwijd bereikten een laagterecord in 2016 omdat bedrijven hun investeringen bleven terugschroeven, waarbij het aantal geautoriseerde conventionele olieprojecten zich op het laagste niveau in zeventig jaar bevond. Olievondsten daalden tot 2,4 miljard vaten in 2016, vergeleken met een jaargemiddelde van 9 miljard over de afgelopen vijftien jaar. Tegelijkertijd daalde het volume van geautoriseerde conventionele olieprojecten tot 4,7 miljard vaten, wat 30% lager is dan in 2015. Het aantal projecten dat een finale goedkeuring kreeg (FID – Final Investment Decision) daalde naar het laagste niveau sinds de jaren veertig. Dat alles kwam door lagere investeringen als gevolg van de lage olieprijs.

Deze ontwikkeling staat in schril contrast met die van schaliegas. Daar herstelden de investeringen sterk en steeg de productie doordat de productiekosten sinds 2014 met 50% naar beneden waren gebracht. Schalieolie is zo een belangrijke factor geworden bij het in evenwicht brengen van vraag en aanbod. Echter, conventionele olieproductie is met 69 mb/d (miljoen vaten per dag) van de 85 mb/d die wereldwijd wordt geproduceerd veruit het belangrijkst. Slechts 6,5 mb/d komt van de productie van schalieolie, de rest van vloeibaar aardgas en onconventionele oliebronnen zoals teerzanden. De offshore-sector, goed voor een derde van de productie van ruwe olie en dus belangrijk voor het aanbod, is in het bijzonder hard geraakt door de neergang in de oliesector. In 2016 was slechts 13% van alle geautoriseerde conventionele olieprojecten een offshore-project, terwijl dit tussen 2000 en 2015 meer dan 40% was.

Geen snel olieprijsherstel

Het energie-agentschap IEA verwacht dat de wereldwijde vraag naar olie de komende vijf jaar met gemiddeld 1,2 mb/d per jaar zal groeien. Het aantal nieuw geautoriseerde olieprojecten is dit jaar tot nu toe aan de magere kant. Er lijkt tweespalt in de oliemarkt te ontstaan. Aan de ene kant een historisch lage activiteit bij conventionele projecten en aan de andere kant een opvallende groei van het aantal schalieprojecten in de VS. De kosten van schalieprojecten zijn zover gedaald dat zij vaak beter kunnen concurreren dan de conventionele projecten. Zo is de gemiddelde break-evenprijs voor het Permian bekken in Texas $40-45 per vat olie.

Halverwege april kwam het ‘Oil Market Report’ van de IEA uit. De groei van de wereldwijde vraag naar olie in 2017 wordt geschat op 1,3 mb/d. Dat is wederom lager dan het jaar daarvoor en is ook een neerwaartse bijstelling (was 1,4 mb/d) als gevolg van een zwakkere vraag dan verwacht in het eerste kwartaal. Het wereldwijde olieaanbod daalde in maart door de productiebeperking van de OPEC en enkele niet-OPEC-landen. Maar de IEA heeft de productieverwachting voor de VS naar boven bijgesteld. De Amerikaanse tegenhanger, de EIA, kwam rond dezelfde tijd met zijn ‘Short-Term Energy Outlook’. De EIA verwacht dit jaar een (Brent)olieprijs van $54 per vat en voor 2018 van $57 per vat. Als deze voorspellingen uitkomen, belooft dat geen snel herstel van de resultaten van olie(service)bedrijven.

Weinig investeringen

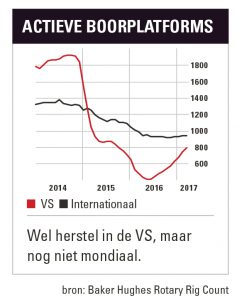

Het jaarlijkse ‘Barclays E&P Spending Survey’ dat in januari wordt gepubliceerd, is halverwege maart voorzien van een update. Barclays gaat er nu vanuit dat de investeringen wereldwijd in 2017 met 9% zullen toenemen, waar in januari nog van 7% werd uitgegaan. Dat komt vooral door een opwaartse bijstelling van de investeringen in Noord-Amerika. Wij hadden in de tweede helft van vorig jaar al gewezen op een groei van het aantal actieve boorplatforms in de VS op het vaste land en deze groei heeft doorgezet. De groei van de internationale investeringen (buiten Noord-Amerika) wordt door Barclays ingeschat op 3%, waar in januari van 2% werd uitgegaan. Wel merkt Barclays op dat als de olieprijs onder de $50 per vat blijft, de groei van de investeringen in Noord-Amerika met een of twee kwartalen kunnen worden vertraagd.

Dat de markt in de VS bezig is met een herstel is ook te zien aan het aantal actieve boorplatforms (zie grafiek). In het eerste kwartaal is dat aantal met een kwart toegenomen. Internationaal (buiten de VS) stijgt dit aantal slechts met 1,5% en is er dus nog nauwelijks sprake van herstel. De Amerikaanse markt is slechts goed voor 25% van de totale investeringen, zodat de minieme internationale groei veel meer gewicht in de schaal legt dan de groei van de Noord-Amerikaanse markt.

Dat oliemaatschappijen de hand nog op de knip houden, blijkt ook uit de investeringen van de vijf grootste geïntegreerde olie- en gasbedrijven die internationaal opereren, te weten Shell, ExxonMobil, Total, BP en Chevron. In 2015 waren zij gezamenlijk goed voor ruim $106 mrd aan investeringen. In 2016 werd er 22% minder geïnvesteerd en voor dit jaar wordt verwacht dat dit vijftal hier nog eens 13,6% vanaf haalt.

Olieservices in mineur

De eerstekwartaalcijfers van de vier grote olieservicebedrijven lieten een gemeenschappelijke trend zien. De markt op het Noord-Amerikaanse vasteland draait steeds beter, een herstel dat in de tweede helft van vorig jaar al zichtbaar werd. Dat komt vooral door de opleving in de markt voor hydraulisch breken (fracking). Het herstel van de internationale markt (buiten Noord-Amerika) gaat langzaam en mondjesmaat.

De kwartaalcijfers die Halliburton presenteerde waren iets beter dan de marktverwachting zowel wat betreft de winst per aandeel als de omzet. De winst per aandeel van Schlumberger lag in lijn met de verwachting, maar de omzet viel wat lager uit dan geraamd. Bij Baker Hughes pakte zowel de winst per aandeel als de omzet lager uit dan verwacht. De winst per aandeel bij Weatherford viel het meest uit de toon, terwijl de omzet iets beter was dan gedacht. Kijkend naar de marktontwikkelingen lijken beleggers voorlopig het beste af te zijn met Halliburton, de marktleider in Noord-Amerika. In het eerste kwartaal kwam 52% van de omzet uit Noord-Amerika, terwijl dit bij Schlumberger 28% was.

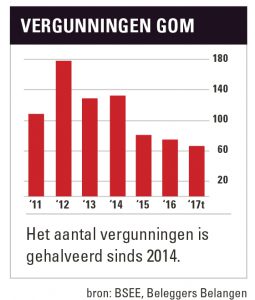

De recente joint-venture die Schlumberger en Weatherford hebben opgezet, geeft de eerste een betere positie in deze markt, maar het bedrijf blijft toch meer internationaal gericht. Baker Hughes gaat gebukt onder een relatief grote afhankelijkheid van de activiteiten in de Golf van Mexico (GOM), die 20-25% van de Noord-Amerikaanse omzet uitmaken. Deze herstellen zich nog niet en zijn daarom veel minder interessant dan de activiteit op het vasteland. Dat blijkt ook uit de gegevens van het Bureau of Safety and Environmental Enforcement (BSEE). Het aantal afgegeven boorvergunningen is na 2014 sterk gedaald en vertoont ook tot dusver geen opleving. Als we de trend van de eerste vier maanden doortrekken, zou dat betekenen dat het aantal vergunningen voor nieuwe boorputten dit jaar de helft zal zijn van dat in 2014 (zie grafiek).

Bij Weatherford zal dit jaar (en waarschijnlijk ook volgend jaar) in het teken staan van herstructurering en met name versterking van de balans. De teneur bij de kwartaalcijfers was dat het tweede kwartaal waarschijnlijk weinig tot geen omzetgroei zal laten zien op jaarbasis. Er is wel sprake van een opleving van de Noord-Amerikaanse markt, maar er blijft sprake van prijsdruk. Daarnaast maken bedrijven aanzienlijke kosten om extra materieel weer inzetbaar te maken. Dat gaat druk op de marges geven in de komende kwartalen. Bij Schlumberger gingen de kosten met 11,3% omhoog in het eerste kwartaal vergeleken met een omzet die maar met 5,7% toenam. Een herstel van de internationale markten wordt door olieservicebedrijven pas in 2018 verwacht.

Overwaardering

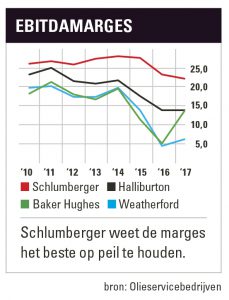

Schlumberger heeft zijn marges, ook tijdens de val van de olieprijs, als beste op peil weten te houden, ondanks het feit dat het bedrijf de hoogste marges heeft in de sector (zie grafiek). Halliburton is een goede tweede, maar het bedrijf zag zijn marges wel vanaf 2014 sterk verslechteren. Die verslechtering was nog veel prominenter bij Baker Hughes en Weatherford. De laatste is ook het verst verwijderd van het niveau van voor de olieprijsdaling.

Als we kijken naar de waardering van olieservicebedrijven valt meteen de hoge waardering op. Dat is een overblijfsel van de terugval van de winst per aandeel, waardoor de k/w van deze bedrijven voor dit jaar niet echt veel zegt. Toch zijn de k/w’s voor 2018 evenmin laag te noemen. Klaarblijkelijk loopt de koers toch wat teveel op de muziek vooruit.

De ev/ebitda geeft een wat meer realistisch beeld, maar ook deze vertelt niet het hele verhaal. Baker Hughes en Weatherford komen op deze maatstaf als beste uit de bus. Wij zouden deze aandelen toch het minst snel aanbevelen. Baker Hughes heeft een behoorlijke internationale exposure en zit in Noord-Amerika op dit moment in de verkeerde activiteiten. Wij geven het aandeel een houdadvies mee. Weatherford is een herstructureringsverhaal. De balans is zwak en moet nodig worden versterkt. Dat zal enkele jaren in beslag gaan nemen, wat het bedrijf intern gericht maakt. Voor een dergelijk bedrijf dat ook nog eens geen dividend uitkeert, is de waardering te hoog. Het aandeel is daarom verkoopwaardig.

Dan Halliburton en Schlumberger. Onder normale omstandigheden zou de laatste onze voorkeur verdienen, maar het marktleiderschap van Halliburton in Noord-Amerika maakt het bedrijf momenteel aantrekkelijker. Schlumberger is wel een kwalitatief beter bedrijf met een uitgebreid productportfolio en geografische dekking. Dat laatste zal dit jaar eerder een nadeel zijn, gezien het grote verschil tussen de marktgroei in Noord-Amerika en internationaal. De echt langetermijnbelegger kan de aandelen Schlumberger wel aanschaffen ook gezien het dividendrendement, maar wij blijven bij ons houdadvies. Wij prefereren Halliburton in deze markt, gezien de positionering en lagere waardering, en geven op dit aandeel dan ook een koopadvies.