Beleggingsportefeuille als inkomstenbron

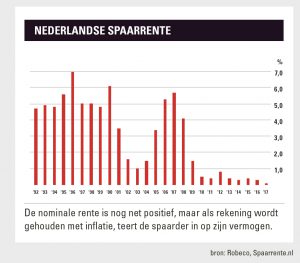

Tien jaar geleden hoefde een belegger zijn hand niet om te draaien om een inkomstenstroom van ruim 5% per jaar uit zijn vermogen te halen. Het rendement op Nederlandse staatsobligaties met een looptijd van tien jaar lag ruim boven de 4% en de spaarrente kwam bij veel aanbieders zelfs in de buurt van 6%. Tegenwoordig is het al een uitdaging om met een beleggingsportefeuille voldoende inkomsten te genereren voor het betalen van de vermogensrendementsheffing. De ECB heeft de beleidsrente in de nasleep van de kredietcrisis bijna negen jaar geleden verlaagd tot 0%. Hierdoor zijn ook de rendementen van risicovrije beleggingen scherp gedaald. Bij de grootbanken is de rente op een vrij opneembare spaarrekening teruggevallen tot minder dan 0,2% en een staatsobligatie met een looptijd van tien jaar levert momenteel een rendement van 0,51% op. Wie zijn beleggingsportefeuille als inkomstenbron wil gebruiken, staat voor een lastige keuze: accepteren dat het vermogen gestaag inteert, meer risico nemen of een middenweg vinden tussen deze oplossingen. De hoogte van het gewenste inkomen en het persoonlijke risicoprofiel bepalen waar in dit opzicht de ideale balans ligt.

Risicoladder

Wie op zoek naar hogere inkomsten opschuift langs de risicoladder, komt vaak uit bij een mix van dividendaandelen, vastgoed en bedrijfsleningen of obligaties uit opkomende markten. In alle segmenten is het zaak om behalve rekening te houden met het marktrisico ook scherp te letten op het specifiek risico. Dichtbij huis ligt het dividendrendement van Royal Dutch Shell bijvoorbeeld op ruim 7%. Er is echter geen garantie dat die uitkering op peil blijft. De onderneming is in dat opzicht behoorlijk afhankelijk van de schommelingen van de olieprijs en de dividendkeuze van aandeelhouders. Shell keerde vorig jaar ruim een derde van het dividend uit in de vorm van aandelen. Hierdoor nam het aantal uitstaande stukken met 219,3 miljoen toe. Shell moet zo over steeds meer aandelen dividend betalen. Als alle aandeelhouders kiezen voor een uitkering in contanten heeft Shell eveneens een probleem, aangezien de dividendkosten dan met ruim $5 mrd per jaar omhoog schieten.

Het verdient sterk de voorkeur om zelf een selectie samen te stellen van dividendaandelen waarvan de hoogte van de pay/out (het gedeelte van de winst dat een bedrijf als dividend uitkeert) en de omzet- en marge-ontwikkeling erop wijzen dat het dividend voorlopig minimaal op peil blijft of gaat stijgen. De dividendportefeuille van Beleggers Belangen is in dit opzicht een goede inspiratiebron. Specifiek risico geldt namelijk niet alleen voor aandelen, maar ook voor specifieke dividend-ETF’s en dividendfondsen. Met name in de laatstgenoemde categorie is de spreiding vaak een stuk minder breed dan de portefeuilleverdeling over tientallen of zelfs honderden aandelen doet vermoeden. Ruim de helft van het vermogen van ETF’s op de S&P International Dividend Index is bijvoorbeeld belegd in slechts drie sectoren: financials, nutsbedrijven en vastgoedconcerns. Ook in geografisch opzicht ligt de balans anders dan veel beleggers gewend zijn. Ondernemingen uit Azië en Oceanië wegen bijna vier keer zo zwaar mee in de dividendindex (40%) als bedrijven uit Noord-Amerika (11%).

Specifiek

In andere beleggingscategorieën met een aantrekkelijk rendement is het vermijden van specifiek risico eveneens de sleutel voor succes. Bij beursgenoteerde vastgoedfondsen is het heel belangrijk om de houdbaarheid van het dividend tegen het licht te houden, want de ondernemingen zijn niet immuun voor een omslag in het economische sentiment. Vijf jaar geleden verlaagde Wereldhave bijvoorbeeld het dividend van €4,70 naar €3,30. Hierdoor zagen beleggers niet alleen de dividendinkomsten afnemen, maar ook de beurskoers van hun investering met ruim 20% onderuit gaan. Bij niet-beursgenoteerde vastgoedfondsen moeten beleggers rekening houden met het gebrek aan liquiditeit, het risico van leegstand en de mogelijkheid dat de verkoopopbrengst aan het eind van de looptijd tegenvalt. High yield-obligaties zijn een andere populaire categorie onder inkomensbeleggers. Het effectieve rendement op de BofA Merrill Lynch High Yield Index ligt momenteel op 5,6%. De index bestaat voor een groot deel uit kleine oliemaatschappijen en winkelbedrijven, zodat beleggers kwetsbaar zijn voor bijvoorbeeld een terugval van de olieprijs (meer faillissementen in de energiesector) en de opkomst van internetwinkelen. Leningen van overheden en bedrijven uit opkomende markten is een ander segment van de obligatiemarkt waar de rente relatief hoog ligt. Daarbij moeten beleggers wel rekening houden met een hoge dollargevoeligheid en politiek risico.

Spreiden

Een investeerder kan de specifieke risico’s van alle verschillende vormen van inkomensbeleggen tot een beheersbaar niveau terugbrengen door de portefeuille wereldwijd te spreiden over een groot aantal categorieën. Hij moet er dan wel rekening mee houden dat de portefeuille als geheel behoorlijk gevoelig is voor de renteontwikkeling. De daling van de rente heeft ertoe geleid dat veel partijen enkele jaren geleden al meer risico zijn gaan nemen om voldoende inkomsten te genereren. Het ligt voor de hand dat een stijgende rente een tegenbeweging op gang brengt van dividend-, vastgoed- en high yield-beleggingen naar alternatieven met een lager risicoprofiel. Het is echter de vraag hoe krachtig die beweging wordt. In de Verenigde Staten voorspellen de leden van de Federal Reserve dat de Amerikaanse rente oploopt van naar verwachting ongeveer 1,5% aan het eind van dit jaar tot 3,0% op de lange termijn. Dichter bij huis moet de ECB eerst nog een stimuleringsprogramma afbouwen waarbij elke maand voor €60 mrd aan (staats)obigaties en andere activa opgekocht wordt voordat een eerste renteverhoging aan de orde komt.

Voorlopig komt er dus nog behoorlijk wat creativiteit bij kijken om voldoende inkomsten uit de beleggingsportefeuille te halen. Het opbouwen en bijhouden van een inkomensportefeuille vraagt tijd. Daarnaast brengt de brede spreiding die met het oog op het specifieke risico van de verschillende segmenten noodzakelijk is met name bij kleinere vermogens behoorlijk wat kosten met zich mee.

Flexibele aanpak

Steeds meer fondshuizen spelen op de inkomstenbehoefte bij beleggers in via de introductie van fondsen met een flexibele aanpak. In plaats van een vaste verdeling over een of meerdere categorieën kan de portefeuille flexibel worden ingericht op basis van de aantrekkelijkheid van allerlei marktsegmenten voor inkomstenbeleggers. Het Schroder ISF Global Multi Asset Income Fonds (ISIN: LU0966867227) heeft in dit opzicht een degelijk track record opgebouwd in de afgelopen vijf jaar. Het fonds streeft ernaar 5% per jaar uit te keren, de lopende kosten bedragen 0,86% en de portefeuille bestaat uit ruim 1500 aandelen- en obligatieposities. Voor beleggers die de voorkeur geven aan een passieve oplossing is het First Trust Multi-Asset Diversified Income Fund (Ticker: MDIV) een goede oplossing. De portefeuille wordt verdeeld over verschillende inkomstensegmenten (hoog dividend-aandelen, vastgoed, etc.) en het dividendrendement over de afgelopen twaalf maanden komt op 4,7%. De lopende kosten bedragen 0,6%, maar de flexibiliteit om met de portefeuillesamenstelling in te spelen op veranderende marktomstandigheden ontbreekt.

Lees ook: Alle Britse kooptips keurig in de plus

Wilt u op de hoogte blijven van alle actuele adviezen voor dit aandeel? U kunt u als abonnee aanmelden voor de alerts. Vink onderaan dit artikel het fonds aan of ga voor het volledige overzicht naar de alertspagina op onze website