Beter Beleggen: Negen aandelen in het eerste kwadrant

Voor beginnende beleggers lijkt de beurs soms op een oerwoud waar je door de bomen het bos niet meer ziet. Je hebt enerzijds de neiging om in te spelen op nieuwe, veelbelovende trends. Om te beleggen in sectoren die je zelf veelbelovend acht. Anderzijds krijg je het dwingende advies om niet te veel te betalen voor je aandelen. Daar komt bij dat trends moeilijk te onderscheiden zijn van hypes en als beleggers massaal inspelen op een nieuwe trend, dan wordt die vanzelf een hype.

Waarde versus groei

De PEG-ratio is een speelse manier om aandelen te selecteren die profiteren van veelbelovende trends. PEG staat voor ‘Price Earnings to Growth’. Het koppelt de koers-winstverhouding (k/w) aan de groei van de onderneming. In de regel worden aandelen met een PEG-ratio van 0,5 of lager beschouwd als zeer waardevol, maar de ratio deelt dezelfde tekortkomingen als de k/w. Op het eerste gezicht maakt het niet uit of een aandeel een k/w heeft van 12 en 24% groeit of dat het een k/w van 24 koppelt aan een groeivoet van 48%. In beide gevallen is de waarde van de PEG-ratio namelijk gelijk aan 0,5.

Als rationele belegger kies je voor het aandeel met de hoogste groei, maar de uitdrukking ‘Goedkoop is duurkoop’ gaat op de beurs niet op. De ervaring leert dat aandelen die qua koers-winstverhouding erg laag scoren, vaak toch hoge rendementen kunnen boeken. De meeste beleggers koesteren bij aandelen met hoge k/w’s hoge verwachtingen en ze nemen bij de eerste beste teleurstelling prompt afscheid van stukken waardoor de koersen soms erg hard omlaag denderen.

Rendement of groei

Of neem het dividend. Dat wordt door veel beleggers verwaarloosd en degenen die er wel naar kijken, laten zich bij de keuze van hun aandelen leiden door de hoogte ervan. Niet het dividendrendement, maar de mate waarin het dividend verder zal kunnen groeien is de sleutel tot succes. Op jaarbasis stelt het dividend weinig voor, maar naarmate de aanhoudperiode langer wordt, levert het door de samengestelde rente een steeds grotere bijdrage aan het beleggingsresultaat.

Als belegger ben je natuurlijk voornamelijk geïnteresseerd in aandelen waarvan het dividend sneller groeit dan de index en waarvan het dividendrendement hoger is dan het beursgemiddelde. Bedrijven die amper winst maken en een groot deel daarvan uitkeren als dividend, komen met alle gevolgen van dien voor de koersontwikkeling vroeg of laat in de problemen.

Kernkwadranten

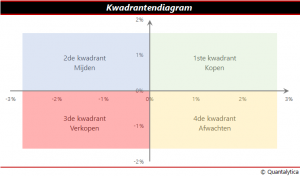

Wanneer je in een kwadrantendiagram de kernkwaliteiten van aandelen in kaart brengt, dan krijg je de risico’s helder voor ogen. Dat klinkt ingewikkeld, maar is het zeker niet. De grafiek bestaat net als de matrix van de Boston Consulting Group uit vier velden en de twee assen definiëren vier kwadranten die een heldere kijk bieden op de sterke en zwakke punten van aandelen. In principe kun je dat doen met ongeacht welke combinatie, zolang de selectiecriteria van risico en waarderingsmaatstaven maar een logische eenheid vormen.

Om de kans op miskopen te verkleinen, kun je uiteraard je aandelen onderwerpen aan een reeks van opeenvolgende kwadrantenanalyses. Zo ontsluit je meerdere bronnen van rendement. In een beursklimaat waarin bijna alle koersen wild op en neer bewegen, is voorzichtigheid geboden. Actieve handelaren varen er wel bij, maar als belegger heb je belang bij stabiele koersen. In een beursklimaat waar aandelen overwegend zuidwaarts koersen, is het evident dat er amper winnaars zijn. In een beursklimaat dat gekenmerkt wordt door de lage rente verdienen dividendaandelen de voorkeur. In een beursklimaat vol economische onzekerheden zijn groeiwaarden gewenst, et cetera.

Er zijn altijd risico’s

Het punt is wel dat je van tevoren nooit met zekerheid kunt zeggen hoe het beursklimaat zich in de komende weken zal ontwikkelen. Bijgevolg weet je ook niet welke aandelen het de komende tijd goed zullen doen. Risico’s zijn er altijd, niettemin vind je in het huidige beursklimaat in het vierde kwadrant van groei en waarde de grootste kansen. .

Lees ook: Beter Beleggen: De waarde van value investing

Wilt u op de hoogte blijven van alle actuele adviezen voor dit aandeel? U kunt u als abonnee aanmelden voor de alerts. Vink onderaan dit artikel het fonds aan of ga voor het volledige overzicht naar de alertspagina op onze website