Ook 2017 is een prima dividendjaar

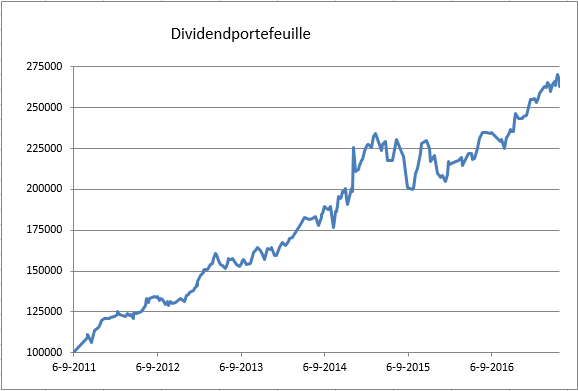

Bij de slotkoersen van woensdag 28 juni is de dividendportefeuille goed voor een rendement van 8,3% in 2017 en komt het totaalrendement uit op +163,2%. Mede dankzij veel grote individuele uitblinkers kan het negatieve valuta-effect dit jaar gecompenseerd worden. Immers verliest de Amerikaanse dollar bijna 8% ten opzichte van de euro. Met nu nog 53% belegd in Amerikaanse aandelen is een rendement van 8% in 2017 iets waar je alleen maar heel erg tevreden mee mag zijn.

Ook qua dividend draait de dividendportefeuille in 2017 lekker met inmiddels al twee derde van alle aandelen in portefeuille, ofwel 27 op 41, die in de eerst zes maanden van dit jaar hun dividend verhoogden.

EUROPA

Europa is hier koploper met 16 van 19 aandelen die het dividend in 2017 verhoogden, wat overigens geen verrassing is gezien de lagere dividendfrequentie met een uitkering die volgt in de eerste jaarhelft. Met nog een half jaar te gaan reken ik voor 2017 uiteindelijk op 18 dividendverhogingen op 19 aandelen: Normaal gesproken komen Sodexo en Coloplast later dit jaar nog met positief dividendnieuws. Alleen Thermador, één van de laatste aankopen, zal het dividend dit jaar niet verhogen, maar dat is ook geen enkel probleem en was reeds ingecalculeerd bij de aanschaf, aangezien de Franse smallcap zijn uitkering niet jaarlijks maar met tussenstappen van drie of vier jaar verhoogd.

VERENIGDE STATEN

In de Verenigde Staten verhoogde inmiddels precies de helft van het aantal aandelen in de dividendportefeuille het dividend. In totaal gaat het om 11 verhogingen op 22 aandelen, waarmee halverwege het jaar dus precies 50% van de posities een verhoging heeft doorgevoerd. De laatste drie dividendverhogingen kwamen van CoreSite Realty (+12,5% in juni), United Technologies (+6,1% in juni) en General Mills (+2,1% deze week).

Van dit drietal was het voor CoreSite alweer de tweede dividendverhoging binnen zes maanden. United Technologies verhoogt niet elk jaar het dividend, maar doet dat wel steevast na elke vijf kwartalen. Dat betekent dus dat beleggers volgend jaar normaal gesproken ook een hogere uitkering van United Technologies kunnen verwachten, waarna het weer wachten is tot begin 2020.

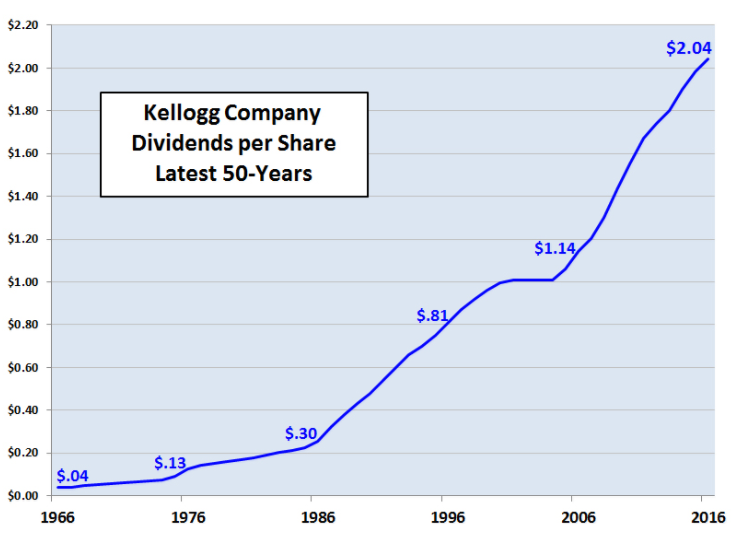

Van de 11 Amerikaanse aandelen die het dividend nog niet verhoogden ben ik er voor 99% zeker van dat 9 daarvan dat in de resterende zes maanden van dit jaar zullen doen. Eén aandeel, Kellogg, gaf eerder al aan in het derde kwartaal het dividend te zullen verhogen met 4%.

Sinds 1966 werd het dividend door Kellogg (zie hierboven) stapsgewijs opgeschroefd van 4 cent op jaarbasis naar de huidige $2,04. In 2017 is Kellogg samen met General Mills één van de achterblijvers. De huidige beurskoers van $69,53 vertaalt zich in een actueel dividendrendement van 3%.

Ook Abbott, Ecolab, Becton Dickinson, Microsoft, VF Corp, Pentair en Walgreens (m.u.v. Microsoft allemaal Dividend Aristocrats) gaan het dividend later dit jaar normaal gesproken zeker nog verhogen. Dat verwacht ik ook voor PPG Industries, dat zijn jaarlijkse verhoging in april verrassend genoeg na jaren oversloeg. Op dat moment zat de verfproducent nog middenin de overnamepoging van AkzoNobel en lagen de prioriteiten begrijpelijk ergens anders. Ik denk dat PPG een kwartaal later, in juli, alsnog een mooie dubbelcijferige dividendverhoging zal doorvoeren. Dat is dan het 46e jaar op rij dat PPG het dividend verhoogt.

Eigenlijk zijn er slechts twee echte ‘twijfelgevallen’ in de Verenigde Staten qua dividend dit jaar. Allereerst natuurlijk oliemajor Chevron, die vorig jaar op het laatste moment een minimale dividendverhoging van 1 cent naar $1,08 op kwartaalbasis doorvoerde en zodoende de status ‘Dividend Aristocrat’ wist te handhaven. Alhoewel Chevron voor mij nog altijd het beste jongetje van de klas is en de onderliggende fundamentals nog steeds sterk zijn, gooit de lagere olieprijs van de laatste tijd wel roet in het eten en wordt een nieuwe dividendverhoging in 2017 minder waarschijnlijk. Chevron is mede vanwege de achterblijvende dividendgroei en onvoorspelbaarheid op langere termijn een aandeel dat ik mogelijk later zal inwisselen.

Tot slot is er nog Dow Chemical, dat deze week een update gaf over de fusie met DuPont, die in augustus zal worden afgerond. Na de samensmelting met DuPont wil het nieuwe ‘DowPont’ vervolgens in 2018 een aantal onderdelen afsplitsen waardoor er drie nieuwe bedrijven/aandelen zullen ontstaan. Vanwege het lopende fusietraject bleef een dividendverhoging het afgelopen jaar uit en betaalt Dow Chemical inmiddels al zeven kwartalen op rij een onveranderd bedrag van $0,46 per aandeel. Ik denk niet dat daar op korte termijn verandering in komt met de fusie en afsplitsing in 2018 voor de boeg. Toch blijft Dow Chemical een heel mooi aandeel dat ik graag in portefeuille houd. Dividendgroei volgt uiteindelijk vanzelf weer, maar waarschijnlijk zal dat pas in de loop van 2018 zijn, als er ook meer duidelijkheid is over de nieuwe combinatie en daaropvolgende spin-offs.

Het gemiddelde dividendrendement voor de dividendportefeuille bedraagt momenteel 2,4%. In 2017 werd er inmiddels al voor omgerekend €3759 aan dividend ontvangen, waarvan het grootste deel bij de slotkoersen van vrijdag zal worden herbelegd. Voor veel (Amerikaanse) aandelen is dat alweer de 23e herbeleggingsronde sinds de start van de portefeuille eind 2011.

| DIVIDENDPORTEFEUILLE: RENDEMENT EN INKOMEN PER JAAR | |||

| Jaar | Waarde | Dividend | rendement |

| 2017 (YTD) | € 263.233 | € 3767 | 8,3% |

| 2016 | € 243.066 | € 6122 | 10,1% |

| 2015 | € 220.860 | € 5908 | 10,2% |

| 2014 | € 200.396 | € 5683 | 22,6% |

| 2013 | € 163.510 | € 4771 | 24,2% |

| 2012 | € 131.630 | € 4663 | 11,9% |

| 2011 | € 117.667 | € 840 | 17,7% |

Door de combinatie van herbeleggen en dividendverhogingen groeit het dividendinkomen natuurlijk steeds verder. Vanaf de start werd er inmiddels al €31.746 aan dividend ontvangen, ofwel 12,1% van de totale portefeuillewaarde. Dat percentage zal met het verstrijken van de jaren steeds verder oplopen dankzij het rente-op-rente effect.

De bovenstaande tabel toont de rendementen per jaar voor de dividendportefeuille sinds de start op 6 september 2011 met €100.000. Tot dusver waren de jaren 2013 en 2014 het best met totaalrendementen van ruim 20%. Het dividendinkomen op jaarbasis (kolom 3) is overigens sterk afhankelijk van de portefeuillesamenstelling in het desbetreffende jaar. Met name de laatste twee jaar is een draai gemaakt naar dividendgroei ten koste van aandelen met een wat hoger gemiddeld dividendrendement. Dat gaat tijdelijk natuurlijk ten koste van de dividendgroei, net als het aanhouden van een kaspositie (vorig jaar en deels dit jaar) wat natuurlijk geen inkomen oplevert.

DOLLAR RAAKT OOK DIVIDENDINKOMEN

De huidige dividendportefeuille is goed voor een inkomen van €6336 op jaarbasis, ofwel 3,5% meer dan het totale bedrag van €6122 dat over heel 2016 werd ontvangen.

Dat (groeipercentage) lijkt misschien gering maar daarbij moeten wel twee kanttekeningen gemaakt worden. De belangrijkste is misschien wel het negatieve wisselkoerseffect. Immers komt het grootste deel van het dividendinkomen ($3830 op jaarbasis om precies te zijn) komt uit de Verenigde Staten. Door de zwakke dollar dit jaar staat ook het inkomen fors onder druk. Sterker nog, bij een onveranderde euro/dollar (of eigenlijk dollar/euro) in 2017 zou de dividendgroei dit jaar niet 3,5% maar liefst 8,2% zijn (de dollar/euro-koers was 0,95 eind december en bereikte deze week een dieptepunt van 0,87).

Daarnaast zitten we natuurlijk nog maar halverwege het jaar 2017, ofwel zitten er nog minimaal 11 dividendverhogingen in de pijplijn de komende zes maanden. Zonder (negatieve) wisselkoerseffecten groeit het dividendinkomen dit jaar dan ook zo goed als zeker met dubbele cijfers.

Lees ook: Elke maand dividend: acht sterke aandelen

Wilt u op de hoogte blijven van alle actuele adviezen voor dit aandeel? U kunt u als

abonnee aanmelden voor de alerts. Vink onderaan dit artikel het fonds aan of ga voor het volledige overzicht naar de alertspagina op onze website