Snurer blikt vooruit: De vloek van Wall Street

Dat de dollar het dit jaar zwaar zou krijgen, was eind vorig jaar ondenkbaar. Na de verkiezing van Donald Trump als 45ste president van de Verenigde Staten was de verwachting dat de waarde van de Amerikaanse dollar verder zou toenemen. Tijdens zijn verkiezingscampagne had de Republikeinse presidentskandidaat duidelijk te kennen gegeven dat enkel en alleen de belangen van de Verenigde Staten op de eerste plaats zouden komen. Trump liet in zijn verkiezingsretoriek uitschijnen dat hij, naast het afschaffen van Obama-care, de belastingen zou verlagen en flink zou investeren in infrastructuur. Meer consumptie en meer investeringen betekent meer economische groei en dat brengt op zijn beurt een appreciatie van de munt mee. Maar het ging de andere kant op: de dollar werd goedkoper, ondanks drie renteverhogingen (eind vorig jaar en twee dit voorjaar) van de Federal Reserve. Normaal gesproken, resulteren dergelijke monetaire maatregelen van centrale banken in een hogere wisselkoers, maar deze keer niet. Als presidentskandidaat stelde Trump dat de dure dollar een gevaar was voor de Amerikaanse economie. Die winst is binnen, maar als president loopt hij de ene na de andere teleurstelling op als het gaat om het doorvoeren van zijn plannen, en wordt de controverse om zijn persoon met de dag groter. Hij is weinig subtiel en zijn verkiezing is niet onomstreden.

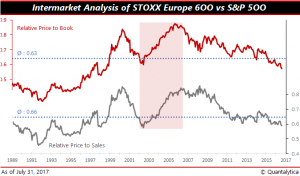

Het feit dat de Europese aandelenmarkten dit jaar beter scoren dan de Amerikaanse, is te herleiden naar de grote financiële crisis. In de afgelopen tien jaar haalden veel internationale beleggers hun geld weg uit Europa. Ze werden niet alleen afgeschrikt door de lage groei en de problemen bij sommige banken, maar ook door de identiteitscrisis van de Europese Unie en de ophanden zijnde Brexit. Europese aandelen werden daardoor tegenover vastrentende waarden en Amerikaanse zakelijke waarden goedkoop. Lange tijd was de perceptie negatief, maar nu de onzekerheden die over de Europese markten raasden zijn gaan liggen, zien beleggers dat Europese aandelen in historische context niet overdreven duur zijn, dat de winsten groeien en de dividenden stijgen. De Amerikaanse aandelenmarkten zijn duurder dan de Europese, maar daar staat een hogere economische groei en grotere winstgevendheid van de bedrijven tegenover.

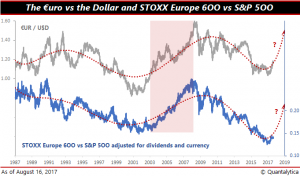

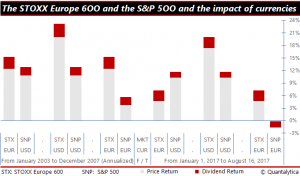

De huidige situatie is vergelijkbaar met die van eind 2002, begin 2003. Ook toen groeide in de Verenigde Staten de economie harder dan in Europa, waren de Europese beurzen goedkoper dan Wall Street en snelde de euro tegen alle verwachtingen in de hoogte in. Normaal gesproken is een appreciatie van de euro slecht nieuws voor aandelen, maar tussen 2003 en 2007 was de waardedaling van de dollar een godsgeschenk voor Amerikaanse beleggers met Europese aandelen. In die periode van vijf jaar stegen de koersen op Wall Street blijkens de S&P500 met 67%, tegenover 79% voor de Stoxx Europe 600. Met dividend erbij hebben we het in lokale munten over een totaalrendement van respectievelijk 83 en 104%. In dollartermen stijgt het totaalrendement van de Stoxx Europe 600 evenwel naar 186%, door de daling van de dollar. Omgekeerd kan je stellen dat in euro het totaalrendement van de S&P 500 tussen 2003 en 2007 niet verder reikte dan 32%. Dat is minder dan een derde van het totaalrendement van de Stoxx Europe 600.

Ook dit jaar scoren Europese aandelen beter dan Amerikaanse, al zou je dat niet zeggen met al die hoogterecords op Wall Street. De aandelen van de Stoxx Europe 600 noteren in 2017 bijna 5% hoger dan eind vorig jaar, de aandelen van de S&P500 doen iets meer dan 10%. Rekening houdend met dividendopbrengsten krijgen we 7 en 11 als percentages. Het totaalrendement van de Stoxx Europe 600 bedraagt echter omgerekend in dollars bijna 20%, omdat de euro dit jaar ten opzichte van de dollar met zo’n 12% is gestegen. Het omgekeerde is ook waar: het totaalrendement van de S&P500 komt in euro’s gemeten door de vloek van Wall Street uit op -0,2%. Als de dollar in waarde blijft dalen, is het niet ondenkbaar dat meer en meer Amerikaanse beleggers Europese aandelen zullen (her)ontdekken, want ze zijn, hoe je het ook wendt of keert, goedkoper dan die op Wall Street. Die instroom van kapitaal kan ervoor zorgen dat de Europese aandelenmarkten de Amerikaanse voor een langere periode zullen out-performen.

Lees ook: Defensieve portefeuille verder onder druk

Wilt u op de hoogte blijven van alle actuele adviezen voor dit aandeel? U kunt u als abonnee aanmelden voor de alerts. Vink onderaan dit artikel het fonds aan of ga voor het volledige overzicht naar de alertspagina op onze website.