Welke aandelen moet u wel of niet kopen? Om te bepalen of een aandeel de investering waard is, peilt Joel Greenblatt de onderliggende waarde en de kwaliteit van het bedrijf. Het klinkt misschien ingewikkeld, maar de regels zijn simpel en… ze passen in een klein boekje.

Eens in de zoveel tijd verschijnt er een publicatie die alle aandacht van de media opeist. Het kleine boekje van Joel Greenblatt, dat eind 2005 verscheen, is hier een goed voorbeeld van. In The little book that beats the market laat hij zien hoe u met een vrij simpele formule een mooi rendement kunt behalen.

In het kleine boekje staat de ‘Magic Formula’ centraal. In essentie is dit de beknopte samenvatting van selectietechniek. Tot de publicatie van dit boekje was Greenblat op Wall Street een grote onbekende, hoewel hij al in 1977 een boek publiceerde met de opvallende titel You can be a stock market genius en hij aan het roer stond van Gotham Capital, een hedgefonds dat in de tien jaar voor het op slot ging voor derden een samengestelde winst van 40,5% binnenharkte. Maar ook in de jaren daarna zijn de rendementen vergelijkbaar. Gotham handelt nu enkel nog voor eigen rekening.

Eigenlijk was het boek dat Greenblatt in 1977 schreef bedoeld voor de kleine belegger, maar onderhand is het verplichte lectuur voor aspirant-fondsbeheerders. In You can be a stock market genius ligt de focus op speciale gebeurtenissen: spin-offs en herstructureringen als vindplaats van interessante beleggingskansen. En omdat naarmate zijn kinderen ouder werden, zij steeds vaker aan hem vroegen wat hij nu eigenlijk deed, naast het lesgeven aan Columbia University, schreef de hoogleraar beleggingsleer in 2005 The little book that beats the market.

Bijzondere draai

De Magic Fomula is een methode om onder aandelen het kaf van het koren te scheiden. Om te bepalen of een investering in het aandeel loont, kijkt Greenblatt naar de onderliggende waarde en de kwaliteit van het bedrijf. Simpel verwoord: hij kijkt naar de koers-winstverhouding en naar het rendement op eigen vermogen. Maar Joel zou Joel niet zijn als hij er niet een bijzondere draai aan gaf, waardoor zijn magische formule voor particuliere beleggers minder gemakkelijk navolgbaar is.

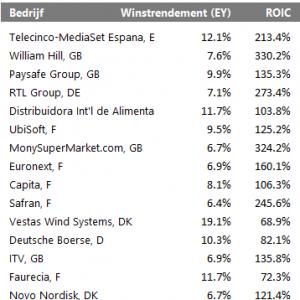

De magische formule van Greenblatt is niets anders dan een ranking van twee fundamentele kengetallen, te weten het winstrendement en de rentabiliteit op geïnvesteerd kapitaal. Zowel academisch onderzoek als de praktijk wijst uit dat beide factoren voorspellende waarde bezitten. De Magic Formula zoekt het dus in waarde en in kwaliteit, en aangezien waarde-aandelen het op termijn beter doen dan groeiwaarden, bezit zijn selectietechniek een gefundeerde basis.

Het winstrendement (earnings yield, afgekort EY) is niets anders dan de omgekeerde koers-winstverhouding, waarbij de winst per aandeel net als het dividend bij het dividendrendement wordt uitgedrukt als een percentage. Er is echter een grote ‘maar’: in plaats van de winst per aandeel en de koers, neemt Greenblatt het bedrijfsresultaat en de waarde van de onderneming. Het bedrijfsresultaat is de netto-omzet minus de daarvoor gemaakte directe kosten. Het is een cijfer dat de gang van zaken binnen een onderneming beter weergeeft dan de nettowinst. De ondernemingswaarde is de som van de beurskapitalisatie en de nettoschuld. Het is min of meer het bedrag dat u op tafel moet leggen als u de onderneming in zijn geheel zou willen kopen.

De rendabiliteit op geïnvesteerd kapitaal (ROIC) kunt u zien als een veredelde vorm van het rendement op eigen vermogen. Normaal gesproken is het de ratio van de nettowinst en het tewerkgestelde kapitaal, maar Greenblatt geeft de voorkeur aan het quotiënt van het bedrijfsresultaat en de som van het netto-werkkapitaal en de netto vaste activa.

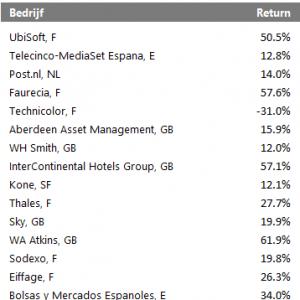

De derde en laatste stap is de ranking. Greenblatt rangschikt de bedrijven op beide criteria afzonderlijk en telt daarna de twee op. Het bedrijf met de beste rankings krijgt de hoogste score, waarna de 30 aandelen met de hoogste eindscore een jaar lang worden aangehouden. Pro rata naar Europa vertaald, komt zijn werkwijze overeen met 15 fondsen. Wie vorig jaar de 15 hoogst geplaatste Europese aandelen kocht, blikt terug op een rendement van 26,1% tegenover 18,2% voor de Stoxx Europe 600.