Het is een bekend gegeven dat niet alleen de beste maar ook de grootste dividendbetalers afkomstig zijn uit de Verenigde Staten. Hoe groter de totale dividendsom, hoe kleiner normaal gesproken de kans dat het dividend fors wordt verhoogd. We nemen Microsoft als voorbeeld.

Uit de jongste rapportage van de Global Dividend Index van Janus Henderson blijkt nog maar eens hoe dominant Amerikaanse aandelen zijn, zeker ook op het gebied van dividend. De Global Dividend Index bestaat uit de 1200 grootste (dividend betalende) aandelen wereldwijd op basis van marktkapitalisatie. De Verenigde Staten waren hier in 2016 goed voor een dividendbedrag van $443,9 mrd op een totaal van $1.031 mrd, ofwel zo’n 43%. Een goede tweede plaats is er voor de regio Europa (exclusief VK) met $223,2 mrd.

De grootste individuele dividendbetalers in de Verenigde Staten zijn momenteel ExxonMobil, Apple en Microsoft, met alle drie een uitkering van ongeveer $13 mrd die op kwartaalbasis wordt uitgekeerd. Op gepaste afstand volgen twee telecombedrijven: AT&T en Verizon, met respectievelijk $11,8 mrd en $9,6 mrd aan dividenduitkeringen op jaarbasis.

Andere grote betalers opgenomen in de dividendportefeuille van Beleggers Belangen zijn onder meer Johnson & Johnson ($9 mrd), Chevron ($8,2 mrd) en Intel ($5,1 mrd).

TOP-5 GROOTSTE DIVIDENDBETALERS VS

- Exxon Mobil $13,1 mrd

- Apple $13,0 mrd

- Microsoft $12,9 mrd

- AT&T $11,8 mrd

- Verizon $9,6 mrd

Van dit vijftal zit alleen Microsoft in de dividendportefeuille. De techreus verhoogde vorige week het dividend nog met 7,7% tot $0,42 per kwartaal. Dat was voor Microsoft het vijftiende opeenvolgende jaar dat het dividend werd verhoogd. Daarmee geeft het enorme bedrijf (beurswaarde $573 mrd) wat mij betreft een duidelijk signaal aan zijn aandeelhouders, die t/m 2015 (vorig jaar werd het dividend met 8,3% verhoogd) telkens met dubbelcijferige dividendverhogingen waren verwend. Ook dit jaar rekenden veel analisten op groei van ten minste 10%.

Ondanks de uitstekende onderliggende fundamenten is het niet meer dan logisch dat de dividendgroei afzwakt naarmate de omvang van de totale uitkering toeneemt. Duurzaamheid van het dividend zou dan steeds hoger op de agenda moeten komen. Dit zien we ook bij Microsoft, dat na jaren van dubbelcijferige groei de laatste jaren flink gas terug nam ten aanzien van het dividend. Met inmiddels bijna $13 mrd op jaarbasis zou het ook zeer onverstandig zijn om het hoge dividendgroeitempo vast te houden. Het is daarom ook wenselijk dat Microsoft de voorzichtige weg kiest, met ‘slechts’ 7,7% verhoging dit jaar. Door hier wat gas terug te nemen is het een stuk aannemelijker dat Microsoft over tien jaar een van de Dividend Aristocrats is. De komende jaren zal een dividendverhoging van 5-10% op jaarbasis voor Microsoft dan ook veel waarschijnlijker zijn.

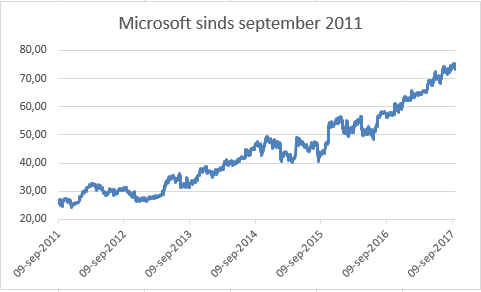

Als aandeelhouder Microsoft heb je eigenlijk ook weinig te klagen, met in 2017 het vierde jaar op rij waarin de koers van het aandeel met dubbele cijfers stijgt. Voor de dividendportefeuille is Microsoft, inclusief herbelegd dividend, inmiddels goed voor +250% sinds de aankoop in september 2011.

Naast dividend, worden aandeelhouders indirect bovendien ‘beloond’ via de inkoop van eigen aandelen, wat een prima optie is voor het spenderen van een deel van de enorme kasstroom. De laatste 3 jaar kocht Microsoft bijna 7% van de eigen aandelen in. Dit jaar wordt er, net als met het dividend, wat gas terug genomen met ongeveer 1% aan buybacks. Een derde alternatief, naast inkoop en dividend, zijn investeringen, al dan niet via acquisities. In 2017 werden er inmiddels al 15, vooral kleinere, overnames gedaan. In 2016 deed Microsoft nog een recordovername toen het LinkedIn overnam.

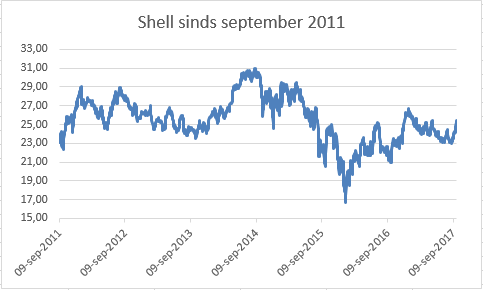

Het huidige dividendrendement van 2,3% voor Microsoft oogt misschien magertjes, maar is natuurlijk het gevolg van de enorme koersstijging de laatste jaren. Het verschil met Shell, de grootste dividendbetaler in Europa met een geschatte €12 mrd dit jaar, is veelzeggend. De oliereus biedt nu een geschat dividendrendement van 6,7%, maar is de laatste jaren op de beurs per saldo nauwelijks van zijn plaats gekomen.

Wie Microsoft bij de start van de dividendportefeuille, in september 2011, kocht op een koers van ongeveer $25, ontving eind 2011 per kwartaal $0,20 dividend. Inmiddels is dat al $0,42, ofwel een dividendrendement van 6,7% (zie Shell hierboven!) op de originele investering. Groot verschil met Shell is natuurlijk dat Microsoft én veel meer koerswinst boekte sindsdien én, minstens zo belangrijk, nog veel meer potentieel heeft voor wat betreft het dividend in de komende jaren. Wie in Shell belegt, mag blij zijn als het huidige dividend ook de komende jaren kan worden gehandhaafd. De oliemajor stelt het dividend vast in dollars, en verhoogde de uitkeringen jaren geleden voor het laatst. Omgerekend naar euro’s was er wel groei.

Dat Shell het hoge dividend kan handhaven, is vooral te danken aan het feit dat veel aandeelhouders kiezen voor stockdividend. Een gezonde situatie is dat echter niet, met een steeds verder toenemend aantal uitstaande aandelen, wat natuurlijk haaks staat op bijvoorbeeld Microsoft, dat het dividend volledig in cash betaalt en het aantal aandelen juist steeds verder terugbrengt door middel van buybacks. Voor Shell is het recente herstel van de olieprijs dan ook meer dan welkom, en essentieel voor het dividend, dat de laatste jaren niet werd gedekt door de vrije kasstroom.

GROTE BETALERS GROEIEN MINIMAAL

In de praktijk blijkt dat een grotere absolute dividenduitkering tot een steeds verder afzwakkende dividendgroei leidt, zeker wanneer (voor de VS) het punt van $10 mrd wordt gepasseerd. Van de vijf bovenstaande grootste Amerikaanse dividendbetalers was er voor Exxon (+2,7%), AT&T en Verizon (allebei ruim +2%) de afgelopen jaren nauwelijks dividendgroei, wat goed te verklaren is op basis van de activiteiten, de financiële positie met een flinke schuldenlast en nauwelijks tot geen groei.

Voor Microsoft en Apple, die naast een vooralsnog blijvend zeer sterke kasstroom allebei ook over een enorme oorlogskas beschikken, ligt dat anders. Qua dividendgroei is Apple dit jaar koploper, met een verhoging van ruim 10% (de iPhonemaker verhoogt het dividend nu 5 jaar op rij). Bovendien blijft Apple, nog veel meer dan Microsoft, massaal eigen aandelen inkopen, wat per saldo de jaarlijkse dividenduitgaven naar beneden brengt. Met het oog op de enorme kasstroom is het dividend van Apple, nog los van de oorlogskas (net als bij Microsoft), meer dan veilig en zal de sterke dividendgroei normaal gesproken nog wel enkele jaren aanhouden. Toch blijf ik erbij dat een lager groeitempo wellicht ook verstandiger zou zijn voor Apple, dat mede onder druk van activistische aandeelhouders naast $13 mrd aan dividend een veelvoud aan aandeleninkoop uitgeeft. De laatste drie jaar bracht Apple het aantal uitstaande aandelen met ruim 15% terug en dit jaar werd al 3% teruggekocht.

Een combinatie van dividend en buybacks is prima, maar aandeleninkoop moet niet tegen elke prijs gebeuren. Zelf zou ik bij Microsoft en Apple liever een focus op speciale dividenden zien, waarmee een lager groeitempo van het reguliere dividend makkelijker verantwoord kan worden. Voordeel van speciale dividenduitkeringen (los van de fiscale voor- en tegens) is dat er net als bij aandeleninkoop geen verplichting wordt aangegaan die jaarlijks weer nagekomen moet worden, zoals bij het reguliere dividend. Zolang het goed blijft gaan keer je extra dividend uit, gaat het wat minder dan is er altijd nog het ‘gewone’ dividend. Interessant is wat dat betreft dat Microsoft in 2003 al eens een eenmalige uitkering van $3 per aandeel deed, kort nadat het eerste kwartaaldividend van $0,08 was uitgekeerd. Allicht zien we dit de komende jaren weer. Ik zou het (als mede-aandeelhouder) absoluut toejuichen. Het al dan niet slagen van de door president Trump voorgestelde eenmalige repatriëring van de enorme berg ‘overseas cash’ van Amerikaanse bedrijven tegen een gereduceerd belastingtarief zal hierbij een belangrijke rol gaan spelen.

Wie mag dit artikel niet missen? U kunt als abonnee dit artikel cadeau geven aan uw vrienden of familie. Klik bovenaan het artikel op de link en het artikel wordt per e-mail doorgestuurd.