De Dogs of the Dow voor 2018

Begin jaren negentig verwierf de Dogs of the Dow-theorie grote bekendheid door het boek Beating the Dow. Hierin laten Michael O’Higgins en John Downes zien hoe u met een simpele dividendstrategie op de beurs goede resultaten kunt behalen.

Beleggers die de strategie toepassen, kopen daags na de jaarwisseling de tien aandelen met het hoogste dividendrendement uit de Dow Jones Industrial Average, want zo heet de Dow Jones voluit, en houden ze voor de rest van het jaar aan.

Meteen ben je als belegger ook verlost van het zogeheten dispositie-effect, oftewel het verkoopprobleem. Immers, van te voren is bekend op welke datum en grond waarvan de aandelenportefeuille herschikt moet worden.

Hoewel de Dogs of the Dow-theorie algemeen bekend is in de financiële wereld, is de dividendstrategie niet het geesteskind van Michael O’Higgins, noch John Downes, de co-auteur van Beating the Dow, maar wel van John Slatter. Drie jaar voordat de bestseller verscheen, beschreef de aandelenanalist van Prescott, Ball & Turben in het gezaghebbende Wall Street Journal de ludieke dividendstrategie uitvoerig in alle geuren en kleuren.

In de Verenigde Staten gaat de theorie achter de Dogs of the Dow vaak op. De kracht ligt hem enerzijds in de aard van het dividend aldaar. Hoewel Europese aandelen in de regel meer dividend betalen dan Amerikaanse, kan men hier bezwaarlijk spreken van een dividendcultuur.

In de Verenigde Staten worden dividendaandelen zelfs gezien als een aparte vermogenscategorie en algemeen aanvaard als de kern van een beleggingsportefeuille. Niet omwille van de koerswinst, wel om de stroom aan toekomstige dividenden.

Onder Amerikaanse bedrijven leeft een rijke traditie om het dividend niet te korten. Een verlaging van het dividend wordt er vaak gezien als een vingerwijzing voor problemen en aangezien de Dow Jones drijft op bedrijven die een stabiel dividend betalen, is de kans klein dat zij hierop concessies doen als het economisch even tegenzit.

De mechanische selectietechniek van de dividendstrategie neemt beleggers anderzijds één van de moeilijkste beslissingen uit handen: wanneer verkopen? U weet van te voren op welke datum en op grond waarvan u uw aandelenportefeuille moet herschikken. De meeste beleggers pakken (te) snel winst en houden hun verliezers (te) lang aan. Dat verschijnsel staat in de gedragseconomie bekend als het dispositie effect, een wijdverspreide ziekte onder particuliere beleggers.

De theorie van de Dogs of the Dow kan ook worden losgelaten op Europese aandelen; bijvoorbeeld op basis van de EuroStoxx50. Het dividendrendement is ook voor menig belegger in Europa een belangrijke reden om aandelen te kopen. En ook in onze contreien zult u zien dat de dividendstrategie in tijden van euforie en in sterke bullmarkten slechter presteert dan het marktgemiddelde.

Vorig jaar harkten de Dogs of the Dow een rendement (koerswinst + dividendrendement) van 23,4% bijeen tegen 28,1% voor de Dow Jones. 2017 was een jaar waarin de dividendstrategie zijn referentie-index niet kon bijbenen, maar de Dogs hebben sinds 1973 de index met een 6 procentpunt geklopt.

De Europese Dogs van 2016 sprokkelden in 2017 een rendement van 15,3% bijeen. Zij overtroeven daarmee de EuroStoxx50 met 6 procentpunt. Wanneer u het rendement over meerdere jaren achter elkaar legt, dan zult u zien dat ze ook dan de Europese hoofdindex met 4 procentpunt duidelijk outperformen, al reikt de historie gemeten vanaf het jaar 2000 niet zo ver terug als bij het origineel.

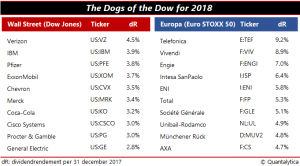

De lichting Dogs voor 2018 die ultimo 2017 het hoogste dividendrendement voorwijzen, zijn afgebeeld in de tabel. In de linkerhelft treft u de tien aandelen uit de Dow Jones aan en rechts het tiental van de eurozonale hoofdindex. Hoewel het A-aandeel van Royal Dutch Shell 6,7% dividend betaalt, staat de naam niet op de lijst. Voor de Zwitserse indexbeheerder Stoxx is het zwaargewicht uit de AEX een Brits aandeel, zo niet zou Royal Dutch beslag leggen op de vierde plaats.