De huidige economische cyclus duurt al negen jaar. Toch zien economen nog geen onheil. De rente loopt echter op. Hierdoor vlakt de termijnstructuur af en wordt een inverse rentecurve almaar waarschijnlijker. De yieldcurve is een voorspeller van verslechterende economische omstandigheden.

In de Verenigde Staten (VS) duurde de langste economische cyclus ooit tien jaar. Dat was volgens het Amerikaanse National Bureau for Economic Research (NBER) van april 1992 tot en maart 2001. De huidige periode van economische voorspoed begon in juni 2009 en houdt al een jaar of negen aan. Het is daarmee de op één na langste economische cyclus uit de Amerikaanse geschiedenis.

Als men op analistenrapporten mag afgaan, dan ziet geen enkele econoom in de komende twee tot drie jaar een recessie aankomen. De enige waarschuwing is afkomstig van de kapitaalmarkt waar langlopende leningen worden verhandeld. De obligatiemarkt is de thuishaven van het grote geld en wordt alom gezien als de slimste markt.

Omgekeerde rentestructuur

Het is een proces dat al maanden bezig is, maar de laatste weken wordt steeds duidelijker dat de yieldcurve afvlakt. Dat wil zeggen dat het verschil tussen het rendement van korter lopende en langer lopende leningen almaar kleiner wordt. De rente op korte obligaties stijgt sneller dan die van de langer lopende obligaties. Het renteverschil is de facto het laagste in tien jaar.

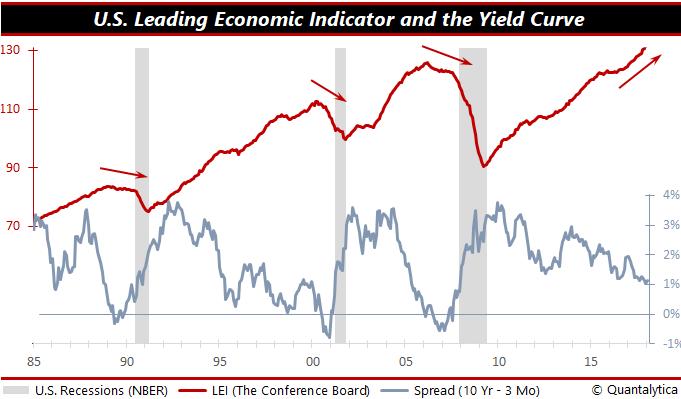

Als het rendement van kortlopende leningen hoger is dan van langer lopende obligaties, dan spreekt men van een omgekeerde rentetermijnstructuur, oftewel een inverse yieldcurve. De praktijk leert dat dit een goede voorspeller is van verslechterende economische omstandigheden. De laatste zes recessies in de VS werden elk voorafgegaan door een omgekeerde rentestructuur. Ook op dit moment zien we in de VS dat de korte rente harder stijgt dan de lange als gevolg van het verhogen van de basisrente door de Fed. Zijn we op weg naar weer een recessie?

We zien nu ook dat het rendement van langer lopende obligaties slechts licht oploopt, ondanks de reeds doorgevoerde renteverhogingen van de Amerikaanse centrale bank. Dat komt omdat er maar een matige stijging van de inflatie verwacht wordt. Beide ontwikkelingen bij elkaar geeft per saldo een afvlakkende rentestructuur. Als die renteontwikkeling zich doorzet, is een inversie van de yieldcurve waarschijnlijk.

Verdere groei

Maar zo ver is het nog niet. Wat tegen een recessie spreekt, is het feit dat de leidende economische indicatoren van The Conference Board nog steeds wijzen op een verdere groei van de Amerikaanse economie. Het jongste cijfer van de zogenaamde Leading Economic Index van onderzoeksbureau The Conference Board is in het afgelopen jaar niet eenmaal gedaald. Integendeel: het indexcijfer stijgt al vijftien maanden op rij.

Pas als de verzamelindex van de leidende indicatoren duidelijke tekenen van een daling vertoont, wordt een afvlakkende yieldcurve de voorbode van een omgekeerde termijnstructuur van de rente. In 1995 en in het najaar van 1998 was het rendementsverschil van kortlopende leningen en langer lopende obligaties nog kleiner dan nu, zonder dat dit een vooraankondiging was van een inverse yieldcurve. Wat je toen ook zag, was dat de zogeheten Leading Economic Index nauwelijks terrein prijsgaf.

Als de rentetermijnstructuur morgen negatief wordt, kunnen we er op basis van het historisch gemiddelde van uitgaan dat het zo’n twaalf maanden duurt voordat er een periode van economische neergang wordt ingezet. Maar het kan ook negen maanden duren, of achttien maanden.

Langste cyclus ooit

Dat er een recessie komt, lijdt geen twijfel. De Fed verhoogde sinds de Eerste Wereldoorlog de rente negentien keer stapsgewijs. Met uitzondering van drie rentecycli volgde daarop telkens een periode van economische neergang. Bedrijven en consumenten die zware schulden torsen, kunnen in een recessie door de stijgende rentelasten zwaar geraakt worden. Het is dus een goede zaak dat dit jaar in de VS de vennootschaps- en inkomstenbelasting omlaag gaan. Hierdoor neemt ook de kans toe dat de huidige periode van voorspoed de langste economische cyclus ooit wordt in de Amerikaanse geschiedenis. Wat op zijn beurt goed nieuws is voor de aandelenmarkten en de Europese economieën.