Beter Beleggen: the Dogs of the Dow met een twist

Begin jaren negentig besprak Michael O’Higgins in zijn bestseller Beating the Dow uitvoerig de theorie achter The Dogs of the Dow. Het boek is nog steeds populair omdat de dividendstrategie ongelooflijk simpel is: bij elke jaarwisseling selecteert men uit de dertig aandelen van de Dow Jones de tien fondsen met het hoogste dividendrendement. Vervolgens houdt men ze een jaar lang aan, waarna de aandelenportefeuille herschikt wordt.

Broos

De Dogs of the Dow mag dan wel een simpele beleggingsstrategie zijn, maar hij is o zo broos. Het idee erachter is het kopen van verguisde kwaliteitsaandelen in de veronderstelling dat de onderwaardering onterecht is. Dat kunnen blue-chips zijn waarvan de koers is achtergebleven op de algemene ontwikkeling van de markt, maar ook bedrijven die worstelen met financiële problemen. Als die problemen tijdelijk van aard zijn, dan is de beloning groot, zo niet dan zijn de verliezen nog groter. Maar de strategie werkt over het algemeen wel: het jaarrendement van de Dogs of the Dow is vaak hoger dan dat van de index.

Toch is het niet verstandig om aandelen louter op hun dividendrendement te selecteren. Vaak is het zo dat het dividendrendement juist hoog is omdat de koers behoorlijk is gedaald.

Hoe vermijdt u dat u met zo’n Dog een kat in de zak koopt? De dividendstrategie telt immers ook minpunten. Aan het begin van de financiële crisis dreven banken boven vanwege het relatief hoge dividend, maar dat werd in het daaropvolgende jaar vaak geschrapt. Later waren het de telefoonmaatschappijen die het dividend zouden passeren.

Een ander nadeel is dat de Dogs of the Dow in tijden van euforie slechter presteren dan de markt. Ook leent de onderliggende theorie zich enkel voor dividendaandelen van gevestigde ondernemingen die een belangrijk marktaandeel of een grote naamsbekendheid hebben. Oftewel blue-chips uit welbekende hoofdindices, zoals de AEX.

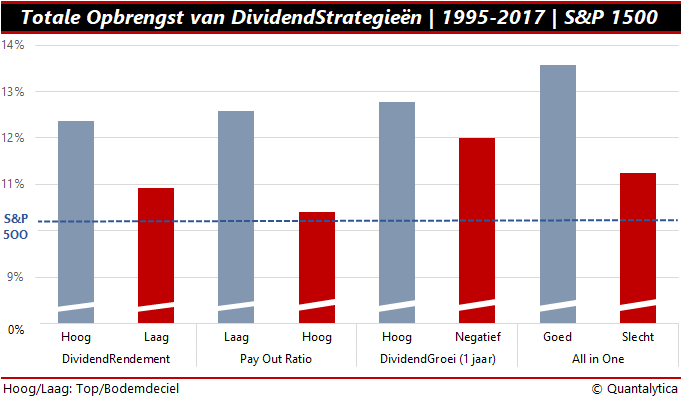

Als men zijn oog laat vallen op aandelen uit breed opgezette aandelenindices, zoals de S&P500 of de STOXX600, dan verdient het aanbeveling om de onderliggende waarden op meerdere punten te beoordelen. Denk hierbij aan de vrije kasstroom, omzetgroei, solvabiliteit, et cetera.

Onraad

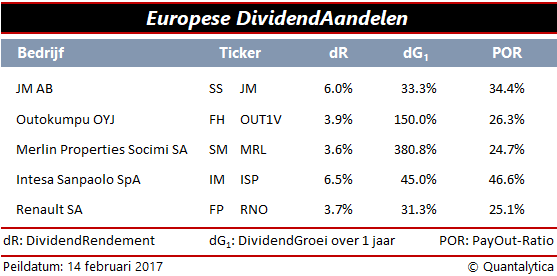

U moet oppassen voor te hoge dividenden, aangezien niet de hoogte van het dividend, maar de mate waarin het verder zal kunnen groeien de sleutel is tot succes. Dividendrendementen van 10% of meer luiden vaak onraad in. Het is zelfs al oppassen geblazen als een fonds meer dan 5% doet. Maar zonder een professionele databank is het gemakkelijker gezegd dan gedaan om dat allemaal in de gaten te houden.

Om in de geest van de strategie te blijven, kunt u kijken naar de hoeveelheid winst die als dividend wordt uitgekeerd. De payout-ratio is bij voorkeur zo laag mogelijk en wordt berekend door het dividend te delen door de nettowinst per aandeel. Een cijfer dat op het internet gemakkelijk te vinden is, al moet u hiervoor soms de prijs van het aandeel delen door de koers-winstverhouding.

Een ander wapenfeit dat u behoedt voor miskopen zijn recente verhogingen van het dividend. Een onderneming die meer winst uitkeert, blaakt van gezondheid. Het mooie ervan is dat de hoogte van de dividendverhoging secundair is en dat op het internet informatie over het dividend van vorig jaar snel te achterhalen is.

Welnu, als u bij aandelen niet alleen rekening houdt met de hoogte van de dividendrendement, maar ook met de payout-ratio en de groei van het dividend, dan realiseert u niet alleen een hoger totaalrendement, maar verhoogt u ook de betrouwbaarheid van uw dividendstrategie. En dat is wel zo prettig, want beleggen is een productieproces met als einddoel absolute winst.