Zes Belgische kooptips voor het jaar 2018

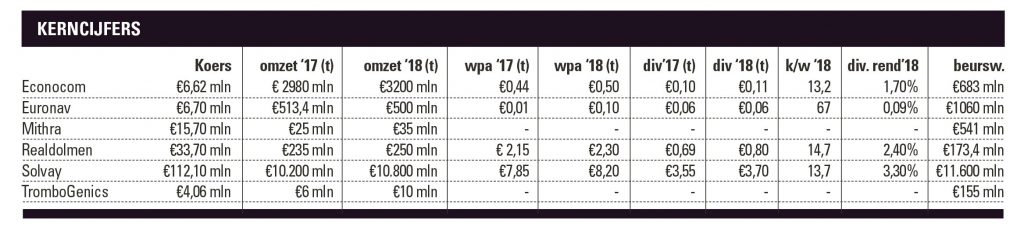

De afgelopen twaalf maanden heeft de Belgische beurs het met een koersstijging van 8,3% best goed gedaan, gezien de recente correctie. In tegenstelling tot eerdere jaren doet Euronext Brussel het zelfs wat beter dan onze eigen AEX, die over deze periode een koerswinst van 6,8% kon bijschrijven. Vorig jaar tipten wij de volgende acht Belgische aandelen: Aedifica, Biocartis, MDxHealth, Melexis, Mithra, Orange Belgium, Proximus en Realdolmen. Dit achttal kwam tot een totaal koersrendement van 8,6%, in lijn dus met de Bel20. Op individueel niveau is er evenwel sprake van grote koersverschillen. De biotechgerelateerde bedrijven Biocartis en Mithra blonken uit met rendementen van respectievelijk 28,7% en 46,2%. Ook ICT-dienstverlener Realdolmen deed het met een koerswinst van 26% uitstekend. Minder goed verging het Orange Belgium (-32%) dat meerdere klanten zag vertrekken. Diagnostiekbedrijf MDxHealth (-36%) staat in de min omdat het meerdere keren de verwachte omzetgroei neerwaarts heeft moeten bijstellen. Duidelijk is evenwel dat de Belgische beurs aantrekkelijke kansen te bieden heeft. Het jaar is nog maar nauwelijks begonnen of het vuurwerk is op Euronext Brussel al flink aangestoken met biedingen op de biotechbedrijven Ablynx en TiGenix. De meeste Belgische biotechfondsen doen het bijzonder goed, waarbij Argenx sinds afgelopen november al ruim drie keer over de kop is gegaan. En dat zonder overname. Onze top picks voor 2018 bevatten weer enkele frisse namen.

Econocom

Na een wat mindere periode zit de vaart er bij IT-bedrijf Econcom goed in. Volgens voorlopige omzetcijfers bedraagt de autonome groei over geheel 2017 11,2%, met een grote versnelling in de tweede jaarhelft. Econocom is gespecialiseerd in de digitale transformatie van bedrijven. Met een jaaromzet van bijna €3 mrd is het een grote Europese speler die momenteel flink profiteert van de markttrends. De recurring operationele winst steeg over 2017 van €140 mln naar ruim €150 mln. Dat had nog een stuk hoger gekund, ware het niet dat het bedrijf stevig heeft geïnvesteerd in technologische knowhow. Ook dit jaar zal dat nog het geval zijn. Wel zijn daarmee de doelstellingen uit 2012 gehaald, namelijk een verdubbeling van de omzet en operationele winst. Tegen 2022 wil het de operationele winst nogmaals verdubbelen. De afgelopen jaren heeft Econcom zich ontpopt tot een belangrijke partner voor grote Europese bedrijven inzake hun digitale strategie. Vooral het model met zogenoemde ‘satellieten’, start-up dochterbedrijven actief in snelgroeiende niches, werpt vruchten af. Econocom heeft nu goede posities in bijvoorbeeld cybersecurity, mobiele oplossingen, cloud en Saas. Econocom betrekt inmiddels al 34% van de omzet uit terugkerende service-inkomsten. Het bedrijf kent een beperkte schuldratio van circa 1,3. Voor de definitieve jaarcijfers moeten we geduld hebben tot 26 februari, maar een winst per aandeel van circa €0,45 lijkt aannemelijk. Op de huidige koers van €6,62 komt de koers-winstverhouding uit op minder dan 15, wat niet duur is gezien het sterke groeiprofiel. Tegen 2022 zou de k/w gezakt zijn tot circa 8.

Euronav

Rederij Euronav kampt al langere tijd met lage vrachttarieven door overcapaciteit in de markt. Lang dacht het concern dat het zo’n vaart niet zou lopen, maar de tarieven liggen momenteel op het laagste niveau sinds het vierde kwartaal 2012. Voorlopig lijkt daar weinig verbetering in te komen omdat er tot zeker eind dit jaar nieuwe schepen in de vaart zullen blijven komen. Euronav nam vorig jaar de Amerikaanse sectorgenoot Gener8 over, waarmee het er zelf aan meewerkt om de markt te consolideren. De wereldeconomie zit wel mee en ook de vraag naar olie stijgt. Ondanks alle druk op de tarieven wist Euronav in 2017 toch met een klein plusje ($0,12 per aandeel) af te sluiten. Dit is wel inclusief de verkoopopbrengst van schepen. Positief element hierbij is dat de prijzen van schepen redelijk op niveau zijn gebleven en het concern dus behoorlijk wat waarde in zich bergt. Uit waarderingsoogpunt is Euronav inmiddels behoorlijk goedkoop te noemen. Over 2017 bedroeg het ebitda $293,5 mln, gelijk aan $1,86 per aandeel. De huidige beurskoers ligt op €6,92. Bij de huidige hoge staalprijzen is het aannemelijk dat veel rederijen hun oude schepen zullen laten verschroten, waardoor de overcapaciteit langzaam uit de markt kan verdwijnen en Euronav daar ten volle van zal gaan profiteren.

Mithra Pharmaceuticals

Ondanks de forse koerssprong nemen wij wederom biotechnologiebedrijf Mithra Pharmaceuticals op. Het bedrijf is gespecialiseerd in medicijnen gericht op de gezondheid van de vrouw. Mithra heeft inkomsten uit licentieverkopen voor derden, die goed lopen, maar de grootste waardecreatie zit in de doorontwikkeling van twee eigen medicijnen. Vorig jaar april hebben wij ons advies teruggebracht naar ‘houden’ vanwege vertraging bij de Fase II resultaten voor het menopauzemiddel Donesta en een mogelijke emissie. In juni vorig jaar is er inderdaad voor €26 mln kapitaal opgehaald. De studieresultaten van Donesta zullen nu eind dit kwartaal verschijnen en de verwachtingen zijn hooggespannen, getuige de behoorlijke koersstijging van de afgelopen maand. Voor het anticonceptiemiddel Estelle zullen de Fase III-resultaten in het derde kwartaal van dit jaar verschijnen voor de Verenigde Staten en Canada en in het eerste kwartaal 2019 voor Europa en Rusland. Recent gepubliceerde tussentijdse ervaringen zijn positief. Als het verder meezit kunnen beide producten vanaf 2020 de markt op. We praten hier over potentieel zeer omvangrijke markten. Experts schatten de markt voor menopauzemiddelen in op $8,6 mrd en voor anticonceptiemiddelen zelfs op $22 mrd. Ons advies voor Mithra gaat weer naar kopen. De kaspositie van €45 mln per medio vorig jaar houdt overigens niet over. Goed om te weten is verder dat bestuursvoorzitter François Fornieri en de Belgische miljardair Marc Coucke samen 50,1% van alle aandelen bezitten.

Realdolmen

Eveneens een ICT-dienstverlener waar wij nog kansen in zien is Realdolmen. Het aandeel is herontdekt door beleggers waardoor de koers al een aardige rit heeft gemaakt. Realdolmen is sterk in trends als ‘bring your own device’, het compatible maken van verschillende systemen en cloud computing. Hierbij wordt in toenemende mate gewerkt met terugkerende service-inkomsten. Wij zien daarom nog wel ruimte omhoog in de koers, nu de marges verder stijgen. Het aandeel wordt verhandeld tegen een koers-winstverhouding van circa 14 voor dit jaar. Realdolmen overhandigt al langere tijd sterke cijfers en een indrukwekkende verbetering van de operationele (ebit) marge. Het einde lijkt hier nog niet in zicht. Realdolmen blijft aan efficiëntie winnen, terwijl de tarieven stijgen en de kosten onder controle zijn. Het aandeel wordt verhandeld tegen een k/w van circa 14. Pluspunt is verder dat het bedrijf over een zeer ruime nettokaspositie beschikt. Dit maakt het bedrijf ook een overnamekandidaat. Realdolmen beschikt ook over fiscale voorwaartse verliescompensatie van circa €20 mln. Door de invoering van een minimumbelasting in het Belgische zomerakkoord (zie kader) zal dit te compenseren bedrag wel wat lager uitpakken dan aanvankelijk gedacht.

Solvay

Chemiereus Solvay hebben we twee jaar geleden al eens met succes getipt. Nu het aandeel weer wat is teruggevallen door wat tegenvallende derdekwartaalcijfers, lijkt ons dit ook een goede belegging. Na de verkoop van de polyamidetak afgelopen oktober mag Solvay zich een volledig speciaalchemiebedrijf noemen. Solvay had vooral last van hoge grondstofprijzen en negatieve valuta-effecten. Qua volumes zag het er wel goed uit. Daar was namelijk een fraaie groei van 8,5% waarneembaar. Het bedrijf heeft zijn activiteiten dan ook verschoven naar snelgroeiende segmenten. Hierbij kan gedacht worden aan het leveren van polymeren voor de optimalisatie van batterijen voor elektrische auto’s en composietmateriaal voor lichtgewicht vliegtuigen. Gezien het forse orderboek bij de grote vliegtuigbouwers Boeing en Airbus geeft dit grote kansen. Door de nichestrategie behaalt Solvay ook zeer hoge marges. Dit staat garant voor een sterke kasstroom met ruimte voor een mooie en stijgende dividendbetaling. Solvay zal de kasstroom echter ook dienen te gebruiken om de wat hoge schuldratio onder de 2 terug te brengen.

TromboGenics

Genics is er een voor de durfal. Het bedrijf heeft een niet al te sterk trackrecord. Dat is waarschijnlijk ook de reden waarom de koers niet erg heeft meegedaan met het overnamegeweld in deze sector. Het bedrijf is actief in oogziekten. Zo probeert het een medicijn te vinden tegen diabetesgerelateerde oogaandoeningen. Enkele kandidaatmedicijnen bevinden zich in de klinische Fase II, waarbij van één, THR 317, nog dit kwartaal studieresultaten worden verwacht. Met een kas van ruim €100 mln kan het bedrijf nog wel even voort.

De auteur heeft een positie in Econocom.