Beter beleggen met de kwantformule van Robeco

Al in 1934 drukte Benjamin Graham, de leermeester van Warren Buffett, in zijn boek Security Analysis beleggers op het hart de financiële positie van bedrijven zorgvuldig te bestuderen. Enkel de aandelen die onder hun intrinsieke waarde noteren, beschikken door hun onderwaardering over een veiligheidsmarge en zijn dus geschikt als investering.

Omdat het berekenen van de intrinsieke waarde een tijdrovend proces is, presenteerde Graham in 1962 in zijn tweede boek The Intelligent Investor een algoritme waarmee beleggers eenvoudig kunnen achterhalen of investeren in een bepaald fonds de moeite loont. De wiskundige notatie luidt: k/w < 2x winstgroei + 8,5. De vuistregel stelt dus dat de koers-winstverhouding lager moet zijn dan de som van twee keer de winstgroei en de factor 8,5.

Simpele formule

Net als Graham, ontwikkelde ook Joel Greenblatt in 2005 een algoritme om ondergewaardeerde aandelen te selecteren. Omdat aandelen van goede bedrijven echter zelden onder hun intrinsieke waarde noteren, introduceerde hij in The Little Book that Beats the Market een bijkomende eis ten aanzien van de kwaliteit van de onderneming. In het kleine boekje toont Greenblatt zijn lezers hoe zij met een vrij simpele formule fraaie rendementen kunnen behalen. Zijn Magic Formula steunt op twee eenvoudige regels: zoek naar bedrijven met een hoog rendement op geïnvesteerd kapitaal (wijst op verborgen kwaliteit) en een hoog winstrendement (duidt op onderwaardering), en kies de 30 aandelen die op beide selectiecriteria het beste scoren. Beschikt u niet over de kerncijfers om het rendement op geïnvesteerd kapitaal en het winstrendement van aandelen te berekenen, kijk dan naar het rendement op eigen vermogen en de koers-winstverhouding.

Kwantformule Robeco

De kwantformule van Robeco belooft eenzelfde eenvoud. Niet onderwaardering is echter het startpunt, maar de volatiliteit van de beurskoers.

Het verschijnsel dat laagvolatiele aandelen een hoog rendement bieden, ook wel het volatiliteitseffect genoemd, werd eind jaren ’60 uitvoerig gedocumenteerd door Bob Haugen. De financiële wereld negeerde het tot aan de kredietcrisis van 2007 echter volkomen.

Robeco herontdekte het volatiliteitseffect in 2005 en claimde een jaar later het thema lage volatiliteit met zijn Conservative Equities Fund. Tot voor kort wilde men er weinig over kwijt. Behalve dat 1) aandelen met een hoog dividend interessant zijn omdat ze doorgaans én een lager risico én een hoger rendement bieden, 2) men rekening houdt met de terugkoop van aandelen omdat sommige bedrijven daaraan de voorkeur geven en 3) de kans klein is dat het dividend wordt verlaagd als het aandeel blijk geeft van momentum, het winstmomentum positief is en er sprake is van een sterk creditmomentum.

Eind 2016 publiceerden Robeco-fondsmanagers Jan de Koning en Pim van Vliet een Engelstalig boek over laagrisico-aandelen, High Returns from Low Risk, waarin ze een simpele formule introduceerden. Hiermee presenteerden zij aan een breed publiek de variabelen van hun kwantformule: lage volatiliteit, aandeelhoudersrendement en prijsmomentum.

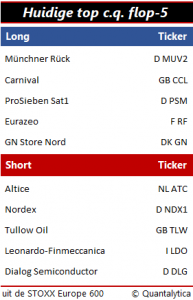

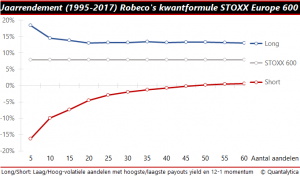

Beleggers die deze kwantformule zelf willen toepassen, gaan als volgt te werk. Ze selecteren uit een universum van bijvoorbeeld 600 aandelen de 300 fondsen met de laagste standaarddeviatie over drie jaar. Vervolgens worden de aandelen om te beginnen gerangschikt op de som van het dividendrendement en de inkoop van eigen aandelen. Daarna wordt de koers van vorig jaar gedeeld door de koers van vorige maand. Uit de overblijvende rangschikkingen kiest men de 60 aandelen die op beide criteria het beste scoren.

We pasten deze formule toe op de aandelen uit de Europese Stoxx600 en het resultaat mag er zijn (zie grafiek). Maar u kunt natuurlijk ook terugvallen op het origineel: het Robeco QI European Conservative Equities Fund.