De Duitse economie floreert, maar de Duitse beurs presteert slecht. Toch zijn er beleggingen die in het huidige gunstige economische klimaat naar verwachting wel goede koersprestaties zullen neerzetten.

De Organisatie voor Economische Samenwerking (OECD) toonde zich in zijn periodieke Survey tevreden over de Duitse economie. Toch straalde die groeiende economie ogenschijnlijk niet af op de koersen. In dit artikel ga ik in op de economische gang van zaken en op de invloeden die het beursklimaat vormgeven. Daarna ga ik op zoek naar goede beleggingsmogelijkheden.

Duitse economie

Duitsland kende in 2017 een economische groei (bruto binnenlands product) van 2,5%. Deze werd gevoed door de consumenten (+2,5%), de investeringen (+3,9%) en door exporten (+5,3%). Naar verwachting blijft de groei met ruim 2% relatief hoog. Vooral de exportgroei springt eruit. De export bestaat voor een belangrijk deel uit geavanceerde kapitaalgoederen zoals machines, elektrotechniek, precisie-instrumenten en transportvoertuigen. Er is door de groei van de opkomende landen veel vraag naar dergelijke hoogwaardige producten uit Duitsland.

Veel grote Duitse bedrijven zijn onderdeel geworden van internationale productie- en handelsnetwerken. Zo maken Duitse automakers in de Verenigde Staten auto’s voor de Chinese markt. Ook worden veel onderdelen geïmporteerd die worden verwerkt in de te exporteren goederen. Zo is Nederland een belangrijke leverancier van de Duitse machine- en auto-industrie. Sinds 2000 is de rol van de binnenlands gecreëerde toegevoegde waarde door de buitenlandse eindvraag naar producten flink toegenomen, van 24% in 2000 naar 31% in 2014 (zie OECD Economic Surveys, Germany, Overview, juni 2018, blz. 15/6). Die toegevoegde waarde staat voor de waarde van de export van producten vergeleken met de waarde aan het begin van het productieproces van die producten. De internationale verwevenheid van de Duitse economie is dus in de laatste decennia gestegen.

De Duitse realiteit kent echter ook minder sterke kanten. De grote bedrijven zijn geneigd meer in het buitenland te investeren omdat daar de afzetkansen liggen. Volgens de OECD kent het midden- en kleinbedrijf, nog altijd de stevige basis onder de welvaart, een steeds kleinere kopgroep van innoverende bedrijven en volgers waardoor de verspreiding van nieuwe technologieën naar de rest van de economie achterblijft. Als mogelijke oorzaak wordt de vergrijzing van de eigenaars gezien. De meeste nieuwe werkgelegenheid wordt geschapen in sectoren met een lagere arbeidsproductiviteit zoals de dienstensector. Er is door de groei van de werkgelegenheid bovendien een tekort aan vakbekwame nieuwe werknemers ontstaan. Voorts investeert de Duitse overheid weinig in de fysieke infrastructuur. Dat geldt volgens mij ook voor de digitale infrastructuur, het onderwijs en de gezondheidszorg. De internationale handelsspanningen hebben door de grotere afhankelijkheid van de export sinds kort helaas een negatief (vooral nog psychologisch) effect op de economische groei.

Duitse beurs

Met 2,5% in 2017 en een nog verwachte 2% voor 2018 (OECD) is er stevige economische groei en florerende export. Dan zou verwacht mogen worden dat de bedrijfseconomische prestaties ook goed zijn en dat de beurskoersen van die bedrijven een flinke plus laten zien. Maar niets is minder waar; ze staan juist ruim in de min.

Voor die min zijn enkele verklaringen. De eerste is de genoemde grote verwevenheid van het Duitse bedrijfsleven met de mondiale economie. De tweede is de samenstelling van de hoofdindex, de DAX, waarin de grote exporterende bedrijven domineren. Beide factoren ondervinden momenteel een negatieve invloed van het America First-beleid van de Amerikaanse president Donald Trump. Hij heeft zijn pijlen vooral gericht op landen met een groot handelsoverschot met de VS en dat zijn China en Duitsland. Zijn beleid dreigt dus de grote Duitse bedrijven in hun resultaten te treffen. Daarmee staan hun beurskoersen ook onder druk. De samenstelling van de DAX-index is zodanig dat er geen bedrijven zijn die voldoende tegenwicht kunnen bieden tegen de koersdruk bij de Duitse exporterende bedrijven. Duitsland kent geen grote oliebedrijven die nu zouden kunnen profiteren van de hogere olieprijs. Wel bevat de index veel chemiebedrijven die olie juist als basismateriaal gebruiken.

Door de handelsconflicten met hogere tarieven bij staal en auto’s dreigen de Duitse bedrijven nu de dupe te worden. Voor Daimler was er al reden voor een winstwaarschuwing, net als bij BMW, Volkswagen, Siemens en ThyssenKrupp. De laatste heeft op dit moment ook managementproblemen. Het land kent tevens enkele banken die slecht geleid worden. Hun beurskoersdaling drukt eveneens de DAX-index. De onzekerheid die de start van de handelstarieven met zich meebrengt, maakt de Duitse beurs door haar hoofdindexsamenstelling minder aantrekkelijk dan beurzen elders. De onzekerheid over de prestaties van Duitse bedrijven maakt beleggers terughoudend.

Dat maakt de poging om bedrijven te vinden die ik als kooptip kan presenteren des te uitdagender. Gelukkig zijn er ook Duitse beurzen met kleinere bedrijven.

Koopaanbevelingen

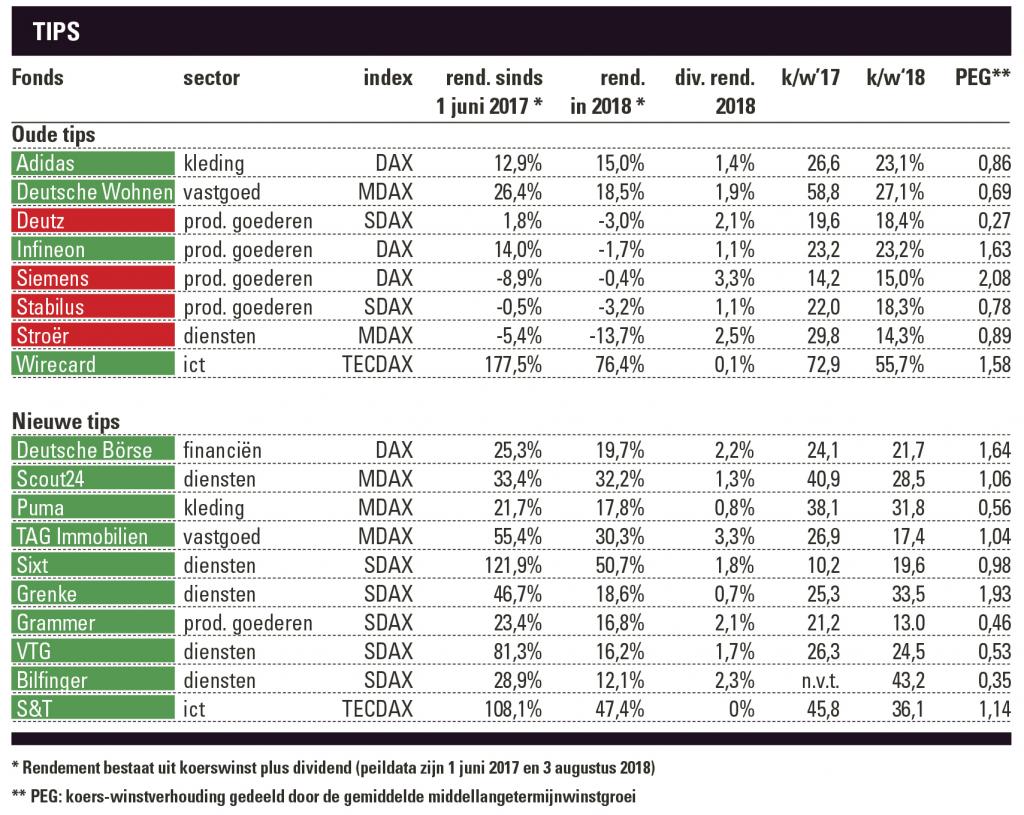

Sinds 1 juni 2017, de datum van de slotkoersen van het vorige artikel over Duitsland, steeg de DAX-index tot en met 3 augustus 2018 met 0,1%. De indices met kleinere bedrijven, MDAX, SDAX en TECDAX (technologische bedrijven) presteerden beter, met respectievelijk +6,5%, +9,2% en +28,1%. Zij kennen andere sectorsamenstellingen en zijn minder gevoelig voor het gewijzigde exportklimaat. Onze kooptips in juni 2017 waren Adidas (sportmode), Deutsche Wohnen (vastgoed), Deutz (diesel- en gasmotoren), Infineon (chips), Siemens (zware industrie), Stabilus (schokdempers, veren en deurdrangers), Stroër (communicatie) en Wirecard (ICT). De prestaties van de tips (koers plus dividend) waren overwegend positief (bij de koersen van 3 augustus 2018), zoals blijkt uit de tabel. Wirecard spande de kroon met een rendement van 178%. Maar er waren ook drie dalers. Indien alle tips even zwaar zouden wegen is het gemiddelde rendement van de tips uitgekomen op +27,2%. De DAX-index steeg in die periode niet en de AEX-index met 13,0%. Zonder Wirecard was het gemiddelde 5,8%.

Voor de nieuwe tips volgen we dezelfde werkwijze als eerder. Ik kijk naar de PEG, het quotiënt van de waardering (koers-winstverhouding k/w) en de gemiddelde winst per aandeel over de middellange termijn genomen (2015-2020). Als de noemer van de breuk hoog is, dus als de winst in de loop van vijf jaar gemiddeld flink stijgt, is de uitkomst van de breuk relatief laag. Bij een lage PEG is de waardering dus relatief laag vergeleken met de (deels verwachte) winstgroei. Dan is er koerspotentieel. Ik hanteer als selectiecriterium een PEG-plafond van 2,0. Bij de selectie is ook opportunistisch gekeken naar momentum: welke aandelen hebben het sinds 1 juni 2017 en in 2018 qua rendement goed gedaan? De bedrijven die daaruit naar voren kwamen, zijn vervolgens geselecteerd op de eerder genoemde PEG.

Vanwege een te hoge PEG vielen voor deze tiplijst onder meer de nutsbedrijven RWE en Eon af, net als Linde (industriële gassen), SAP (software), Fresenius (gezondheidszorg), MTU Aero Engines (turbines), Hypoport (financieel platform) en Sartorius (precisie-instrumenten). Ook de oude tip Siemens voldoet niet meer aan het PEG-criterium. De koersprestaties van Deutz, Stabilus en Stroër vielen tegen, net als overigens die van Siemens. Om die reden neem ik ook van deze bedrijven afscheid. Adidas, Deutsche Wohnen, Infineon en Wirecard blijven tips. Puma is recent al als tip in Beleggers Belangen opgenomen.

Nieuw zijn Deutsche Börse, Scout24, Tag Immobilien, Sixt, Grenke, Grammer, VTG AG, Bilfinger en (het weliswaar Oostenrijkse) S&T. De Deutsche Börse is het Duitse Euronext, met diensten op de Duitse beurs en aan beurzen in enkele andere landen. Scout24 is een platformbedrijf dat zich op Europese schaal specialiseert in de vastgoed- en de automotive sector. Tag Immobilien heeft veel vastgoed in Noordoost Duitsland. Sixt is een op Europese schaal werkend verhuur- en leasebedrijf van personenauto’s en trucks. Ook Grenke is een leasebedrijf. Het bedrijf levert personal computers, notebooks en andere aan ICT gerelateerde producten aan het midden- en kleinbedrijf. Grammar is een productiebedrijf met vestigingen in Europa, Zuid-Amerika en Azië. Het bedrijf maakt stoelen en zittingen voor onder meer trekkers, vorkheftrucks, auto’s en bussen. VTG AG verhuurt spoorwegwagons, en is actief in de logistiek op rails- en tankcontainergebied. Bilfinger is dienstverlener in de industriële, energie- en bouwsector. Daarbij gaat het om onderhoud, reparatie en modernisering. S&T, ten slotte, biedt diensten op het terrein van ICT outsourcing, consulting, cloud computing en veiligheid.

Conclusie

Met de groene bedrijven in de lijst op deze pagina hebben we een diverse lijst met daarin bedrijven die opereren in sectoren die in de huidige groeieconomie kunnen blijven floreren: ICT-bedrijven als Infineon, Grenke, Wirecard en S&T. Daarnaast hebben we een paar platform- en lease en verhuurbedrijven die in de logistiek, automotive en het vastgoed werkzaam zijn, en nog wat einzelgängers. <

De euro als weekmaker

Duitsers (en Nederlanders) hebben de neiging Zuid-Europeanen (inclusief Fransen) te verwijten dat zij onvoldoende hervormingen doorvoeren om hun economieën te versterken. Voor de invoering van de euro konden de Zuid-Europese landen hun economie concurrerend houden door hun munt te verzwakken. Maar ook voor Duitsers (en Nederlanders) kent de euro een keerzijde. Hun munten waren vroeger sterk vergeleken met de huidige euro. Dat stimuleerde toen meer dan nu tot invoering van maatregelen om concurrerend te blijven. De ‘zwakke’ euro zorgt tegenwoordig voor een florerende exportindustrie en maakt dat vooral in Duitsland veel problemen verborgen blijven. Het land kent door de export een relatief hoge economische groei, maar krijgt in de toekomst veel hogere pensioenlasten te financieren en doet daarbij macro-economisch te weinig aan de productiviteit en innovatie om de economie van de toekomst te stimuleren. Juist dat zou het mogelijk kunnen maken om de hogere lasten van die toekomst makkelijker te dragen. Er wordt gespaard in plaats van geïnvesteerd. Ook een goede integratie van migranten kan de arbeidskracht en daarmee de toekomstige economische groei bevorderen.