Cash is back: focus op veilig dividend

Toch is de tijd nog niet gekomen om helemaal uit aandelen te stappen. Ook in de late fase van de economische cyclus kan men nog goede zaken doen.

Cashbeleggingen

Tien jaar lang hadden beleggers met een uitgesproken afkeer van risico weinig te kiezen. In het kader van de kredietcrisis verlaagden de westerse centrale banken het nominale tarief van de basisrente. Hierdoor zakte het reële rendement van de korte rente tot onder de nul. Tot begin deze maand was de nominale rente aangepast voor inflatie negatief voor cashbeleggingen. Maar omdat de Federal Reserve de rente sinds 2015 stapje voor stapje aan het verhogen is, is cash sinds deze maand back.

Ook het reële rendement van goudgerande obligaties dook in de voorbije jaren meerdere keren tot onder de nul. Het bedroeg in het beste geval anderhalf procent. Centrale bankiers kochten om de kredietcrisis het hoofd te bieden vastrentende waarden op. Hierdoor daalde de rente op langlopende obligaties en veranderden vastrentende waarden van risicovrije rente in rentevrij risico.

Boost

Het gevolg van de extreem lage rente was dat risicoschuwe beleggers in hun zoektocht naar rendement naar aandelen uitweken. Die instroom gaf een boost aan de langste bullmarkt in de moderne geschiedenis van de S&P500. Maar op dit moment worden Amerikaanse beleggers nerveus door het verdwijnen van Tina; de kreet ‘There is no alternative‘ was de afgelopen jaren ook in Europa een verklaring waarom spaarders in aandelen zijn gaan beleggen. De bull-run van Wall Street versterkte niet alleen dit effect, het stuwde ook de beurskoersen op de Europese effectenmarkten, zij het met meer horten en stoten.

Zaken doen

Nu spaarders meer keuze hebben in hun zoektocht naar rendement, vragen sommige beleggers zich af of ze de volatiliteit van de aandelenmarkten nog voor lief moeten nemen. De twijfel groeit of na negen jaar van stijgende beurskoersen de bullmarkt niet over zijn piek heen is. Toch kan men op de beurs ook in de late fase van de economische cyclus nog goede zaken doen.

Wanneer de economie uit het dal kruipt, doen de aandelen van middelgrootte en kleine bedrijven het goed. Dit zijn in de regel aandelen die de kenmerken van groeiaandelen in zich dragen. Maar deze maand werd ook pijnlijk duidelijk dat zij in een correctie harder dalen. Hoewel de periode van economische voorspoed nog niet ten einde is, groeit met de dag de kans dat in Amerika de eerstvolgende recessie zich aandient. Dat zou niet vandaag of morgen moeten zijn, maar de wereld brengt altijd verrassingen. En een recessie in de Verenigde Staten leidt onvermijdelijk ook bij ons tot een groeivertraging. Met aandelen van kwaliteitsbedrijven wapent u zich tegen koersdalingen, Het is dus zaak om met value als indicator de markt af te schuimen naar goedkope aandelen. Dit is in essentie de kern van de Magic Formula. U weet wel, de magische aandelenformule van Joel Greenblatt.

De Magic Formula is een simpele methode om te screenen op goedkope kwaliteitsaandelen. Het is een gelijk gewogen ranking van het winstrendement en het rendement op geïnvesteerd vermogen. Maar het nadeel van de magische formule is dat het geen dividendaandelen oppikt. Of beter gezegd, dat het in de regel aandelen selecteert met een laag dividendrendement. Dit euvel kan men vrij gemakkelijk verhelpen door te screenen op de brutowinstmarge in plaats van het rendement op geïnvesteerd vermogen.

Ratio’s voor dummies

De Engelse term voor het winstrendement is earnings yield. Het winstrendement is in feite niets anders dan de omgekeerde koers-winstverhouding, maar dan uitgedrukt als percentage. Maar in plaats van te rekenen met de koers en de winst per aandeel, deelt u het bedrijfsresultaat door de ondernemingswaarde.

De Engelstalige benaming voor het rendement op geïnvesteerd vermogen is return on invested capital, veelal afgekort tot ROIC. Het rendement op geïnvesteerd vermogen is een variant op het rendement op eigen vermogen. Maar in plaats van winst per aandeel te delen door de boekwaarde, neemt u de ratio van het bedrijfsresultaat gedeeld door de som van het netto-werkkapitaal en de netto-activa.

In het Engels spreekt men van de gross profit ratio, en voor het kengetal van brutoresultaat en totaalvermogen bestaat voor zover bekend geen algemene benaming. Normaal gesproken wordt de brutowinstmarge (in het Engels: gross profit margin) gedefinieerd als het kengetal van het brutoresultaat en de netto-omzet. Maar volgens Robert Novy-Marx is de ratio van het brutoresultaat en het totaalvermogen een betere voorspeller van de winstgevendheid, lees: van kwaliteit, dan de originele variant.

Proef op de som

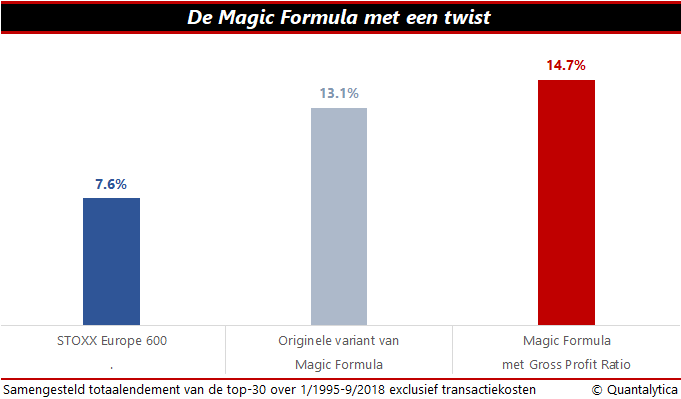

Tot zover de theorie, nu naar de praktijk. In de periode 1/1995-9/2018 waren de magische aandelen van Joel Greenblatt goed voor een samengesteld jaarrendement van 13,1%. In die periode van grofweg 24 jaar liet de STOXX Europe 600 een gemiddelde stijging van 7,6% optekenen. En de variant met de verbeterde brutowinstmarge van Robert Novy-Marx? Die perste er tussen 1995 en september 2018 een jaarrendement van 14,7% uit. Dat is 150 basispunten meer dan de originele variant.

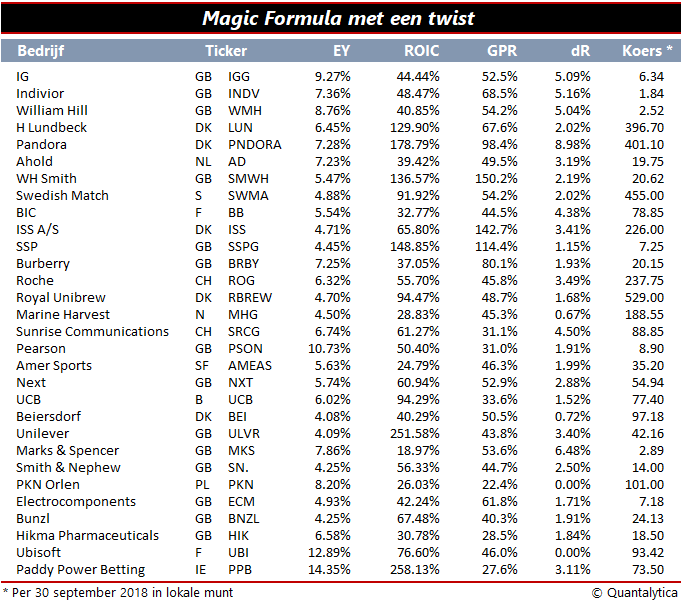

Het extra rendement wordt mede ingegeven door het structureel hogere dividendrendement. Bent u overtuigd? Hieronder de lijst met de magische aandelen die gebaseerd is op de variant met de verbeterde brutowinstmarge.