Verhip, saai is echt fraai

Op Wall Street harkten de bedrijven die verbruiksgoederen produceren tussen 1968 en 2009 een winst van 13,6 % binnen, op jaarbasis wel te verstaan. Dat is 120 basispunten meer dan het sectorrendement van financiële waarden. De sector had op de koop toe, op nutsbedrijven na, de laagste volatiliteit. De goede prestatie van consumptiegoederen is voor sommige beleggers misschien wel een verrassing. Het zijn wel bedrijven die goederen produceren die wij elke dag gebruiken, ongeacht hoe goed of slecht het gaat met de economie.

Shareholder yield

In zijn boek What Works on Wall Street doet James O’Shaughnessy misschien wel de gemakkelijkste kwantstrategie uit de doeken. Voor wie de bestseller niet kent: in het boek passeren diverse selectietechnieken en een aantal simpele en minder complexe beleggingsstrategieën de revue. Shareholder yield, oftewel in goed Nederlands het aandeelhoudersrendement, is daar een van. Wat belangrijker is: tussen 1968 en 2009 realiseerde zijn aanpak ondanks een lager risicoprofiel een samengesteld rendement van 17,7 %.

Maar laat u zich zeker niet afschrikken door de Engelse termen. Shareholder yield is de som van het dividendrendement en ‘buyback yield’. Het dividendrendement geeft aan welk rendement het op aandelen uitgekeerde dividend opbrengt. Hiervoor deelt u het totaaldividend over twaalf maanden door de huidige koers van het aandeel. Vervolgens vermenigvuldigt u het quotiënt met 100, om tot een percentage te komen.

Buyback yield

De term buyback yield staat voor het percentage aan ingekochte aandelen. De inkoop van eigen aandelen wint al een aantal jaren aan populariteit. Het is niet alleen omwille van de lage rente maar bedrijven die op regelmatige basis dividend betalen, creëren daarmee een bepaald verwachtingspatroon in de markt. Veel beleggers veronderstellen dat het dividend een verworven recht is. Bij hen leeft de opvatting dat dividendaandelen tot in lengte van dagen dividend zullen blijven betalen.

Maar voor bedrijven zijn zogeheten ‘share buybacks’ de facto interessanter. Dankzij de inkoop van eigen aandelen daalt het aantal uitstaande aandelen. Hierdoor moet in de toekomst de nettowinst over minder aandelen worden verdeeld. Per saldo verkleint hierdoor de noodzaak voor bedrijven om bij onverhoopte economische tegenvallers concessies te doen op het dividendbeleid. En voor de eindbelegger zijn share-buybacks vanuit belastingtechnisch oogpunt eveneens interessanter. De inkoop van eigen aandelen is vrij van bronbelasting, roerende voorheffing, oftewel kortweg dividendbelasting. Het terugvragen van de ingehouden dividendbelasting in het buitenland is vaak een moeizaam en tijdrovend proces.

Share buybacks

An sich is er aan de berekening van het percentage aan ingekochte aandelen niets bijzonders. Een bedrijf dat 80.000 aandelen heeft uitstaan en een jaar geleden 100.000, heeft een buyback-yield van 20%. Dat is (100.000 – 80.000) / 100.000 x 100. Omgekeerd als het aantal uitstaande aandelen groeit van 80.000 naar 100.000, dan zijn er niet alleen 25% meer aandelen in omloop, er is op de koop toe sprake van een negatieve buyback-yield à rata van -25%. Het minteken illustreert dat het aantal uitstaande aandelen zich negatief ontwikkelde.

In tegenstelling tot andere marktpartijen houdt James O’Shaughnessy bij de berekening van het aandeelhoudersrendement wel rekening met negatieve buyback-yields. De meeste analisten zetten de buyback-yield op nul als het bedrijf in de tussenliggende periode nieuwe aandelen heeft uitgegeven. Anderen betrekken de impact op het vreemd vermogen erbij. Bedrijven die nieuwe schulden aangaan om eigen aandelen te kunnen inkopen, zijn verkeerd bezig. Maar James O’Shaughnessy houdt het op de som van het dividendrendement en buyback-yield, voor de berekening van de shareholder yield. Mits het bedrijf dividend uitkeert! Je hebt ook bedrijven die aandelen inkopen zonder dat zij ook maar enig dividend betalen.

Saai beleggen loont

Omdat het bijna tien jaar geleden is dat de vierde editie van What Works on Wall Street op de markt kwam, werpen we een blik op hoe het zijn favoriete beleggingsstrategie verging. Hoe deden de aandelen uit de Consumer Staples met het hoogste aandeelhoudersrendement het? We doen wel een kleine concessie. James O’Shaughnessy spiegelt het rendement van selectietechnieken en beleggingsstrategieën af aan zijn All Stocks Universe. Dat zijn grosso modo alle aandelen uit de Wilshire 5000. Onze database bestaat evenwel louter uit de indexleden van de S&P 1500. Wat op zijn beurt min of meer overeenkomt met zijn definitie van large-caps, met de aandelen met een marktkapitalisatie van $1 mrd of meer.

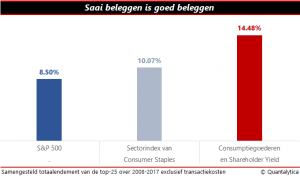

Als we naar het rendement van de afgelopen tien jaar kijken, zien we dat de beste aandelen uit Consumer Staples door de bank genomen een samengesteld totaalrendement van 14,5% opleveren. Dat is pak ‘m beet 600 basispunten beter dan het jaargemiddelde van de S&P 500. En ook 440 basispunten beter dan de sectorindex van bedrijven die consumptiegoederen produceren.

Voor de goede orde, de getoonde rendementen zijn gebaseerd op historische simulaties conform de indexsamenstelling van de S&P 1500. Hierbij werd uitgegaan van een jaarlijkse herbelegging in de 25 fondsen die bij de jaarwisseling het hoogste aandeelhoudersrendement realiseerden. Het empirisch onderzoek houdt net als in het boek What Works on Wall Street geen rekening met fricties, zoals transactiekosten, dividendbelastingen, et cetera. En tot slot, maar daarom niet minder belangrijk: er bestaat een wezenlijk verschil tussen een hip aandeel en een goed aandeel. Een hip aandeel is nu onder beleggers populair. Een goed aandeel is vaak saai, maar het is er een die het in de toekomst beter zal doen dan zijn sectorgenoten.

Een korte vooruitblik

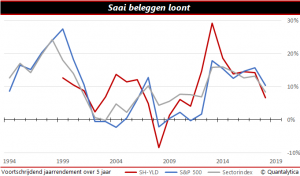

Een blik op het voortschrijdend jaarrendement over vijf jaar onthult echter dat het (sector)rendement van Consumer Staples een cyclisch karakter heeft. De golfbeweging laat zien dat het rendement in de komende jaren lager zal uitvallen. An sich is dat geen schokkende voorspelling. De stier op Wall Street wordt stilaan oud. De huidige bull-run begon in maart 2009 en duurt immers al meer dan negen jaar.