Let op | Hoog dividend is niet alles

Veel beleggers lezen aan de hoogte van het dividendrendement af of een aandeel goedkoop of juist duur is. Een hoog dividendrendement moet u echter eerder zien als een waarschuwing dan een koopsignaal. Dat geldt voornamelijk voor aandelen waarvan het rendement twee keer zo hoog is als het marktgemiddelde. Het dividendrendement kan namelijk om twee redenen stijgen.

Lees ook over beleggen voor hoogdividend

Het is natuurlijk mooi als de onderneming jaar in jaar uit meer dividend betaalt, maar het kan ook zijn dat de beurskoers duidelijk lager staat dan een aantal maanden geleden. Het dividendrendement is immers het totaal van de uitgekeerde winst gedeeld door de huidige koers van het aandeel, uitgedrukt als percentage.

Relatief veilig

Het nahollen van aandelen met een hoog dividendrendement, kan gevaarlijk zijn. Op zich is het beleggen in bedrijven die een mooi dividend betalen relatief veilig. Naar alle waarschijnlijkheid zullen de aandelen niet jaar in jaar uit stijgen, maar als het bedrijf elk jaar een deel van haar winst als dividend uitkeert, zit u op termijn goed. De meeste beleggers kopen aandelen omdat ze denken dat zij hun aandelen in de toekomst voor een hoger bedrag kunnen verkopen. De geschiedenis leert evenwel dat het grootste gedeelte van het rendement niet van koerswinst komt, maar van de opbrengst van de dividenden.

Achtste wereldwonder

Als u het dividend regelmatig herbelegt, bouwt u sneller vermogen op. Het effect van de samengestelde rente is de facto een convexe functie en werd door Albert Einstein verheven tot het achtste wereldwonder; het herbeleggen van het dividend zorgt ervoor dat uw aandelenpositie almaar groter wordt. Bijgevolg ontvangt u elk jaar meer dividend, waarmee u door de jaren heen almaar meer aandelen kunt bijkopen. En mocht u besluiten om het dividend niet (meer) te herbeleggen, dan mag u ervan uitgaan dat u na verloop van tijd meer dividend zult opstrijken. De meeste bedrijven streven ernaar om elk jaar meer winst maken en in het kielzog daarvan volgen de dividenden. Hierdoor stijgt het dividendrendement op de aankoopkoers, de zogenoemde dividendrente. En met het stijgen der dividenden, zal op den duur ook de beurskoers mee omhoog gaan. Al was het maar om de negatieve effecten van de geldontwaarding te compenseren.

Franse slag

Soms zijn bullmarkten gewoon een poging om de geldontwaarding bij te benen. De Franse beurs verdrievoudigde ruimschoots tussen juli 1945 en oktober 1948, maar gecorrigeerd voor inflatie leden beleggers negen procent verlies. Overdreven? Burton Malkiel illustreert in zijn klassieker A Random Walk Down Wall Street dat in Amerika gedurende de periode 1968-1979 de gemiddelde inflatie 6,5% bedroeg, terwijl het rendement van aandelen amper op 3,1% uitkwam. Een beetje inflatie stimuleert de economie. Hoewel inflatie de koopkracht aantast, zet ze consumenten aan tot kopen. In een deflatoire omgeving wordt u echter als consument beloond als u uw aankopen uitstelt. De reden is simpel. Omdat producten en goederen almaar goedkoper worden, is uitstel geen afstel, maar loont het om zo lang mogelijk te wachten.

Primaire levensbehoefte

De aandelen met de hoogste dividenden zijn vaak bedrijvig in sectoren waarin de primaire levensbehoefte voorop staat. Consumptiegoederen (in het Engels: Consumer Staples), nutsbedrijven (Utilities), telefoon en communicatiebedrijven (Communications) en huisvesting (Real Estate) zijn de sectoren die de hoogste dividendrendementen bieden. Financiële waarden hoorden vroeger in dat rijtje ook thuis, maar dat was voordat de kredietcrisis in 2008 in alle hevigheid losbarstte.

Naakte cijfers

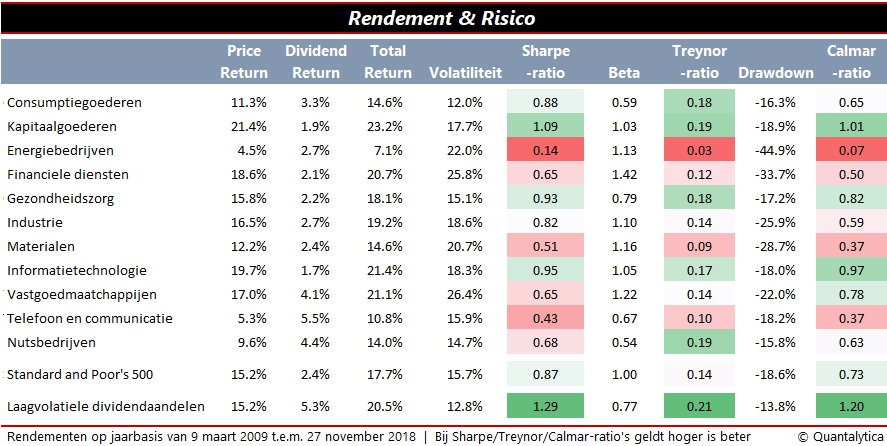

Wie over de sectorgrenzen heen kijkt, komt snel tot de conclusie dat laagvolatiele aandelen met hoge dividenden een bijzonder interessante beleggingscategorie vormen. Niet alleen wat betreft het rendement, maar vooral omwille van het risicoprofiel. Als u naar de naakte cijfers van het idiosyncratisch risico (lees: koersschommelingen), het marktrisico en de maximum draw-down (kapitaalverlies) kijkt, dan ziet u dat de risicoparameters van laagvolatiele dividendaandelen aanzienlijk (18 tot 26%) beter ogen dan het gemiddelde van de markt. Zonder dat dit maar enigszins ten koste gaat van het rendement. Meer nog, het jaarrendement is significant (zo’n 16%) hoger dan het samengestelde rendement van de markt. Dit vertaalt zich per saldo in fors (48 tot 63%) betere performance-ratio’s.

Nog meer rendement

Als u nog meer rendement uit uw aandelen wilt puren, moet u uw oog laten vallen op share-buybacks. Bedrijven die eigen aandelen opkopen, doen het nog beter op de beurs, althans qua totaalrendement. Na correctie blijft daar weinig van over, wanneer men het onderliggende risico in ogenschouw neemt. Er bestaat wel een aantal kunstgrepen waarmee u het beleggingsproces stabieler kunt laten verlopen. Vaak is de dividendstrategie geschoeid op de combinatie van de inkoop van eigen aandelen, het dividendrendement en lage volatiliteit. Meer daarover in een volgende bijdrage.

Goed opletten

Wie echter een uitgesproken voorkeur heeft voor individuele aandelen, moet goed opletten. Zo moeten de bedrijven in staat zijn om de omzet te laten groeien, liefst in alle marktomstandigheden. Als er tekenen zijn dat de omzet de goede kant opgaat, concentreer u dan op de zogenoemde pay-out-ratio’s. Oftewel in goed Nederlands: het uitkeringspercentage. Dit percentage laat zien hoeveel winst er als dividend wordt uitgekeerd. Het vertelt beleggers of het bedrijf gemakkelijk zijn dividend kan betalen. Als het percentage duurzaam is, dan is er volop ruimte voor groei, zelfs als de winst krimpt of stagneert. En tot slot, bedrijven moeten ook in de toekomst hun dividend kunnen verhogen. De enige manier waarop zij dat kunnen doen, is door meer winst te maken. Laat bedrijven met lage winstgroei links liggen, al voldoen zij aan de eerste twee voorwaarden.