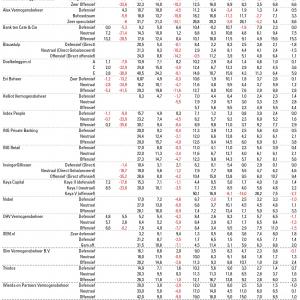

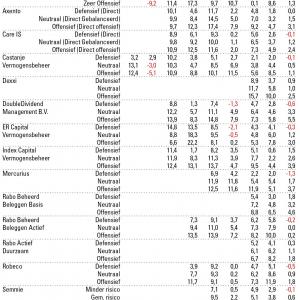

Na het overzicht van de kosten van vermogensbeheerders van vorige week, zetten we dit keer de rendementen van een groot aantal beheerders voor u op een rij, aan de hand van drie risicoprofielen.

Risico en rendement zijn de crux van elke belegging. Om een goede vergelijking te kunnen maken tussen de rendementen van de verschillende vermogensbeheerders, moeten die twee factoren daarom goed tegen elkaar worden afgewogen. Dat leidt tot een goed overzicht van de gemaakte en van de te verwachten resultaten. Als benchmark gebruiken we de AEX Total Return. De rendementen zijn vastgesteld over een periode van 1 januari 2007 t/m 31 augustus 2018. Deelnemende beheerders hebben de gegevens aangeleverd voor zover die beschikbaar waren. Aangezien de meeste beheerders geen producten hebben die teruglopen tot 2007 zijn er dus meer gegevens van latere jaren. De resultaten geven houvast voor een duidelijke afweging van risico en rendement, in tijden van economisch hoog- en laagconjunctuur.

Deelnemers

De deelnemers zijn weergegeven in twee tabellen die opgedeeld zijn in een deel met gegevens van voor 2010 en een deel met gegevens die sinds 2010 beschikbaar zijn, weergegeven op alfabetische volgorde. Als aanvulling op de deelnemers van vorig jaar doen dit jaar ook Alex, Axento, Blauwtulp, ING en InsingerGIllissen mee. De partijen die dit jaar niet meer deelnemen zijn ASN (dit is nu Fair Capital Partners), Darion Wealth Management, Hof Hoorneman, Laaken Asset Management, LBCM en Oxby.

Werkwijze

De tabellen zijn samengesteld uit informatie die is verkregen door de deelnemers te vragen om de nettorendementen over de periode van 1 januari 2007 tot en met 31 augustus 2018. Vermogensbeheerders geven vaak de keuze uit meerdere risicoprofielen. Om een duidelijke vergelijking te kunnen maken betrekken we in dit onderzoek alleen het defensieve, neutrale en het offensieve profiel (of het daarmee vergelijkbare profiel onder een andere noemer). De mate van risico in de profielen heeft direct invloed op het rendement. In onderzoeken van voorgaande jaren hebben we vastgesteld dat offensieve profielen gemiddeld het hoogste rendement bieden. Niet alle investeerders zijn echter bereid om de risico’s te ondergaan die met een offensief profiel samengaan. Om soelaas te bieden aan de risico-aversie van investeerders bestaat daarom het defensieve profiel vooral uit obligaties en spaargelden en vaak slechts voor een klein deel uit aandelen. Een neutraal profiel ligt hier tussenin en heeft zowel meer als minder risicovolle onderdelen, meestal fiftyfifty verdeeld. Naarmate het risicoprofiel stijgt, stijgt ook het aandelenpercentage in de portefeuille.

Gemiddelde rendementen

Om een goede vergelijking te kunnen maken tussen de rendementen is het belangrijk om zoveel mogelijk gegevens in de analyse te betrekken. Voor deze analyse zijn de gegevens vanaf 1 januari 2010 t/m 31 augustus 2018 gebruikt. Dit betreft een periode van 104 maanden. In deze analyse worden de meetkundige rendementen gebruikt. Over de periode van 2010 tot 31 augustus 2018 heeft een defensief profiel een gemiddeld meetkundig rendement van 40,0%. Dit betekent dat bij een investering van €1000 op 1 januari 2010 op 31 augustus 2018 een bedrag van €1400 beschikbaar is. Dit komt neer op een meetkundig rendement van 3,9% per jaar. Een neutraal profiel heeft een gemiddeld rendement van 59,9% wat vertaald kan worden naar 5,5% per jaar. Een offensief profiel een gemiddeld rendement van 84,3% over de periode, wat neerkomt op 7,2% per jaar.

Bij tegenwind

Uit de bovenstaande analyse zou u de conclusie kunnen trekken dat het altijd verstandiger is om voor een offensief profiel te kiezen. Dit is echter niet altijd het geval. In tijden van economische tegenwind of angst op de aandelenmarkten hebben offensieve profielen een grotere downside. Bovendien kan het bij een korte beleggingshorizon met bijvoorbeeld een pensioen op komst, meer veiligheid geven om voor een defensieve benadering te kiezen. Jaren zoals 2008 en 2011 onderstrepen dit. In deze jaren, waarin de beurzen slecht presteerden, hadden in 2008 defensieve profielen een rendement van -3,8%, neutrale profielen van -14,6% en offensieve profielen van -23,6%. In 2011 had een defensief profiel een rendement van -0,2% terwijl een neutraal en offensief profiel respectievelijk -4,1% en -7,4% opleverden. Defensieve profielen lijken dus een goede hedge te zijn tegen slechte beursjaren. De historische kans op een negatief rendement van -23,6% (bij een offensief profiel) kan dus voor een belegger die bijna met pensioen gaat een reden zijn om voor een minder risicovol profiel te kiezen dat levensloopbestendig is.

Hiertegenover staat wel een overwegend sterker resultaat voor offensieve profielen in goede beursjaren. Neutrale profielen vallen hier vrijwel precies tussenin en kunnen een goede middenweg vormen tussen rendement en risico.

Vergelijking met de AEX Total Return

Ondanks dat er minder gegevens beschikbaar zijn voor eerdere jaren, is het van toegevoegde waarde om te bekijken wat de gemiddelde rendementen zijn per profiel over de periode van januari 2007 t/m augustus 2018. Deze periode omvat twee slechte beursjaren en dat is een belangrijk gegeven voor een goed overzicht van rendementen over een langere periode. De rendementen worden vergeleken met die van de AEX Total Return, de AEX-index waarbij dividenden worden geherinvesteerd. De AEX Total Return had in de desbetreffende periode een rendement van 114%, wat betekent dat een initiële investering van €1000 nu €2.114 waard zou zijn. Defensieve profielen van vermogensbeheerders hadden over dezelfde periode een rendement van 56,8% (3,9% per jaar), neutrale profielen 68,1% (4,7% per jaar) en offensieve profielen van 86,4% (6,0% per jaar). Dit betekent dat zelfs als er sprake is van een periode met een aanzienlijke economische crisis, over de lange termijn risico prevaleert. Bovendien valt op dat zelfs offensieve profielen gemiddeld het rendement van de AEX niet kunnen overtreffen. Dit hangt samen met de kosten (gemiddeld 1 tot 1,3%) en het feit dat zelfs de meest offensieve profielen niet geheel uit aandelen bestaan.

Conclusies

Risico loont op de lange termijn. Voor vermogensbeheer geldt, dat door de kosten die erbij komen kijken en de spreiding van risico in aandelen en obligaties, het rendement van de AEX niet wordt overtroffen. Een defensief profiel kan een goede hedge zijn tegen slechte beursjaren bij een kortetermijnhorizon van de belegger en een neutraal profiel is over het algemeen een goede middenweg tussen een defensief en offensief profiel met betrekking tot risico en rendement. Een offensief profiel levert bij een langere investeringshorizon echter het meeste op.

Bij de keuze voor een vermogensbeheerder speelt echter niet alleen het rendement een rol, maar ook de service en de expertise die de beheerder ter beschikking stelt. We publiceren bovenstaande resultaten in het vertrouwen dat de gegevens die we van de vermogensbeheerders hebben ontvangen, juist zijn. Mochten de getoonde rendementen echter niet overeenstemmen met uw ervaringen of mocht u vragen dan wel suggesties hebben over het onderzoek, dan ontvangen we graag een email van u op

beleggersbelangen@onebusiness.nl.