Waarderingsratio’s combineren

Op de beurs is de waarde van absolute getallen beperkt. Informatie over de prijs van een aandeel alleen zegt niets wanneer men geen indruk heeft van de winst, de boekwaarde, et cetera. Waarderingsratio’s bieden beleggers de mogelijkheid om aandelen met elkaar te vergelijken.

Vijf waarderingsratio’s

De koers-winstverhouding (k/w) is een van de meest gebruikte waarderingsratio’s op de beurs. Om aan te geven of een aandeel relatief goedkoop of juist duur is, deelt men de beurskoers door de winst per aandeel. De uitkomst geeft vooral aan hoeveel beleggers betalen voor de (toekomstige) winst. Van bedrijven zonder winst kan men wel de k/w berekenen, maar dan gaat de stelregel ‘hoe lager de k/w, hoe beter’ niet meer op.

Wie de markt afschuimt op zoek naar interessante aandelen, kan ook de koers/boekwaarde (k/b) als maatstaf nemen. Om tot de boekwaarde te komen, deelt u het eigen vermogen door het aantal uitstaande aandelen. Is de boekwaarde hoger dan de beurskoers (k/b < 1), dan kan dat betekenen dat het aandeel momenteel laag gewaardeerd is. Als de ratio erg laag uitvalt, achterhaal dan wat die lage waardering kan verklaren.

Men kan ook de netto-omzet als uitgangspunt nemen. Hierbij deelt men de handelsverkopen door het aantal uitstaande aandelen. Tot anderhalve keer de koers-omzetverhouding (k/o < 1,5) zijn aandelen goedkoop. Sommige beleggers geven de voorkeur aan dit verhoudingsgetal boven de k/w omdat de winst om fiscale redenen gemanipuleerd kan worden.

Analoog aan de winst, de boekwaarde en de omzet kunt u ook van de cashflow een verhoudingsgetal berekenen. Bij dit kengetal deelt men de koers van een aandeel door de cashflow oftewel, in goed Nederlands: de kasstroom. De cashflow meet de hoeveelheid geld die door het bedrijf gaat en laat zien wat netto van de inkomende en uitgaande geldstroom overblijft. Hoe lager deze verhouding, hoe goedkoper het aandeel.

Tot slot, de EV/ebitda. Dit is een soort veredelde k/w. Het verschil tussen de traditionele k/w en de EV/ebitda is dat de laatste rekening houdt met de schulden van het bedrijf. EV staat voor enterprise value oftewel bedrijfswaarde, de som van de marktkapitalisatie en de netto-schuldpositie van de onderneming. Het Engelse acroniem ebitda is een aanduiding voor het brutobedrijfsresultaat oftewel de operationele winst. Hoe lager deze verhouding, hoe goedkoper het aandeel.

Kiezen

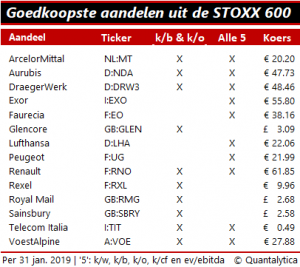

De vraag die zich nu aandient, is welke waarderingsratio het beste werkt. Om hier antwoord op te geven, nemen we de maat van de dertig ‘goedkoopste’ aandelen uit de Europese STOXX 600. De aandelen worden sinds het jaar 1995 telkens aan het begin van een nieuw kalenderjaar gewikt en gewogen.

Gaat men louter af op het samengestelde rendement, dan valt de keuze op de koers-winstverhouding. Dit kengetal harkte de voorbije twintig jaar immers het hoogste jaarrendement binnen. Wie het overrendement corrigeert voor het risico, ziet echter dat de Engelstalige lettersoep van EV/ebitda het hoogste jaarrendement bijeensprokkelde.

Met vereende kracht

Veel beleggers gebruiken niet één, maar verschillende waarderingsratio’s naast elkaar. Zo kijkt men vaak naar de koers-winstverhouding en de koers/boekwaarde. Wie louter deze twee ratio’s in ogenschouw neemt, kwantificeert de facto het rendement op eigen vermogen, wat op zijn beurt een populaire maatstaf is voor de kwaliteit van een onderneming.

Vervangt men in bovenstaande voorbeeld de koers-winstverhouding door de koers-omzetratio, dan omzeilt men het euvel van bedrijven met verlies. De combinatie k/b en k/o is op de koop toe een betere keuze in termen van rendement en risico.

Onder het motto: twee is beter dan een, vijf beter dan twee, kan men ook naar alle waarderingsratio’s kijken. Of dat zinvol is, valt te bezien. Past het waardeoordeel in het kader van een multifactorstrategie, dan voldoet de combinatie van k/b en k/o. Is er echter sprake van een expliciete voorkeur voor goedkope aandelen, dan loont de blik op alle ratio’s.