De kans op een Amerikaanse recessie wordt momenteel begroot op 32,9%. Een niveau dat voorheen in de Verenigde Staten steevast in de komende 9 tot 18 maanden een recessie aankondigde. Het is nog niet aan de orde, maar bij welk soort van aandelen is het dividend bestand tegen een recessie?

Een van de meest betrouwbare indicatoren voor een recessie is de termijnstructuur van de rente, kortweg rentecurve geheten. Een omgekeerde termijnstructuur van de rente kondigt in de Verenigde Staten 9 tot 18 maanden van te voren een periode van economische aan. Het is een betrouwbaarder signaal dan een neergang op de aandelenmarkten, die vaak op dat moment nieuwe hoogterecords laat optekenen.

De rente op de kapitaalmarkten is doorgaans hoger dan op de geldmarkt, maar niet altijd. Rente is primair een vergoeding voor het uitlenen van de hoofdsom. De tweede functie is de compensatie van de geldontwaarding gedurende de looptijd van de lening. Het heffen van rente dient echter ook een ander doel: het ontmoedigen van laattijdige betalingen. Naarmate men langer wacht met terugbetalen, wordt de schuld door het effect van de samengestelde rente almaar hoger.

Een betrouwbare indicator

De ontwikkeling van de rentetarieven is dus een betrouwbare indicator om de kans op een recessie te bepalen. Normaal gesproken liggen de percentages ver uit elkaar. Maar eind maart dook in de Verenigde Staten, net als een paar weken terug, de lange rente al een eerste keer onder de korte. Een teken dat op afzienbare termijn de economische vooruitzichten zullen verslechteren.

De lange rente beweegt vooral door toedoen van beleggers, bij de korte daarentegen draaien de centrale bankiers aan de knoppen. Echter, door het opkopen van staatsobligaties en goudgerande bedrijfsleningen kunnen centrale banken de lange rente ook omlaag duwen. Het is dus nog maar de vraag of in de Verenigde Staten de economie over zijn hoogtepunt heen is. En in Europa lopen de rentecurves minder ver vooruit op de economische ontwikkelingen en is het signaal veel minder betrouwbaar.

Kans op recessie

De kans op een nakende recessie in de Verenigde Staten wordt langzamerhand wel groot. Hoewel de economie goed draait, was in de voorbije twaalf jaar het gevaar op een periode van economische neergang nooit zo groot. Meer nog, het niveau van 32,9% was in het verleden steevast een voorteken dat in de komende 9 tot 18 maanden een recessie eraan zat te komen. Maar het is net als met het weer: het is een verwachting, geen voorspelling. Het is nog maar de vraag of het daadwerkelijk tot een recessie komt, resulteert in een economisch dipje of beperkt blijft tot een dreigende onweerswolk. Zeker nu centrale banken met hun beleid de lange rente beïnvloeden.

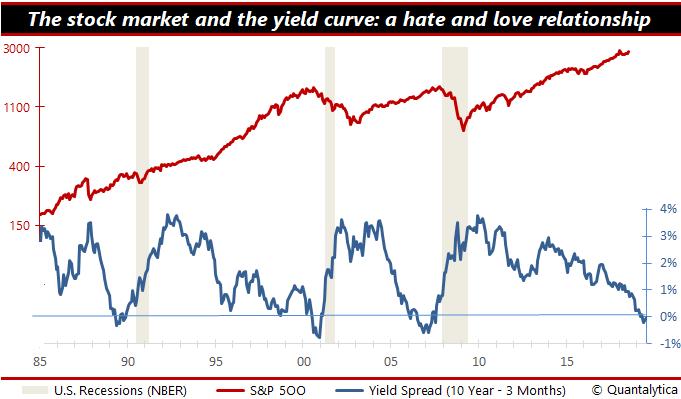

Een omgekeerde termijnstructuur bij historisch hoge beurskoersen is echter niet ongebruikelijk. Zoals onderstaande grafiek laat zien, boeken aandelenmarkten vaak in de maanden na de inversie nieuwe all-time highs. Dit komt omdat op beleggers hun obligaties tijdelijk inwisselen voor aandelen. Niet alleen is de korte rente hoger dan de tienjaarsrente, centrale banken verlagen kort daarna vaak ook de korte rente. Hierdoor worden aandelen voor op inkomen gerichte beleggers extra aantrekkelijk.

Focus op dividend

Het doel van beleggen is om rendement te maken. Bij sommige beleggers draait alles om de winst op korte termijn, anderen beleggen juist voor de lange termijn. Doorgaans laten ze hierbij hun oog vallen op aandelen met aantrekkelijke dividenden. In een economische omgeving met lage trendmatige groei en historisch lage rentevoeten is het in het geheel niet onlogisch dat beleggers op dividendaandelen focussen. Wordt het dividend herbelegd, dan zorgt het rente-op-rente-effect ervoor dat er sneller vermogen wordt opgebouwd. Het dividend kan echter ook centraal staan omwille van de passieve stroom aan inkomsten.

Als men belegt voor de lange termijn, dan is het belangrijk dat het rendement hoger is dan de inflatie. Helaas het is niet anders, maar inflatie is het knaagdier van de rente. Indien de groei van uw vermogen achterblijft bij de stijging van het prijzenpeil, verliest u aan koopkracht. Het kan dan zijn dat u met de opbrengst van uw aandelen bepaalde diensten en goederen niet meer kunt kopen.

Dividend als levenselixer

Het kopen van aandelen die dividend betalen, is bijna overal ter wereld een populaire beleggingsstrategie. Het dividend wordt wereldwijd gezien als het levenselixer van aandelen. Voor de een zit het ‘m in de hoogte van het dividend, voor de ander in de groei ervan. Het wondermiddel dat allerhande problemen oplost, is volgens de een de payout-ratio, volgens de ander de aaneengesloten reeks aan dividendverhogingen.

Maar helaas er bestaat geen geheim ingrediënt. Bedrijven kunnen te allen tijde besluiten om het dividend te korten en te schrappen. Het is echter wel zo dat hoe lager de payout-ratio is, hoe groter de kans dat het bedrijf haar dividendbeleid zal kunnen voortzetten. Er blijft dan immers meer winst in het bedrijf dan kan worden aangewend om de toekomst veilig te stellen. Daarnaast is het ook zo dat bedrijven met een progressief dividendbeleid vaak hun aaneengesloten reeks aan dividendverhogingen voortzetten. Kijk maar naar de zogeheten dividendaristocraten: het schoolvoorbeeld van bedrijven die ook in een recessie het jaarlijkse dividend blijven verhogen.

Checklist voor recessiebestendige dividendaandelen

Als u een aandelenportefeuille wilt opbouwen met het oog op de passieve stroom aan inkomsten, gebruik dan onderstaande checklist om het beleggingsrisico te reduceren:

- Het dividendrendement

In principe geldt: hoe hoger dividendrendement hoe beter. Wees echter dubbel voorzichtig met aandelen waarvan het dividendrendement twee keer zo hoog is als dat van de markt.

- Groei van het dividend

Hoe hoger hoe beter, en bij voorkeur hoger dan de groeivoet van de inflatie.

- De payout-ratio

Bedrijven waarvan het dividend hoger is dan de nettowinst kunnen hun uitkeringen niet lange tijd volhouden. Bij voorkeur keert een bedrijf minder dan de helft van zijn nettowinst uit als dividend.

- Dividendgeschiedenis

Laat aandelen die als gevolg van de financiële crisis het dividend hebben moeten verlagen, links liggen. Geef de voorkeur aan bedrijven met een aangesloten reeks van jaarlijkse dividendverhogingen.

- Schuldgraad

Hoe lager de schulden hoe beter. Een lage schuldgraad komt niet alleen de financiële stabiliteit van het bedrijf ten goede, het zorgt ook voor lage rentelasten.

- Onderwaardering:

De werkelijke waarde van een aandeel is moeilijk te berekenen. Aandelen die onder hun gemiddelde meerjarige koers-winstverhouding of dividendrendement noteren, zijn in de regel niet alleen goedkoop, maar vaak ook ondergewaardeerd.

Ten slotte, maar daarom niet minder belangrijk: diversificatie. Het risico op miskopen kunt u reduceren door te spreiden over meerdere aandelen. Koop echter niet te veel individuele aandelen. Het extra voordeel van diversificatie daalt boven de 20 eenheden nauwelijks. En zorg ervoor dat u uw vermogen over meerdere sectoren spreidt.

Haat en liefde

Onderstaande grafiek visualiseert de haat-liefdeverhouding van de beurs met de omgekeerde rentecurve. Het is niet ongebruikelijk dat de termijnstructuur negatief is en de beurs nieuwe all-time highs verkent.