Golf aan verkopen biedt kansen

Mooi instapmoment door lagere koersen

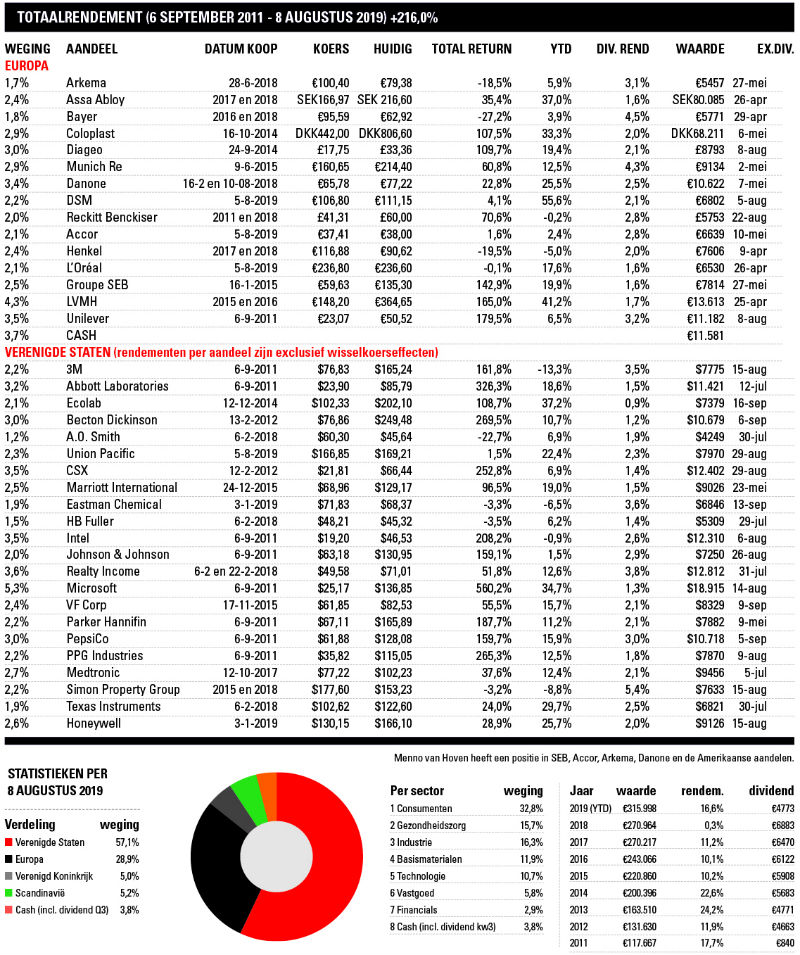

De Dividendportefeuille, die volgende maand precies acht jaar geleden werd gestart met een investering van €100.000 verdeeld over 25 aandelen (zie kader) kende tot dusverre een uitstekend jaar met een rendement van ruim 20% eind juli. Nadat op 25 juli nog een hoogste stand ooit van €329.211 werd aangetikt volgde begin augustus een snelle daling in lijn met de verkoopgolf op de wereldwijde effectenbeurzen. Met ruim 10% aan kasgeld was dat een prima moment om enkele wijzigingen door te voeren, net zoals ik dat eerder begin januari deed. Destijds werden United Technologies en DowDupont ingeruild voor sterkere sectorgenoten Honeywell en Eastman Chemical. Naast het feit dat het gewoonweg kwalitatief betere aandelen zijn, groeit het dividend ook sneller en meer geleidelijk. Dat laatste staat ook centraal bij de vier aandelen die ik in augustus kocht voor de Dividendportefeuille.

L’Oréal blijkt het toch waard

Een aandeel dat ik al lange tijd in het vizier had is L’Oréal, de Franse cosmeticagigant die over een uitmuntende dividendhistorie beschikt met een uitkering die al vele tientallen jaren op rij wordt verhoogd. Dit jaar betaalde L’Oréal, dat sinds 1963 een beursnotering heeft, een 8,5% hoger dividend van €3,85 per aandeel. Ondanks de forse beurswaarde van €128 mrd laat de cosmeticagigant net als LVMH nog altijd mooie groeicijfers zien en weet het bedrijf stabiele en hoge marges te realiseren. Minpuntje blijft de pittige waardering met een geschatte k/w van 30, maar kwaliteit heeft een prijs in de huidige markt. Groot pluspunt van L’Oréal, dat met ruim 9% de grootste aandeelhouder van Sanofi is, vind ik de ijzersterke balans, met een nettokaspositie van zo’n €3 mrd, die elk jaar met grote sprongen verder oploopt. De jongste koersdaling leverde dan ook een nieuwe koopkans op. Verwacht geen vuurwerk qua beurskoers met dit aandeel, dat ik vooral koop uit oogpunt van diversificatie en de voorspelbare dividendverhogingen van gemiddeld tussen 7 en 10% per jaar.

Instapmoment DSM en Accor

Twee andere nieuwkomers die eveneens op 5 augustus werden toegevoegd zijn DSM en Accor. DSM, dat met Wolters Kluwer en ASML tot de mooiste Nederlandse dividendaandelen naast Unilever behoort, behoeft natuurlijk geen nadere toelichting. Vorig jaar betaalde DSM, dat op zijn website aangeeft een stabiel en bij voorkeur stijgend dividend uit te keren, een dividend van €2,30 (+24%). De laatste drie jaar steeg het dividend gemiddeld met ruim 10%. Een jaarlijkse dividendgroei van ten minste 8% mag normaal gesproken geen enkel probleem zijn voor DSM, dat ondanks de forse koersstijging dit jaar nog altijd zeer koopwaardig is voor de lange termijn met een huidig dividendrendement van 2,2%. Ook DSM hoort naast Unilever gewoon thuis in de Dividendportefeuille, waarbij net als bij L’Oréal geldt: beter laat dan nooit.

Een derde nieuwkomer is de Franse hotelketen Accor. Ik tipte Accor minder dan een maand geleden nog als ‘achterblijver met potentie’. Accor richt zich steeds meer op de lucratieve luxemarkt en vormt met een sterke aanwezigheid in Europa en opkomende markten een prima aanvulling op Marriott, dat het grootste deel van zijn omzet in de VS genereert. Accor betaalde, tot ongenoegen van veel aandeelhouders, de laatste drie jaar een onveranderd dividend van €1,05 per aandeel. Vanaf volgend jaar zal Accor zijn dividendbeleid aanpassen waarbij er 50% van de terugkerende vrije kasstroom wordt uitgekeerd. Dat moet normaal gesproken binnen enkele jaren gaan resulteren in een dubbelcijferige groei van het dividend. Met een huidig rendement van 2,8% is dat veelbelovend. Ook analisten zijn positief met zestien keer kopen, drie keer houden en geen enkel verkoopadvies.

Portefeuilleperfectie met Union Pacific

Ook de vierde nieuwe aankoop, Union Pacific (UNP), past perfect in de dividendportefeuille. Waar Accor een prima aanvulling is op Marriott, geldt hetzelfde voor UNP en CSX, die samen het gehele goederenvervoer per spoor in VS bestrijken. Union Pasific is met een beurswaarde van $118 mrd ruim twee keer groter dan CSX en Norfolk Southern, die voornamelijk actief zijn in het oosten van de VS. De vierde grote speler BNSF, net als Union Pacific vooral actief in het westen en zuiden van de VS, werd in 2009 voor $34 mrd door Warren Buffett van de beurs gehaald. Qua dividend laat Union Pacific alle railroads de laatste jaren ver achter zich. Dit jaar werd de uitkering al twee keer verhoogd met in totaal 21% tot $0,97 per kwartaal. In combinatie met de jongste koersdaling zorgt dat voor een dividendrendement van 2,3%, wat bovengemiddeld hoog is voor de sector. Union Pacific betaalt al sinds 1899 elk jaar een dividend. Ik reken ook de komende jaren op een sterke groei van het dividend van Union Pacific, dat net als CSX de vrije kasstroom vooral gebruikt voor aandeleninkoop.

Sanofi verhoogt amper dividend

Na de verkoop van Sanofi, dat inmiddels wel in de Hoogdividend portefeuille zit, is er nog een aantal aandelen die niet brengen wat ik er van had verwacht. Sanofi, vanaf de start in 2011 in de Dividendportefeuille, begon sterk, maar verhoogde de laatste jaren nog nauwelijks zijn dividend. Het frustrerende bij Sanofi is dat de farmaceut makkelijk veel meer kan uitkeren, maar kiest voor het oppotten van cash in combinatie met vaak dure acquisities. Ook Bayer, Reckitt-Benckiser, Henkel en H.B. Fuller stellen teleur qua dividend, maar krijgen vooralsnog het voordeel van de twijfel. Na de jongste wijzigingen resteert ook nog een kaspositie van 3,7% die ik zal gebruiken voor de aanschaf van nog 1 of 2 nieuwe Europese aandelen..