Unilever en branchegenoten op zoek naar de gunst van de consument

De producten van de grote vier leveranciers van verpakte consumptieproducten zoals Unilever, verloren aan aantrekkelijkheid voor consumenten. Daardoor daalde hun autonome omzetgroei in het midden van dit decennium naar lage niveaus. Autonome omzetgroei staat voor omzetgroei waarbij wisselkoerseffecten en de effecten van buitengewone ontwikkelingen zoals de aan- of verkoop van activiteiten, niet meetellen. Dit begrip maakt de vergelijkbaarheid van de omzetcijfers optimaal. Uit die lage groeicijfers blijkt dat de vier bedrijven er niet goed in slaagden om de afzet van hun producten op te voeren. Daarbij hadden bijvoorbeeld Unilever en Nestlé relatief lage operationele marges als wordt gekeken naar vergelijkbare bedrijven. De winstgevendheid als combinatie van omzetgroei en operationele marge bleef daardoor in de ogen van investeerders achter en zij gingen heisa maken. Danone, Nestlé, Procter & Gamble en Unilever toonden zich hier gevoelig voor en startten met een verbeterprogramma. Voordat ik kort op die programma’s in ga, schets ik eerst de hindernissen waar de bedrijven bij de omzet- en marge-ontwikkeling mee geconfronteerd worden.

Omzetdruk

Bij de omzet spelen ruwweg twee grote problemen. De eerste is dat de omzet in de markten van de ontwikkelde landen weinig groei vertonen. Het gaat om Europa en Noord-Amerika. De bevolking groeit er niet veel meer, en ook de groei van de koopkracht van grote bevolkingsgroepen stagneert. Daarbij komt dat de A-merken van de grote leveranciers van verpakte consumptieproducten steeds meer concurrentie ondervinden van B- of C-merken, waaronder de huismerken van de retailketens. Zo wordt in Nederland het prijsverschil tussen de A-merken en de andere merken steeds groter. Dat verlaagt natuurlijk voor veel consumenten de aantrekkelijkheid van de A-merken.

Het tweede probleem is dat groepen vooral jongere consumenten zich afwenden van het traditionele consumptiepakket en ‘in’ zijn voor nieuwe producten. Dat doen zij om verschillende redenen. Bijvoorbeeld omdat die andere artikelen beter bij hun levensstijl passen, dan wel dat ze modieuzer of milieuvriendelijker zijn. Die nieuwe producten worden vaak op de markt gebracht door kleine producenten die actief zijn op een klein terrein van de verpakte consumentengoederenmarkt en soms ook nieuwe kanalen gebruiken zoals internet. Het bekendste voorbeeld is natuurlijk ambachtelijk bier, maar het verschijnsel doet zich voor in veel markten van consumentenproducten. Het vervelende ervan voor de grote producenten is, naast de druk op de omzetgroei, dat de consumenten van die nieuwe producten voor hen ook voor de toekomst verloren dreigen te gaan.

Margedruk

Populariteit bij de belegger is vanzelfsprekend altijd een hoofddoel geweest. Marketing was dus sowieso al een belangrijke uitgavenpost. Bovendien stond innovatie van de producten ook altijd al hoog in het vaandel. Dat bood het voordeel dat voor verbeterde producten een hogere prijs gevraagd kon worden, het zogenoemde verschijnsel van premiumisering.

Marketing en Innovatie kosten echter geld en grotere inspanningen gaan ten koste van de operationele marge. Omzetgroei en zeker prijsstijging of omzet waarbij duurdere producten belangrijker worden (productmixverandering) kunnen die marge weer stimuleren. Maar de duurdere producten zullen ook weer een deel van de consumenten afschrikken. Omgekeerd zullen lagere reclame-uitgaven de marge verhogen, maar een negatieve invloed hebben op de omzetgroei. Zo bestond de bedrijfsstrategie van de vier uit het steeds weer zoeken naar de ideale balans tussen omzet en operationele marge.

Antwoord op de kritiek

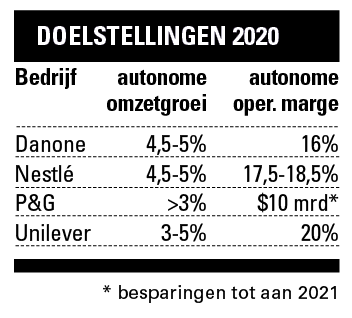

Danone, Nestlé, Procter & Gamble en Unilever hebben elk voor zich de financiële markten toegezegd dat de autonome groei zou stijgen, bij een hogere operationele marge (zie tabel). Nestlé en Unilever zoeken daarbij vooral groei via overnames van bedrijven die met nieuwe producten in groeimarkten actief zijn in niches waarin zij zelf ook actief zijn. Zo heeft Nestlé van Blackrock het recht gekocht om diens koffieproducten te gaan verkopen. Ook nemen de bedrijven afscheid van minder winstgevende activiteiten, zoals Unilever van de margarinetak Spreads en Procter & Gamble van een groot deel van de schoonheidsproducten. Grote acquisities zijn niet gedaan, behalve bij Danone dat het Amerikaanse Whitewave kocht voor de zuiveldivisie. Voorts willen alle vier de bedrijven hun efficiency verhogen. Daarbij hoort trouwens ook de omzetgroei. Immers hoe hoger de groei, hoe groter de kans op efficiencyverhogende schaaleffecten. Hoe pakken de effecten van de verbeterprogramma’s voor de vier bedrijven afzonderlijk uit? Danone

Danone

Danone heeft in 2017 voor 2020 de volgende doelstellingen vastgelegd: autonome omzetgroei van 4,5-5% bij een operationele margestijging naar 16% (zie tabel). Over 2017 steeg de omzet met 2,5% en was de marge 15,1%. De uitkomsten na het eerste halfjaar van 2019, dus over de helft van de periode, waren een omzetgroei van 1,7% bij een marge van 14,7%. Het is duidelijk dat Danone problemen zal krijgen om de doelstellingen te halen. Geen enkele divisie kwam in de buurt van de beoogde omzetgroei. Het bedrijf kent vooral problemen bij de zuiveldivisie die ruim de helft van de omzet beslaat. Zolang die een groei van slechts 2,2% behaalt, kunnen de andere divisies (Speciale voeding, klinisch en voor baby’s, en Water) fors groeien, maar de 4,5-5% zal onhaalbaar blijven. Toch bevestigde het bedrijf de doelstellingen voor 2020.

Nestlé

Toevallig of niet, ook Nestlé streeft als antwoord op de kritiek van beleggers naar een autonome omzetgroei van 4,5-5% voor 2020. De operationele marge moet daarbij op 17,5-18,5% uitkomen. In 2017 was de stand: 2,4% omzetgroei bij een marge van 16,5%. Over het eerste halfjaar van 2019 wist Nestlé een autonome omzetgroei van 3,6% te behalen. De operationele marge kwam uit op 17,1%. Daarmee is Nestlé aanzienlijk dichter bij de 2020-doelstellingen dan Danone. De problemen liggen vooral bij de omzetgroei. Die was in 2019 alleen bij Diervoeding en Voeding & Gezondheid boven de doelstelling van 2020. Bij de margedoelstelling zijn Zoetwaren en Water de probleemkinderen, waar de andere divisies al op het vereiste niveau zitten en soms zelfs ver erboven.

Procter & Gamble

Ook Procter & Gamble lag onder vuur. Het bedrijf innoveerde te weinig, voerde teveel producten om effectieve marketing te kunnen doen en was te weinig aanwezig in de opkomende markten. In reactie op de kritiek werd een groot assortiment aan schoonheidsproducten verkocht aan het Amerikaanse cosmeticabedrijf Coty en werd de efficiency verhoogd, zowel bij de marketing als bij de productie. Nog in 2018 (gebroken boekjaar tot het midden van het jaar) kwam de autonome omzetgroei uit op 1,3%. Over 2019 werd dat het aanzienlijk hogere 5%. De autonome operationele marge wist het bedrijf daarbij op 21% te houden. Procter & Gamble onttrekt zich nu aan de problemen die ik eerder beschreef, behalve bij Scheerproducten, en is populair bij de consument.

Het bedrijf ziet de innovatie-inspanningen beloond en weet de groei vooral via prijsstijgingen en productmix-effecten te verhogen. De concurrentiedruk en slechtere prestaties in het verleden waren echter nog niet geheel verwerkt. Zo staat er veel goodwill van overgenomen bedrijven op de balans. Na jaren van slechte prestaties heeft Procter & Gamble daarom besloten voor maar liefst $8 mrd op Gillette (scheerproducten) af te schrijven. Volgens mij had het bedrijf dit eerder en door de jaren heen moeten doen. Dit is nu precies de reden waarom ik tot dusver terughoudend ben geweest met mijn advies voor Procter & Gamble: de kwaliteit van het management was onvoldoende. Dit is hiervan een voorbeeld. Het bedrijf rapporteerde daardoor nu een 60% winstdaling over het boekjaar 2019.

Unilever

Unilever heeft in 2017 onder meer de belofte gedaan van een operationele marge van 20% in 2020. Over 2017 was die marge 17,5%. De marge zou omhoog moeten door meer innovatie, door margeverhogende acquisities en door divisies van elkaar te laten leren. Dat laatste was vooral de bedoeling bij het samenvoegen van de divisies Refreshments en Foods. Voor de autonome omzetgroei heeft het bedrijf voor 2019 een bandbreedte aangegeven van 3-5%. Aangenomen mag worden dat deze ook zal worden gehanteerd voor 2020. Over het eerste halfjaar van 2019 kwam de omzetgroei uit op 3,3%, en de marge op 19,3%. De lage omzetgroei komt vooral door Food & Refreshments dat overwegend actief is in de ontwikkelde landen. Dit is het probleem dat hierboven al werd geschetst. Home Care groeide autonoom met 7,4% bovengemiddeld. Die divisie had daarentegen met 14% weer verreweg de laagste operationele marge. Het is qua omzetaandeel met 20% de kleinste divisie. Alleen de divisie Schoonheidsproducten en Persoonlijke Verzorging komt met een marge van 23% al boven de doelstelling uit. Groei van vooral deze divisie lijkt daarom een geschikte strategie om de 2020-doelstellingen te halen.

Adviezen voor Unilever en concurrentie

Ik betwijfel of Danone de doelstellingen voor 2020 gaat halen. Zowel de omzetgroei als de marge is nog ver weg van de doelstelling voor 2020. Ik handhaaf bij een k/w van 21,2 het verkoopadvies. Unilever kan de margedoelstelling halen, maar lijkt bij de omzet minder ambitieus te zijn dan de andere drie. Ik handhaaf voor Unilever bij een k/w van 22,1 het houdadvies. Nestlé gaat de margedoelstelling halen; bij de omzet hangt het erom. Het beleggingsadvies blijft gezien het hogere ambitieniveau dan bij Unilever bij een k/w van 24,9 op ‘kopen’ staan. Procter & Gamble heeft een gedaanteverwisseling ondergaan. De goodwill op de balans kan echter nog problemen geven. Maar goed, het forse herstel van de omzetgroei en het opruimen van de ‘vergeten afschrijving’ in het verleden, duiden op verbeteringen bij het bestuur. Daarom is volgens mij de weg vrij voor een mooi nieuw boekjaar. Bij een k/w van 24,9 verhoog ik het advies van ‘verkopen’ naar ‘kopen’.