Wat zijn adviezen van analisten waard?

De Nederlandse media zijn sterk op Wall Street gericht. Begrijpelijk als je in aanmerking neemt dat vier van de tien grootste banken ter wereld Amerikaans zijn, en dat New York het financiële hart is van de wereldeconomie.

De New York Stock Exchange werd in 1792 opgericht en is gemeten naar marktkapitalisatie de grootste aandelenbeurs ter wereld. Wordt er gekeken naar de hoeveelheid verhandelde aandelen, dan is schermenbeurs Nasdaq de grootste. De Nasdaq was in 1971 de eerste elektronische beurs in de wereld waarop aandelen konden worden verhandeld, maar de NYSE, opgericht in 1792, was niet de eerste aandelenbeurs ter wereld. Dat was de Beurs van Hendrick de Keyser in Amsterdam, de voorloper van de huidige Nederlandse effectenbeurs. Het gebouw werd in 1611 opgeleverd, maar in Amsterdam werden aandelen al in 1606 op straat verhandeld.

Bekijk ook: zo maak je goed gebruik van koersdoelen

Razend om raad

Ook het eerste beursboek komt uit Nederland. Al in 1688 beschreef Josseph de la Vega in zijn boek Verwarring der Verwarringen kleurrijk de beurshandel in Amsterdam. De la Vega beschreef de dividendbeleggers van zijn tijd, die de lange termijn voor ogen hielden. Omdat aandelen van meet af aan een meer speculatief karakter hadden, stond hij ook nadrukkelijk stil bij de emotionele achtbaan van speculanten. Die waren juist uit op koersschommelingen op de korte termijn. Elke tip was daarbij welkom. Als de tip niet klopte waren ze razend. Als de raad goed bleek te zijn, waren ze ook razend omdat ze die niet eerder hadden gekregen.

In feite is het tegenwoordig niet veel anders. Beleggers hangen nog steeds aan de lippen van aandelenexperts. Ze willen van hen horen welke aandelen ze moeten kopen om zo snel mogelijk rijk te worden. En welke ze juist moeten mijden.

Impact van advieswijzigingen

Een risico hierbij is dat financieel analisten altijd hun beleggingsopinie kunnen bijstellen. Dat heeft flinke invloed op beleggers. De koersreactie na een advieswijziging liegt er niet om: de koers van een aandeel verandert volgens onderzoek in de drie handelsdagen na de aanpassing tot 3% in de richting van het nieuwe advies.

Het zijn doorgaans alleen daghandelaren en zeer actieve beleggers die bij advieswijzigingen zo kort op de bal zitten. Hoe is het gesteld met het rendement van langetermijnbeleggers die vertrouwen op het oordeel van financieel analisten? En zijn de adviezen van Amerikaanse banken beter dan die van Nederlandse?

Het zijn vooral spaarders die geen ervaring met beleggen hebben, die sterk leunen op het oordeel van analisten. Dat beleggers de adviezen van financieel analisten opvolgen is op zich niet vreemd. Het is niet vreemder dan advies opvolgen over brand- of inbraakpreventie van brandweermannen of politie.

America first of oranje boven?

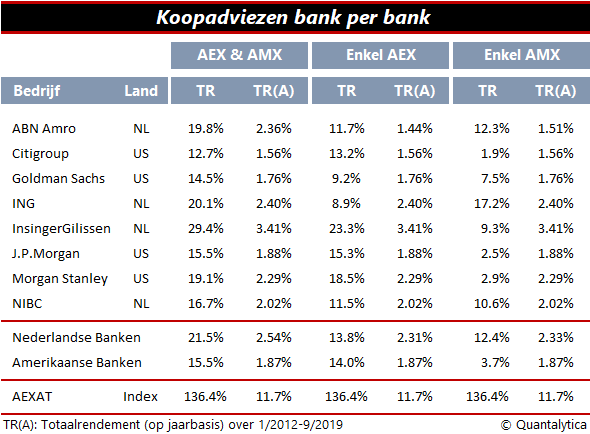

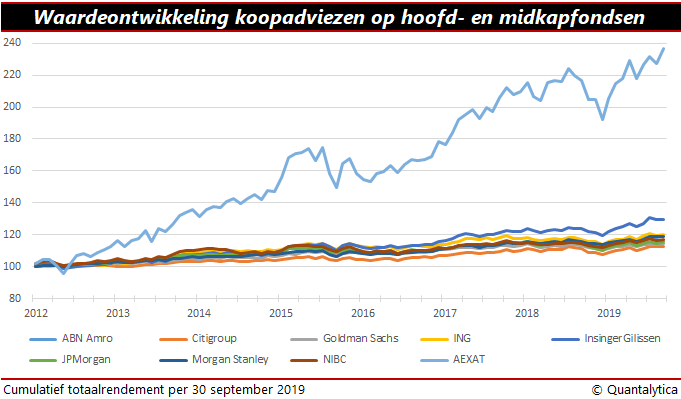

Beleggers die sinds 2012 de koopadviezen van analisten opvolgden, realiseerden inclusief dividend gemiddeld een opbrengst van 18,5%. Hierbij werd nadrukkelijk gekeken naar de koopaanbevelingen met betrekking tot de hoofd- en midkapaandelen van de acht Amerikaanse en Nederlandse banken die sinds 2012 meedoen aan het wekelijkse analistenoverzicht in Beleggers Belangen.

Zoals zo vaak schuilen achter een gemiddelde echter grote verschillen. De slechtst presterende bank harkte sinds 2012 amper een plus van 12,7% binnen. De best presterende bank realiseerde een opbrengst van 29,4%. Dat laatste klinkt indrukwekkend, maar is ronduit slecht. Nederlandse aandelen realiseerden tussen januari 2012 en september 2019 in totaal namelijk een rendement van 136,4%, wat op jaarbasis alleen al neerkomt op 11,7%.

Deze teleurstellende cijfers over de prestaties van analisten staan niet op zich. Met enige regelmaat blijkt dat het vies tegenvalt met de voorspellende gaven van financieel analisten, zowel vanuit de academische wereld als vanuit de journalistiek.

De Amerikaanse krant The Wall Street Journal wijdde begin deze eeuw een baanbrekend artikel aan de analistenadviezen van tien grote zakenbanken. Uit een steekproef van Investars bleek dat tussen 2 januari 1997 en 5 juni 2001 geen enkele bank de index kon volgen. Sterker nog: hoewel de S&P500 kon terugblikken op een riante winst, resulteerden de beleggingsadviezen van zeven banken in verlies.

De vaststelling dat de kwaliteit van analistenadviezen te wensen overlaat, is niet nieuw. Al in 1933 stelde Alfred Cowles zich de vraag of financieel analisten aandelenkoersen konden voorspellen. Het harde oordeel van diens onderzoek, de eerste empirische studie naar analistenprestaties, was dat analisten als beursvoorspellers volstrekt nutteloos zijn.

Perceptie en werkelijkheid

Niettemin blijkt uit ander onderzoek dat particuliere beleggers wel degelijk geloven in de voorspellende waarde van analisten. Matthijs Aler, ceo bij fintech-bedrijf Ophen, vroeg in 2000-2001 welgeteld 838 bezoekers van de beleggingssite Binck naar de reputatie van 17 effectenbedrijven. Uit zijn onderzoek kwam naar voren dat beleggers aan kleine banken meer deskundigheid en objectiviteit toeschrijven dan aan grootbanken.

Wat verder opviel was de hoge waardering voor Amerikaanse zakenbanken in vergelijking met andere buitenlandse partijen. De vraag die zich opdringt is waarom de beleggingsadviezen van Amerikanen zo populair bleken. Het antwoord was dat dit de banken waren die in de onderzoeksperiode de meeste advieswijzigingen doorvoerden. Wellicht oogstten ze hierdoor in de media meer aandacht dan andere partijen.

Het verleden leert echter dat de perceptie vaak anders is dan de werkelijkheid. Zijn Amerikaanse beursanalisten echt zo goed, of weten onze Nederlandse analisten het beter? Vergelijken we de rendementen over de periode 2012-2019 met elkaar, dan blijkt het laatste: Nederlandse analisten zijn beter dan Amerikaanse.

Dat wil echter geenszins zeggen dat ze het altijd beter weten. De pikante werkelijkheid is dat Nederlandse analisten de kunst van het beter weten vooral beheersen door de kennis van de lokale markt. Indirect volgt hieruit dat ze hun thuisvoordeel bij de hoofdaandelen niet kunnen uitspelen. Amerikaanse analisten geven zelfs licht betere adviezen als het om de aandelen van grote Nederlandse bedrijven gaat.

De informatieve waarde van analistenadviezen met betrekking tot smallcaps werd eerder al uitvoerig door beurswetenschappers gedocumenteerd. Onderzoek leert dat analisten vooral waarde toevoegen in marktsegmenten waar de informatietoegankelijkheid beperkt is. Of door de kat de bel aan te binden bij bedrijven met financiële problemen, zoals Teun Teeuwisse deed toen hij namens ABN Amro de fraude bij Imtech had ontsluierd.

Belangenverstrengeling

Een financieel analist in dienst van een bank heeft van nature te maken met belangenverstrengeling. Zogeheten sell-side-analisten worden betaald om de handel te stimuleren. De winst van hun werkgever is immers afhankelijk van het aantal transacties dat een belegger doet, niet van zijn koerswinst.

Daarbij worden analistenadviezen vaak positief gekleurd door de zakelijke banden die hun bank heeft. Er circuleren vijf keer zo veel koopadviezen als verkoopadviezen. Dat komt ten eerste doordat bedrijven voor zakelijke operaties aankloppen bij banken. Als analisten kritische rapporten schrijven, wordt hun werkgever bij de volgende klus mogelijk gepasseerd. Een tweede reden is dat hun werkgevers (banken) geld verdienen aan transactiekosten. Verkoopadviezen zorgen nauwelijks voor omzet. Particuliere beleggers mogen bij sommige brokers niet shorten, ofwel speculeren op koersdalingen.

Grote vermogensbeheerders hebben daarom eigen analisten in dienst, die eigenhandig hun huiswerk maken. Zij analyseren bedrijven en bepalen of een aandeel moet worden gekocht of juist verkocht. Zogeheten buy-side-analisten worden betaald om hun klanten er beter van te laten worden. Er zijn ook onderzoeksbureaus die de research van hun buy-side-analisten aan derden verkopen.

Betalen voor research

In principe verspreiden zakenbanken hun analistenrapporten onder zo veel mogelijk partijen. Tot eind 2017 zat de vergoeding daarvoor verstopt in de transactiekosten die deze partijen betaalden zodra ze een order plaatsten. Sinds de invoering van MIFID II in 2018 moet duidelijk zijn wie voor de rapporten betaalt. De aangescherpte Europese richtlijn voor de financiële markten wil dat beleggers apart betalen voor de research en voor transacties.

Het loskoppelen van de kosten zou de markt openstellen voor nieuwe leveranciers en transparanter maken. Ook zou het de research geloofwaardiger maken en de belegger beter beschermen. In de dotcom-gekte van begin deze eeuw bleek dat veel van de gratis research die banken uitstuurden misleidend was. Sommige analisten publiceerden positieve rapporten over internetaandelen die ze intern of privé nooit ofte nimmer zouden aanbevelen.

In de praktijk blijkt echter dat veel zakenbanken de kosten van hun analistenrapporten niet doorberekenen. Het onbedoelde gevolg is een kaalslag voor de researchafdeling van banken. Analisten ervaren niet alleen nog meer druk om het glas halfvol te zien, als gevolg van de besparingen moeten ze bovendien meer aandelen volgen. Jos Versteeg, analist bij privaatbank InsingerGilissen, verzorgt tegenwoordig de Nederlandse markt in zijn eentje, waar er tot voor kort nog drie analisten waren. Hierdoor is er minder tijd voor grondige analyses. Dat kan ertoe leiden dat de kwaliteit van analistenadviezen achteruitgaat.

Web van analistenadviezen

Hoe komt u uit het web aan belangenverstrengeling en de overdaad aan koopadviezen? Wim Zwanenburg, beleggingsstrateeg bij vermogensbeheerder Stroeve & Lemberger, gebruikt sell-side-researchrapporten als basis, maar onderneemt nooit actie op de naakte adviezen van analisten. Voor hem is wat erin staat belangrijker dan de rating rechtsboven.

Erik Aalbers, partner bij Forza Asset Management, zegt dat zijn onderneming nog maar nauwelijks gebruikmaakt van analistenrapporten en steeds meer opschuift richting ETF’s. Bij Forza waken ze er wel voor dat de klant onbedoeld overwogen positie inneemt als die losse aandelen koopt. Een dergelijke situatie ontstaat bijvoorbeeld snel als u aandelen van Facebook koopt en ook een tracker die de Nasdaq100-index volgt.

Het blind opvolgen van analistenadviezen is nooit een goed idee, maar de meeste particulere beleggers krijgen nooit een researchrapport onder ogen. Zij moeten het doen met de ratings die in de media rondzingen, of ze moeten zelf hun huiswerk maken. Tegenwoordig voorzien analisten hun adviezen echter vaak ook van een koersdoel. De hoogte daarvan geeft een indruk van wat zij echt van het aandeel denken. Bij een hoog koersdoel (in vergelijking met de huidige koers) zien analisten het aandeel als goedkoop. Hoe groter de onderwaardering, hoe hoger het koersdoel. Maar kijk ook naar de spreiding. Hoe verder koersdoelen uit elkaar liggen, hoe groter de verdeeldheid onder analisten. En al zou je het niet meteen denken, hoe dichter de koersdoelen bij elkaar liggen, hoe groter de kans dat het aandeel goed zal presteren.

Gebruik maken van analistenadviezen

Het inventariseren van analistenadviezen kan nuttig houvast bieden bij het maken van beleggingsbeslissingen, maar het is onverstandig er blind op te varen. Let vooral op de volgende zaken:

- Hoewel analisten uit Nederland gemiddeld genomen beter presteren dan hun Amerikaanse collega’s, heeft het volgen van Nederlandse analisten om tot een oordeel te komen over Nederlandse bedrijven vooral zin voor zover het de kleinere ondernemingen betreft. Voor een goed oordeel over grote Nederlandse bedrijven kunt u beter vertrouwen op Amerikaanse analisten. Die scoren in dit segment gemiddeld genomen net wat beter.

- Belangenverstrengeling ligt bij bankadviezen vaak op de loer. Zo is het aantal koopadviezen dat bankanalisten geven, vijfmaal zo hoog als het aantal verkoopadviezen. Dat heeft er met name mee te maken dat banken niet graag negatief berichten over (potentiële) klanten. Ook verdienen banken minder aan verkoopadviezen.

- Als indirect gevolg van veranderde regelgeving hebben banken steeds minder analisten beschikbaar om aandelen te volgen. Het gevolg is dat er minder nauwgezet onderzoek kan worden gedaan, ook al omdat elke analist meer aandelen moet volgen dan voorheen. De kwaliteit van het onderzoek loopt hierdoor terug.

- Koersdoelen kunnen een goed richtsnoer zijn bij het beantwoorden van de vraag hoe sterk analisten in een bepaald aandeel geloven. Hoe hoger het koersdoel in vergelijking met de koers, hoe groter de onderwaardering in de ogen van de analist. Grote consensus van analisten wat betreft koersdoelen betekent historisch gezien dat er een bovengemiddelde kans is dat een aandeel goed presteert.