Aandelen (bij)kopen | Timen of doseren?

Voor sommigen is dat goed nieuws, voor anderen niet. Niets boezemt beleggers meer angst in dan een zinderende correctie. In 2019 is de AEX al met 22% gestegen. De Amsterdamse hoofdindex noteerde in november voor het eerst sinds 2001 boven de 600 punten. Wall Street doet het nog beter. De S&P500 wint dit jaar al 25%. De index verpulvert het ene hoogterecord na de andere.

Dat optimisme komt niet uit de lucht vallen. Het gevaar op een harde brexit is geweken en er is positief handelsnieuws uit China en de Verenigde Staten. De slepende handelsoorlog tussen Amerika en China vertaalde zich in het derde kwartaal niet in dramatisch slechte winstcijfers van bedrijven.

Ook lijkt Europa te ontsnappen aan een recessie. De Duitse economie groeide in het derde kwartaal met 0,1% na een negatieve groei in het tweede kwartaal. Duitsland is de grootste economie van Europa en er was vrees dat het land de hele eurozone mee in recessie zou trekken.

Dus goede vooruitzichten voor een eindejaarsrally. Aandelen doen het vaak in de laatste drie maanden van het jaar erg goed. Het vierde kwartaal is het sterkste van allemaal, het derde kwartaal het zwakste.

Omdat de eerste negen maanden van 2019 bijzonder goed waren, zorgt dit ook weer voor hoogtevrees. Een groot aantal beursexperts stelt zich de vraag hoe lang de hausse op aandelenmarkten nog kan aanhouden. Sinds maart 2009 zijn de koersen op Wall Street behoorlijk gestegen. De S&P500 beleeft er zijn langste bullmarkt ooit.

Tussen hoop en vrees

Wie op een beurskrach wacht, wordt weldra beloond of moet nog lang wachten. Er gaat meer geld verloren door de angst voor een zinderende correctie dan door de daling zelf. Het rendement van beleggers die de beste dagen mislopen, blijft behoorlijk achter op het beursgemiddelde. Het omgekeerde is echter ook waar: beleggers die de slechtste beursdagen ontwijken, behalen beduidend hogere rendementen.

Het probleem met timen is clustering. Grote koersschommelingen volgen elkaar snel op. En als het al lukt om op tijd te verkopen, moet men de dag erna het lef hebben om opnieuw toe te slaan. De meeste beleggers durven dan niet in te stappen. Ook hebben veel beleggers moeite met het kopen van aandelen als de markten hoog staan. Vooral wanneer bekende beursindices de records aaneenrijgen, rijst de vraag of men nog mag kopen.

Wie de grafiek van de S&P500 erbij haalt, ziet dat Amerikaanse aandelen in 2000 een belangrijke top hebben neergezet, waarna de beurskoersen halveerden. Medio 2007 was de dotcom-crash eindelijk verteerd, maar toen volgde de Grote Recessie. Die crisis stuurde aandelen 60% lager, maar ook dit drama kwam de index te boven. De S&P500 koerst nu 360% hoger dan op de bodem in maart 2009.

Het idee om nu nog te kopen is voor menig belegger een brug te ver. Aandelenmarkten mogen dan op termijn altijd stijgen, het zal u maar net overkomen dat ze juist crashen als u koopt. Maar stel dat u een aanzienlijk bedrag erft, de loterij wint of bezit verzilvert, wat is dan wijsheid? Doseren, wachten op de eerstvolgende correctie of gewoon meteen vol instappen?

Timen versus doseren in de praktijk

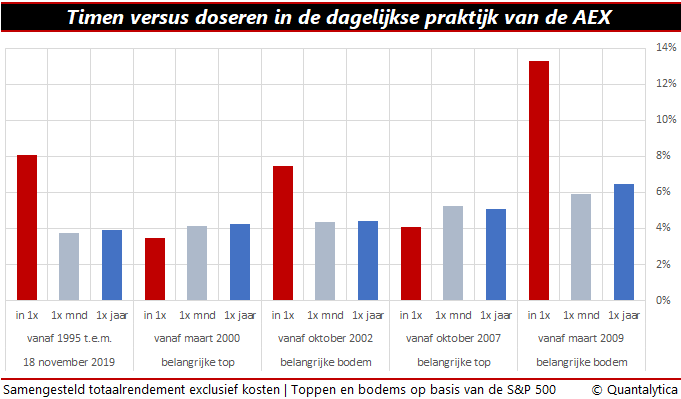

Een voorbeeld, uitgaande van een belegd bedrag van €100.000. Wie deze som 25 jaar geleden in zijn geheel in de AEX belegde, harkte een samengesteld totaalrendement van 8,1% per jaar binnen. Kocht u echter vanaf 1995 elke maand hoofdaandelen voor €334 (€100.000 gedeeld door het aantal maanden tot en met 18 november 2019), dan zakte het jaarrendement naar 3,7%. Kocht u telkens aan het begin van het jaar voor €4000, dan haalde u op jaarbasis een totaalrendement van 3,9% binnen.

Maar hoe zit het als u pech had en net op de top kocht? Wie in maart 2000 met beleggen begon, behaalde met Nederlandse aandelen een jaarrendement van 3,5%. Doseren doet het beleggingsresultaat met 50 basispunten stijgen. Dat extra rendement ben je echter wel snel kwijt aan de transactiekosten die samenhangen met tijdsdiversificatie.

Maar hoe zit het als u pech had en net op de top kocht? Wie in maart 2000 met beleggen begon, behaalde met Nederlandse aandelen een jaarrendement van 3,5%. Doseren doet het beleggingsresultaat met 50 basispunten stijgen. Dat extra rendement ben je echter wel snel kwijt aan de transactiekosten die samenhangen met tijdsdiversificatie.

En vol instappen? Als u zeker weet dat de bodembel luidt, dan moet u ogenblikkelijk volop aandelen inslaan. Het probleem is dat in de praktijk niemand zeker weet wanneer de markt piekt of op zijn dieptepunt aanbeland is. Niettemin luidt de conclusie: wie regelmatig aandelen koopt, loopt weliswaar rendement mis, maar hoeft als belegger niet bang te zijn dat de markten de dag erna crashen.