Wat 2020 gaat brengen staat nog in de sterren geschreven, maar als belegger kunt u al wel uw risicoprofiel tegen het licht houden. Wilt u een stabiel rendement en staat een ongestoorde nachtrust voorop, dan is spreiding zeker een goed idee.

Wie heeft nog obligaties in portefeuille? Ze hebben in het huidige renteklimaat hun inkomensfunctie verloren. Maar daarom nog niet hun bufferfunctie. In vroeger tijden gebruikten houders van obligaties aandelen als bron van extra rendement. Tegenwoordig gebruikt men obligaties als stootkussen voor de ongewenste koersschommelingen van aandelen.

Het idee achter diversificatie is simpel. Wanneer de ene activaklasse slecht presteert, doen andere het goed, waardoor u nog altijd rendement maakt. Diversificatie is een techniek om de verhouding tussen het rendement en risico te verbeteren. Zolang de activa geen al te positieve correlaties vertonen en een correcte weging krijgen, is diversificatie waardevol.

Het probleem is dat correlaties na verloop verschuiven en dat er scheefgroei ontstaat. Correlaties verschuiven omdat tijden veranderen. Scheefgroei ontstaat omdat bepaalde activa tegen de verwachting in beter presteren dan wel achterblijven. Het inschatten van toekomstige correlaties is heikel. Ze kunnen als gevolg van economische ontwikkelingen en onder invloed van politieke risico’s alle kanten op vliegen. Het heeft er echter alle schijn van dat een structurele verschuiving plaatsvindt van negatief naar positief.

Reageren op scheefgroei is makkelijker. Maar hoe vaak of wanneer hangt in de eerste plaats af van uw risicoprofiel. In de praktijk werken vermogensbeheerders met voorbeeldportefeuilles waarop afhankelijk van het risicoprofiel de assetallocatie wordt afgestemd. Het standaardprofiel bestaat in de regel uit een verdeling van 60% aandelen en 40% obligaties. Beleggers krijgen echter vaak het advies om 10% van hun werkkapitaal in cash aan te houden. Dit zogenaamd om tijdens beurscrises goedkoop aandelen te kunnen bijkopen. Maar het is eerder bedoeld om te vermijden dat u uit geldnood op het slechtst mogelijke ogenblik moet verkopen. In het leven gebeuren altijd onverwachte dingen en daar kan dan ook een prijskaartje aan vastzitten.

Wanneer herbalanceren?

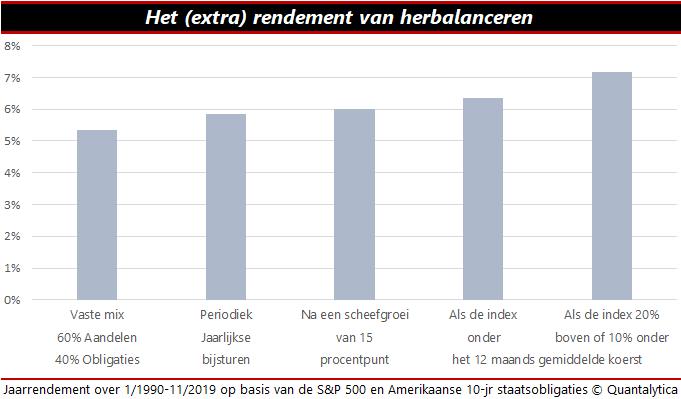

Scheefgroei is ook een functie van de beleggingsstrategie. De volatiliteit van aandelenportefeuilles, en daarmee ook de scheefgroei, wordt bepaald door de onderliggende activa. De 60/40-verhouding is de meest voorkomende allocatie tussen aandelen en obligaties. In de praktijk belegt echter niemand louter in Amerikaanse staatsobligaties en de S&P500. Toch verschaft een simulatie aan de hand hiervan inzage of herbalanceren loont. De makkelijkste methode is periodiek. Het is evenwel niet zo dat vaker per definitie beter is. Bij een jaarlijkse bijsturing is het rendement 0,5% hoger dan bij vier keer per jaar. Maar we hebben het dan nog niet gehad over de kosten die inherent zijn aan herbalanceren. Het herstellen van de beoogde beleggingsmix brengt nu eenmaal transactiekosten met zich mee.

Piet Particulier krijgt vaak het advies om zijn aandelen met rust te laten. Want erin en eruit, dat kost een duit. Maar helemaal niets doen is ook niet altijd handig. De meeste institutionele beleggers hanteren flexibele handelsregels. Ze kijken bijvoorbeeld of de afwijking op de normverdeling de drempelwaarde niet overschrijdt of dat de beurs niet onder het 12-maands gemiddelde zakt.

Het nadeel van jaarlijks herbalanceren is dat over die periode in beweeglijke markten veel kan gebeuren. Wie de technieken van professionele fondsbeheerders toepast, moet de scheefgroei en de markten zelf in het oog houden. Wellicht laat u zich hierdoor sneller leiden door de waan van de dag en uw emoties.

Omdat trends op aandelenmarkten hardnekkig zijn en achtergebleven vermogenstitels vroeg of laat een inhaalslag maken, is het verstandig om de beleggingsmix bij te stellen op de afwijking van het beursgemiddelde. Als de index 20% boven zijn 12-maands gemiddelde koerst, bouwt u aandelen af ten gunste van obligaties. Omgekeerd als de index 10% onder het voortschrijdend gemiddelde zakt, dan verkoopt u wat obligaties en koopt u achtergebleven aandelen bij.