Binnenlandse Zaken: waar staat ASML over vijf jaar?

ASML was vorig jaar het beste aandeel in de Eurostoxx50-index. Het gaat goed met het bedrijf en beleggers vallen over elkaar heen om het aandeel te kopen. Maar is ASML de huidige prijs nog wel waard?

Het aandeel ASML is in 2019 bijna in waarde verdubbeld. De oorzaken van deze enorme stijging heb ik al meerdere malen besproken: de lage koers eind 2018, de positieve verwachtingen voor de chipmarkt de komende jaren en de sterke marktpositie van de chipmachinemaker zelf. Interessanter is de vraag of het aandeel de huidige hoge prijs wel waard is.

Succes met EUV

ASML maakt machines die gebruikt worden in het productieproces van halfgeleiders (chips). Kort gezegd komt het erop neer dat de machines van ASML het gewenste patroon van een chip uittekenen op een siliciumschijf. Hoe fijner het patroon, hoe meer capaciteit er op een chip ontstaat. Voor de chipmarkt geldt dus: hoe kleiner hoe beter.

ASML is met afstand de grootste in de markt voor dit type chipmachines, en het zal deze leidende positie waarschijnlijk de komende jaren behouden. Dat komt doordat het zich heeft toegelegd op een speciale technologie: EUV, een afkorting van extreme ultraviolet. Met EUV-lithografiemachines kunnen kleinere patronen op een chip worden gemaakt dan met enige andere chipmachine. ASML is voorlopig de enige die EUV-machines kan leveren, waardoor chipfabrikanten niet om de machinebouwer uit Veldhoven heen kunnen. Dat geeft beleggers een goede reden om positief te zijn over het bedrijf.

Groei chipmarkt

Voor de komende jaren is er voor de gehele chipmarkt reden tot optimisme, en daarmee ook voor de chipmachinemarkt. Vorig jaar daalde de wereldwijde chipverkoop nog, maar voor dit jaar wordt er een stijging verwacht. Ook op een langere termijn zijn er voldoende redenen om positief te zijn. Verschillende technologische ontwikkelingen kunnen voor een groeiende vraag naar chips zorgen: kunstmatige intelligentie, het internet der dingen, de digitalisering van de auto en het 5G-netwerk. Daarbij blijft het dataverkeer gestaag groeien.

Schatting 2025

ASML zelf is ook optimistisch over de toekomst. Het bedrijf denkt dat in 2025 de omzet kan uitkomen tussen €15 mrd en €24 mrd. Met de onderkant van deze ruime bandbreedte legt het bedrijf de lat wel erg laag: de verwachting is dat de omzet dit jaar al op €13,3 mrd zal uitkomen.

Maar is de andere kant van de bandbreedte niet juist te hoog gegrepen? Ik denk het niet. Tussen 2008 en 2018 is de omzet met gemiddeld 14,0% per jaar gestegen. De laatste vijf jaar is de gemiddelde groei 14,8% geweest, dus van een vertraging is geen sprake geweest. Als de komende jaren een gemiddelde groei van 14,0% gehaald wordt, is de omzet in 2025 €25,7 mrd. €24 mrd lijkt dus zeker haalbaar.

Hoge waardering

De sterke groei en de hooggespannen verwachtingen verklaren de enorme stijging die het aandeel heeft doorgemaakt. Maar is het op de huidige waardering koopwaardig? De koers-winstverhouding is zonder meer hoog te noemen. Op basis van mijn winsttaxatie voor 2020 (€7,50) en een koers van €265 is de k/w 35,3. De gemiddelde k/w over de afgelopen tien jaar is 28,7.

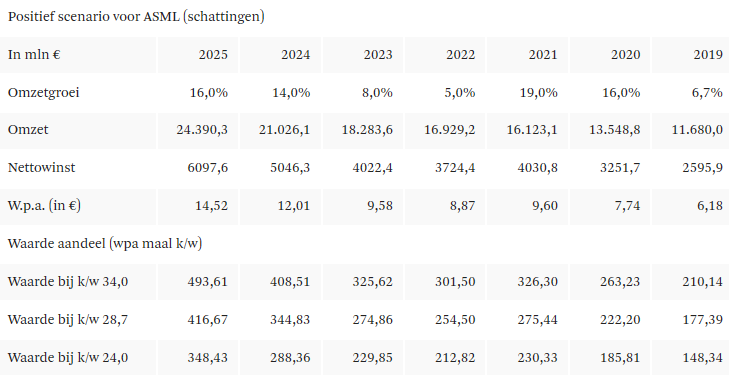

Een hoge k/w hoeft echter niet te betekenen dat een aandeel te duur is. Als de toekomstige resultaten sterk verbeteren, kan er nog genoeg ruimte zijn voor verdere koersstijging. Daarom is het interessant om het positieve scenario voor de komende jaren nader te bekijken. Wat kan het aandeel waard worden als in 2025 inderdaad een omzet wordt gehaald van ongeveer €24 mrd, de bovenkant van de bandbreedte die ASML zelf heeft gegeven? Voor het antwoord op deze vraag heb ik schattingen voor de komende jaren gemaakt en een bijbehorende waarde van het aandeel berekend (zie tabel en uitleg).

Potentieel

Wat opvalt is dat de komende paar jaren de koers-winstverhouding hoog moet blijven wil er koerswinst uitkomen voor beleggers die het aandeel nu kopen. Op de langere termijn ziet het er beter uit: een winst per aandeel van bijna €15 in 2025 kan samen met de gemiddelde k/w voor een koers van meer dan €400 zorgen. Het aandeel zou in dat scenario gemiddeld zo’n 9% per jaar kunnen opleveren, een prima resultaat.

Advies ASML

Ik zie geen reden waarom beleggers op korte termijn anders tegen ASML aan zullen gaan kijken, zolang de resultaten goed blijven. Anders gezegd: ik verwacht dus niet dat de hoge k/w ineens een probleem zal worden voor beleggers. Er zijn niet heel veel grote, groeiende en winstgevende technologiebedrijven die hun markt overheersen – zeker niet in Europa. Veel beleggers betalen liever een vrij hoge prijs voor een goed bedrijf dan een lage prijs voor een minder florissante onderneming. ASML heeft daardoor al jaren een waardering die boven het marktgemiddelde ligt.

Daar komt bij dat we ons nog pas in de beginfase bevinden van de herstelbeweging op de chipmarkt. Ik vind het dan ook te vroeg om aan te nemen dat het aandeel de top al (bijna) bereikt heeft. Mijn advies blijft daarom ‘kopen’. Bedenk wel dat de berekeningen voor de komende jaren niet meer zijn dan schattingen aan de hand van één scenario. Vele andere uitkomsten zijn ook mogelijk. Het kan slechter uitpakken, maar ook beter.

In onderstaande tabel heb ik schattingen gemaakt van de omzetgroei en winstmarges voor de komende jaren. Ik ben uitgegaan van een paar goede jaren, dit en volgend jaar, vervolgens twee jaren met wat minder omzetgroei en daarna weer hogere groei. Een dergelijk cyclisch patroon is de afgelopen jaren ook te zien geweest. In dit scenario is er wel elk jaar sprake van groei. De laatste keer dat de omzet van ASML kromp was in 2012. En dat was na een paar uitzonderlijk goede jaren. In 2010 steeg de omzet met 182,4%, in 2011 met 25,4%.

Het uitgewerkte scenario is naar mijn mening optimistisch, maar niet onredelijk. De gemiddelde jaarlijkse omzetgroei komt volgens dit uitgewerkte scenario uit op 13,3%, lager dan het tempo van de laatste jaren.

Voor de nettowinstmarges heb ik gerekend met 24,0 en 25,0% in de goede jaren, en 22% in de minder goede jaren. De gemiddelde winstmarge over de afgelopen tien jaar is 22,6%. Voor de goede jaren heb ik een relatief hoge marge gebruikt. Ten eerste omdat schaalvoordeel voor hogere marges kan zorgen. Ten tweede omdat ASML steeds meer omzet haalt uit services, waarop de marges hoger zijn. Verder lijkt het erop dat de grootste ontwikkelingskosten voor de EUV-technologie inmiddels gemaakt zijn, waardoor die wat minder zwaar zouden wegen.

Aan de hand van de geschatte winsten per jaar is een winst per aandeel (wpa) te berekenen. De wpa maal een bepaalde koers-winstverhouding geeft een waardering van het aandeel. De verschillende waarderingen zijn in het onderste deel van de tabel terug te vinden. Ik heb de gemiddelde k/w gebruikt, maar ook een hogere (34) en lagere (24).