20 dividendtoppers uit een bewezen strategie

De Dobermann-strategie is een manier om uit de welbekende Dow Jones Index de meest kansrijke dividendaandelen te selecteren. In de Verenigde Staten zijn de Dogs of the Dow immens populair. Beleggers selecteren hierbij aan het begin van een nieuw kalenderjaar de tien aandelen met het hoogste dividendrendement uit de Dow Jones Industrial Average, kortweg de Dow Jones geheten. Vervolgens houdt men deze aandelen een jaar lang aan en begint bij de volgende jaarwisseling het selectieproces opnieuw.

Bij de jaarlijkse selectieprocedure worden de aandelen die niet langer tot de top-10 behoren verkocht en vervangen. Tegelijkertijd wordt ook het gewicht van de overige aandelen in lijn gebracht conform een evenredige gewichtsverdeling.

Voor beleggers die dit nog te veel werk vinden bestaan er trackers. Dat zijn beursgenoteerde certificaten die het rendement van toonaangevende indices of welbekende aandelenstrategieën nabootsen. Bij het Amerikaanse Elements, een dochteronderneming van Deutsche Bank, luistert de tracker op de Dogs of the Dow naar de afkorting DODXF. Voor zover bekend wordt deze echter niet in Europa aangeboden.

Beat the Dow

Hoewel de theorie van de Dogs of the Dow bekendheid verwierf door het boek Beating the Dow uit 1991 is de dividendstrategie toch het geesteskind van John Slatter. Michael O’Higgins en John Downes haalden wel inspiratie uit diens artikel, dat in 1988 in The Wall Street Journal verscheen.

Harvey Knowles en Damon Petty bouwden voort op het werk van Higgings en Downes. In het boek The Dividend Investor dat in 1992 werd gepubliceerd, presenteren zij de Small Dogs. Nee, dat is geen dividendstrategie met small-caps; het behelst simpelweg het kopen van de optisch vijf goedkoopste aandelen uit de Dogs of the Dow. Dat wil zeggen de vijf aandelen met de laagste koers uit het tiental met het hoogste dividendrendement uit de Dow Jones.

Het succes van de Small Dogs inspireerde de gebroeders David en Tom Gardner om een stap verder te gaan. In 1996 presenteerden zij in The Motley Investment Guide de Foolish Four. Dat is een sterk geconcentreerde dividendstrategie met de Small Dogs als basis. Bij de Foolish Four laat je het laagst geprijsde aandeel links liggen en wordt aan het op een na goedkoopste aandeel een dubbel gewicht toegekend. De overige drie aandelen krijgen het normale gewicht van 20% mee.

De Dobermann-strategie

De kracht van de Foolish Four is de sterke concentratie, het zwakke punt de volatiliteit als gevolg van een gebrekkige diversificatie. De lijst met plus- en minpunten is ook van toepassing op de Small Dogs. En eigenlijk wil je niet in dogs beleggen. Op Wall Street wordt de term geassocieerd met achterblijver, maar in de omgangstaal is het een synoniem voor minderwaardig.

Hoewel het dividendrendement een belangrijke maatstaf is om aandelen te selecteren, kan het ook zijn doel voorbij schieten. Dat gebeurt al snel met bedrijven die verlies lijden of een te lage cashflow hebben.

Michael Cannivet gooide het daarom over een andere boeg. Hij sorteert zijn aandelen niet op de relatieve hoogte van het dividend. Zijn aanpak vergt wel wat meer rekenwerk, maar de spelregels van Dobermann-strategie kunnen door iedereen worden toegepast.

Eerst rangschikt men de aandelen uit de Dow Jones op het rendement op eigen vermogen. Vervolgens filtert men de top-20 op de free cashflow yield. Dat is de reciproque van de koers en de vrije kasstroom. En net als bij de Dogs of the Dow weerhoudt men daaruit de top-10 en worden de aandelen na een jaar opnieuw gewikt en gewogen.

Show me the money

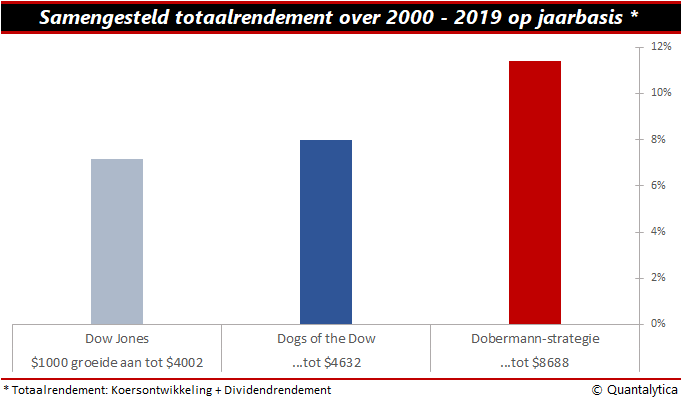

Maar hoe zit dat met het rendement? De klassieke variant van de Dogs perste er in 2019 een rendement uit van 19,7% tegenover 25,3% voor de Dow Jones. De Dobermann-strategie sprokkelde zelfs een rendement van 29,6% bijeen. Daarmee versloeg de verbeterde versie het origineel met bijna 10 procentpunt.

Als we nog verder teruggaan in de tijd, dan blijkt dat in de afgelopen twintig jaar de Dogs of the Dow 10% meer kapitaal opbouwden dan een indexbelegging in de Dow Jones en de Dobermann-strategie twee keer zo veel. Helaas zijn historische resultaten geen garantie voor de toekomst, maar ze bieden wel houvast.