Voorbeeldportefeuilles beleven rampweek

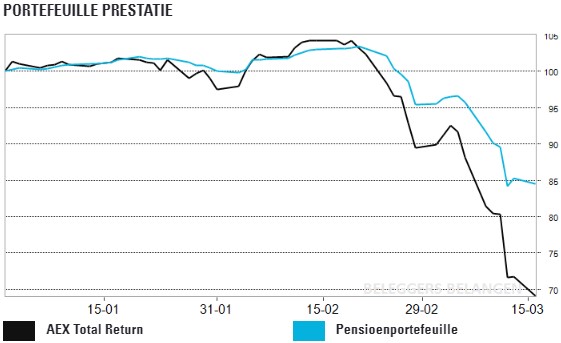

Pensioenportefeuille: zelfs goud niet meer in de plus

De Pensioenportefeuille beleefde de slechtste week in zijn bestaan. Het rendement liep met maar liefst 8,2 procentpunt terug tot -15,7% over heel 2020.

Alle zestien portefeuilleposities sloten de week in de min af, en in de meeste gevallen fors ook. Dat gold zelfs voor de ‘veilige haven’ goud, die in euro’s gemeten maar liefst 7,3% verloor. Door deze slechte week staat goud ook over heel 2020 licht (0,6%) in de min.

Olie weer onderuit

In het aandelensegment van de portefeuille waren de verliezen nog groter. Opnieuw kreeg de iShares Stoxx Europe 600 Oil & Gas ETF met een weekverlies van 19,3% een zware dreun. Het aandelensegment verloor afgelopen week 14,7%. In vergelijking daarmee viel het verlies van 5,4% van het obligatiedeel nog bijna mee. Obligaties uit opkomende landen en solide, in dollars uitgegeven bedrijfsobligaties daalden afgelopen week 6,0-8,5%.

stephen.hendriks@onebusiness.nl

- Rendement 2020: -15,7%

- Sinds start (1 juli 2011): +28,5%

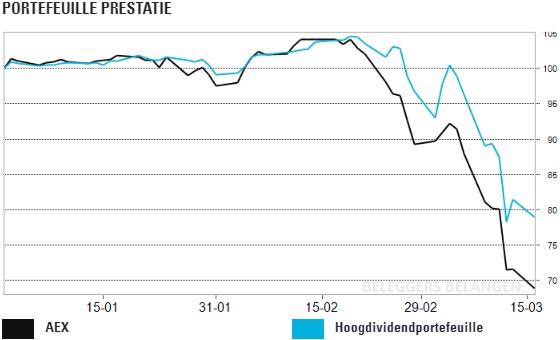

Hoogdividendportefeuille: Kimberly-Clark met -2% enige lichtpuntje

Ook de Hoogdividendportefeuille werd keihard geraakt door de verkoopgolf op de wereldwijde beurzen. Met name bedrijven met relatief hoge schulden en aandelen die erg afhankelijk zijn van de rentestand deden het extreem slecht.

Helaas telt deze portefeuille veel van deze aandelen, die traditioneel een hoog dividend bieden.

Klépierre dit jaar op -60%

Grootste verliezer op weekbasis was Klépierre, dat 35% daalde en dit jaar nu op -60% staat. Realty Income verloor maandag in één dag een kwart van zijn beurswaarde. Na Klépierre zijn de drie oliefondsen grote verliezers in 2020 om de bekende redenen. Shell daalt 55%, totaal verliest 49% en Chevron doet het relatief het best met -42%. Lichtpuntje is Kimberly-Clark dat ‘slechts’ 5% inleverde en in 2020 nu -2% doet als beste aandeel.

- Rendement 2020: -26,5%

- Sinds start (29 jun 2018): -12,0%

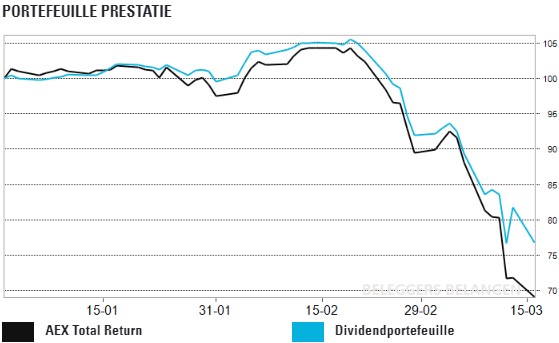

Dividendportefeuille: bizarre week doet veel pijn

De Dividendportefeuille is net als de wereldwijde effectenbeurzen in een vrije val beland. Dit jaar zijn er desondanks toch twee kleine stijgers. Ook lijkt het dividend voor alle posities vooralsnog veilig.

Ook de Dividendportefeuille werd allerminst gespaard de afgelopen week, met op dagbasis vaak idioot grote koersuitslagen naar beneden en – helaas in mindere mate – ook omhoog. Per saldo resteert er inmiddels een min van bijna 27% over 2020.

De grootste verliezers laten zich raden: hotelketens Accor en Marriott hebben misschien wel het meeste last van de coronacrisis nu er amper gereisd wordt en veel hotelkamers de komende maanden leeg zullen blijven. Het gaat hier gelukkig wel om twee financieel uiterst solide bedrijven met veel vet op de botten. Accor, dat de afgelopen dagen weer wat herstelde, beschikt over een flinke oorlogskas na de afstoting van activiteiten en kondigde vorige maand juist nog aan voor honderden miljoenen eigen aandelen in te kopen. Daarvoor krijgt het Franse bedrijf nu een prachtkans tegen een zeer gunstige beurskoers. Het dividend dit jaar lijkt zeker, maar garanties zijn er niet in het huidige onzekere beursklimaat. De grootste dalers dit jaar zijn, naast de hotelaandelen, vooral de cyclische chemiefondsen. Eastman Chemical daalt het hardst in 2020, met nu -49,5%.

Twee aandelen in de plus

Twee aandelen uit de Dividendportefeuille staan dit jaar nog in de plus: Coloplast (de vraag naar medische producten stijgt door de crisis) en Tecan. Door de koersdreun biedt de Dividendportefeuille nu een gemiddeld rendement van 2,9%. Het Europese dividendseizoen staat voor de deur en het is dit jaar belangrijker dan ooit om te herbeleggen tegen de in mijn ogen veel te lage koersen van veel aandelen.

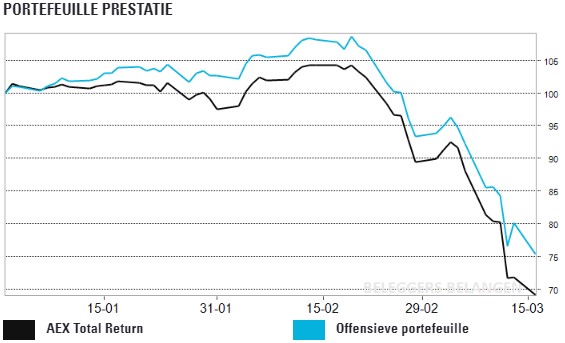

Offensieve portefeuille krijgt klap op klap

De Offensieve portefeuille doet weer een flinke jas uit. De afgelopen week daalde het jaarrendement van het aandelensegment van -14,8% naar -25,3%. Alle aandelen komen aan de beurt.

Experian, Home Depot en Republic Services hebben de afgelopen weken redelijk hun koers kunnen handhaven, maar ook zij waren afgelopen week alsnog aan de beurt met verliezen in de portefeuille van ruim 10 procentpunt.

Verkopen vanwege corona

Vanwege de voorlopige beperkingen op internationale reizen neem ik afscheid van Booking.com en Intercontinental Hotels. Vanwege het sluiten van sportfaciliteiten wordt ook Basic-Fit uit de Offensieve portefeuille gehaald. De drastische stopzetting zal nog lange tijd invloed hebben op de cijfers van Basic-Fit.

Het rendement van de portefeuille over 2020 is gedaald van -14,5% naar -24,7%. Sinds de start op 2 november 2020 is het totaalrendement nu 48,5%. Dat was vorige week nog 68,7%.

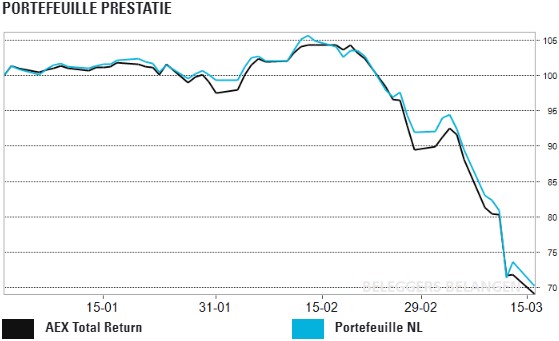

Portefeuille NL: Basic-Fit en ING grootste slachtoffers van rampweek

Van een rampweek op het Beursplein waren in de Portefeuille NL met slotkoersen van maandag Basic-Fit en ING de grootste slachtoffers.

ING (-27,8%) kreeg het met name vorige donderdag hard te verduren na de voor beleggers teleurstellende maatregelen die de ECB donderdag bekendmaakte en de toelichting van president Christine Lagarde. De presentatie leidde die in de financiële wereld tot grote onrust. Basic-Fit (-33,7%) ging vooral maandag hard onderuit nadat de fitnessketen zondag bekend had gemaakt de deuren van zijn vestigingen te sluiten vanwege het coronavirus.

Defensief aan zet

Maar ook in deze rampweek op het Beursplein waren er enkele fondsen in de Portefeuille NL die relatief goed bleven liggen. SBM Offshore (-1,4%) stabiliseerde na de enorme koersklap van vorige week maandag. En ook traditioneel defensieve AEX-fondsen als Heineken, Ahold Delhaize en Wolters Kluwer deden het met een weekverlies tussen de 11 en 13% beter dan de hoofdgraadmeter zelf (-15,1%).

Net als vorige week is er een hele schrale troost: met een rendement van -29,7% over 2020 doet de Portefeuille NL het nog steeds een klein beetje beter dan de AEX Total Return (-30,8%).

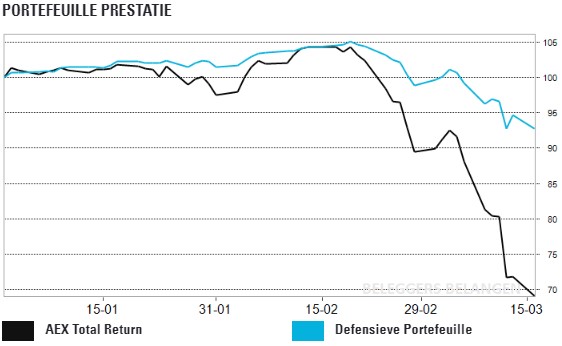

Defensieve portefeuille: investeren in goud

De defensieve portefeuille gaat keihard onderuit. Het gemiddelde rendement van de elf aandelen bedraagt dit jaar -17,8%, waar de benchmark voor wereldwijde aandelen met -27,5% overigens nog veel harder is gedaald. Defensieve aandelen doen hun naam dus eer aan. Goud doet niet wat het moet doen in een crisis en is sinds februari 11,4% kwijtgeraakt.

Helikoptergeld

De Amerikaanse overheid zegt geld te zullen uitdelen en de ene na de andere overheid kondigt nieuwe plannen aan. De rente in de VS is teruggebracht naar 0% en de Fed heeft de geldpers weer aangezet. Al dit nieuwe geld is positief voor goud en daarom verhogen wij het goudgedeelte in de portefeuille met €90.000. Dit is 6 procentpunt van de totale portefeuille.

Door de crash in aandelen is het aandelenbelang gedaald naar 32,6% en de kaspositie naar 48,6%. Dit remt de daling, waardoor de portefeuille het met een verlies van -7,1% year-to-date minder slecht doet dan de andere portefeuilles

Het totaalrendement, sinds de start van de defensieve portefeuille in november 2010, is gedaald tot 41,1%.

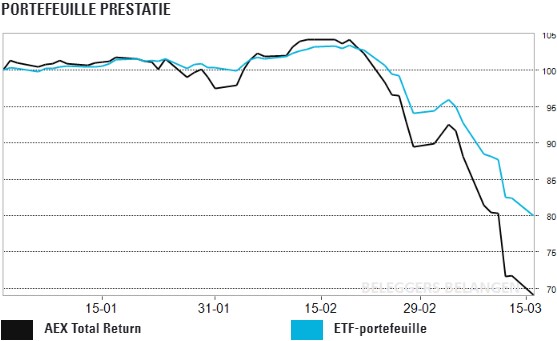

ETF-portefeuille: alles in de min

De 13 ETF’s in de portefeuille hebben een dramatische week achter de rug, met een gemiddelde koersdaling van 27,8%.

De dividendaandelen in het Verenigd Koninkrijk die wij bezitten via de iShares UK Dividend UCITS ETF (ISN: IE00B0M63060 & Ticker: UIKD) hebben hun verlies zien oplopen tot -43,2%. Daarmee is deze ETF de slechtst presterende in de portefeuille.

De minst dramatische ETF is de DB x-trackers iBoxx Global inflation-linked UCITS ETF (ISIN LU0962078753 & tickercode: XGII). Deze staat 4,2% in de min.

Doordat wij 35% cash aanhouden is het verlies met 20,0% voor de gehele portefeuille nog enigszins beperkt. Wij staan op het punt om nieuwe aankopen te doen.

TR: 22,2%

YTD: -20,0%