Een ETF voor elk risicoprofiel

Een investering in wereldwijde aandelen is de beste belegging op lange termijn. Het maakt niet uit naar welke studie je kijkt, ze komen altijd als winnaar uit de bus, niet alleen qua rendement, maar ook qua risico. In het Credit Suisse Global Investment Returns Yearbook 2020 staat dat wereldwijde aandelen sinds 1900 gemiddeld een jaarlijks rendement van 8,1% hebben gehaald. Gegevens van Global Financial Data laten daarnaast zien dat het gemiddelde wereldwijde rendement op aandelen sinds 1601 gemiddeld 7,0% per jaar is.

Een investering in wereldwijde aandelen is de beste belegging op lange termijn. Het maakt niet uit naar welke studie je kijkt, ze komen altijd als winnaar uit de bus, niet alleen qua rendement, maar ook qua risico. In het Credit Suisse Global Investment Returns Yearbook 2020 staat dat wereldwijde aandelen sinds 1900 gemiddeld een jaarlijks rendement van 8,1% hebben gehaald. Gegevens van Global Financial Data laten daarnaast zien dat het gemiddelde wereldwijde rendement op aandelen sinds 1601 gemiddeld 7,0% per jaar is.

Om een rendement van 100% te halen in tien jaar tijd is een rendement van 7,18% per jaar nodig. Een belegger mag er daarom van uitgaan dat hij gemiddeld ongeveer elke tien jaar zijn aandelenportefeuille van wereldwijde aandelen ziet verdubbelen.

Bekijk ook: ETF-beleggen: alle tips, artikelen en how-to etf’s selecteren

Piramide

Een beleggingsportefeuille bouwen heeft overeenkomsten met het bouwen van een piramide: het grootste gedeelte is het fundament waar de rest van het bouwwerk op rust. Zonder stevige bodem is er geen sterk gebouw. En het stevigste fundament voor een portefeuille bestaat uit wereldwijde aandelen. Dat komt omdat er gedurende de laatste eeuwen nooit ongelukken mee zijn gebeurd die fataal bleken te zijn. Het is in de geschiedenis namelijk twee keer voorgekomen dat aandelenkoersen in één klap naar nul zijn gegaan: in 1917 tijdens de Russische revolutie en in 1949 bij de Maoïstische machtsovername in China. Ondanks deze twee ingrijpende gebeurtenissen hebben wereldwijde aandelen de afgelopen 120 jaar een gemiddeld rendement opgeleverd van 8,1% per jaar.

Ik denk dan ook dat een toekomstig rendement van 7% per jaar voor wereldwijde aandelen realistisch is. Hieronder bekijken we welke risico’s daarbij horen.

Stijging naar voren halen

Hoe langer de termijn van een aandelenbelegging, en hoe vaker er aandelen aan de portefeuille worden toegevoegd, hoe lager het risico is. Dit beginsel ga ik uitleggen aan de hand van Amerikaanse aandelen, omdat de Amerikanen de nauwkeurigste historische aandelengegevens hebben. Om het beleggingsrisico inzichtelijk te maken kies ik voor de meest ongunstige periode ooit voor Amerikaanse aandelen.

Het allerslechtste moment in de geschiedenis om Amerikaanse aandelen te kopen was 3 september 1929. Wie op die dag de aandelen in de Dow Jones kocht – de index stond toen op 381,17 punten – moest wachten tot 23 november 1954 om het verlies te hebben goedgemaakt. De les voor beleggers is dat als aandelen met meer dan het langjarige gemiddelde van 7% per jaar stijgen, er toekomstige stijging naar voren wordt gehaald die later wordt gecompenseerd in jaren waarin aandelen het minder goed doen. Vanaf 1921 tot het hoogtepunt in 1929 steeg de Dow Jones Index van 63,90 naar 381,17. Dit is een rendement van 497%. De les is dat als de aandelenmarkt binnen een aantal jaren met honderden procenten stijgt, het onverstandig is om uw hele vermogen in aandelen te steken.

Gespreid kopen

Als u vijftien jaar de tijd heeft om uw geld voor u te laten werken, dan raad ik u aan om gespreid te kopen, in bijvoorbeeld zestien gelijk verdeelde porties over een periode van vier jaar. Op die manier was iemand die de aandelen in de Dow Jones had gekocht tussen tussen 3 september 1925 en 3 september 1929 niet ingestapt op een stand van 381,17, maar op een gemiddelde van 196,64. De aankoopprijs was daarmee bijna gehalveerd, waardoor het break-evenpunt niet was bereikt in 1954 maar in 1937.

Daarbij spelen overigens ook de dividenden (winstuitkeringen) een rol, die de periode dat een belegger in de min staat verder bekorten. Voor de jaren dertig geldt daarnaast dat het een periode van deflatie was, wat betekent dat je voor een dollar elk jaar meer goederen kon kopen dan het jaar ervoor. Neem je ook de koopkracht mee in de berekening, dan is het break-evenpunt nog eerder bereikt.

Elke maand bijkopen

De beste manier om een portefeuille op te bouwen is echter om elke maand voor bijvoorbeeld 10% van het inkomen wereldwijde aandelen te kopen en dat elke maand te blijven volhouden, ongeacht de situatie. Als er dan een aandelencrash plaatsvindt, gaat het uiteindelijke totaalrendement over de gehele looptijd van de belegging alleen maar omhoog.

Een voorbeeld. Een belegger die in september 1929 $1000 in de Dow Jones stak, kon voor dat geld 2,62 maal de index kopen. Een maand later kwam de crash waarmee de Grote Depressie begon. Op het dieptepunt van de aandelenmarkt, in juli 1932, stond de Dow Jones op 41,22. Op dat moment had de belegger voor $1000 dus maar liefst 24,26 keer de Dow Jones kunnen kopen. Hij kreeg, met andere woorden, 9,25 keer zoveel aandelen voor zijn geld. Vervolgens brak voor aandelen de mooiste periode uit de geschiedenis aan: de Dow Jones steeg met 163% in 12 maanden. Wie in juli 1932 was ingestapt, had deze rally kunnen bespelen met heel veel extra aandelen vergeleken met iemand die in juli 1929 was ingestapt.

In feite is het grootste beleggingsrisico om niet te beleggen in wereldwijde aandelen. Daarmee bedoel ik overigens nadrukkelijk de aandelen uit ontwikkelde landen, waar de economische en politieke risico’s het kleinst zijn. Sinds 1900 hebben aandelen uit de ontwikkelde landen daarnaast een rendement van een paar tiende procentpunten per jaar meer behaald dan aandelen uit opkomende markten.

Eén transactie, veel aandelen

In deze tijd is het samenstellen van een portefeuille met wereldwijde aandelen gelukkig oneindig veel eenvoudiger dan vroeger. Aanbieders van beleggingsproducten verkopen namelijk mandjes aandelen, die in vaktermen Exchange-Traded Funds (ETF’s) worden genoemd. Koopt u één mandje (één ETF), dan hebt u dus met een enkele transactie een positie in een groot aantal aandelen.

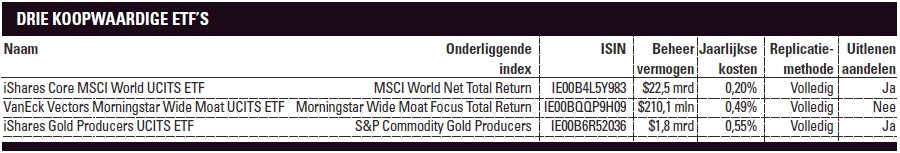

ETF-aanbieder iShares heeft een product, de iShares Core MSCI World UCITS ETF, dat slechts 0,2% per jaar kost en het mogelijk maakt om in één keer te beleggen in 1642 aandelen uit 23 ontwikkelde landen. Het product heeft daarnaast een notering in Amsterdam, waardoor sommige brokers het één keer per maand gratis kunnen aankopen. De iShares Core MSCI World UCITS ETF keert geen dividend uit, maar herbelegt de ontvangen dividenden meteen in nieuwe aandelen.

Slotgracht

Gemiddeld 7% per jaar en 100% in tien jaar is leuk, maar sommige mensen willen meer en zijn bereid daartoe meer risico te nemen. De eenvoudigste manier om dit te doen is door een scheiding aan te brengen tussen bedrijven die zich sterk hebben bewapend tegen concurrentie, zoals kastelen vroeger werden beveiligd tegen belagers door middel van een grote slotgracht, en bedrijven die gevoeliger zijn voor aanvallen van buitenaf.

Voor het vinden van zulke bedrijven met een ‘slotgracht’, waarbij de concurrentie nauwelijks kans heeft om marktaandeel te winnen, hoeft u zelf niet op onderzoek uit. Onderzoeksbureau Morningstar heeft dit werk namelijk al voor u gedaan. Het heeft de 1500 grootste Amerikaanse aandelen gerangschikt naar breedte van de ‘slotgracht’, waarbij het bedrijf dat het minst gevoelig is voor concurrentie dus bovenaan komt. Op basis van deze rangschikking selecteert Morningstar zo’n 140 interessante aandelen, waarvan er 60 tot 100 op basis van hun te hoge waardering (verhouding tussen koers en winst) afvallen. De overgebleven 40 tot 80 namen komen terecht in de Morningstar Wide Moat [brede slotgracht] Focus Index.

VanEck heeft op basis van deze index een ETF gebouwd: VanEck Vectors Morningstar US Wide Moat UCITS ETF (IE00BQQP9H09). De kosten zijn met 0,49% hoger dan de 0,20% voor wereldwijde aandelen, maar op lange termijn behalen deze bedrijven die niet of nauwelijks last hebben van concurrentie een flink hoger rendement omdat ze hun prijzen kunnen blijven verhogen zonder dat de klant wegloopt.

Riskanter

Sinds 30 september 2002 heeft de Morningstar Wide Moat Focus Total Return Index een rendement behaald van 962,1%, terwijl de S&P500 niet verder komt dan 368,3%. Toch is een belegging in deze index riskanter dan een investering in wereldwijde aandelen. Dit komt in de eerste plaats omdat de periode sinds 2002 te kort is om echt betrouwbare statistieken op te leveren. Er zijn in de afgelopen 400 jaar genoeg perioden te vinden waarin een bepaalde belegging het gedurende een periode van twintig jaar goed deed, maar het grootste deel van de tijd niet.

Het zou bijvoorbeeld zo kunnen zijn dat bedrijven met een brede ‘slotgracht’ aantrekkelijker worden als de rente daalt. Zo zijn er mensen die bij een rente van 5% sparen, maar bij een rente van 0% tegen hun zin de aandelenmarkt op komen. Zij willen beleggen in bedrijven met een brede ‘slotgracht’, omdat het voor hen belangrijk is om zo min mogelijk risico te nemen. Bedrijven die in elk beursklimaat overleven, krijgen op deze manier meer geld. Over de afgelopen veertig jaar is de rente alleen maar gedaald, waardoor deze bedrijven een vloedgolf aan kapitaal hebben ontvangen. Het is echter niet gezegd dat dit altijd zo blijft.

Een andere reden waarom de mooie en veilige Amerikaanse bedrijven in de Wide Moat Focus Index slechter zouden kunnen gaan presteren dan wereldwijde aandelen, is dat Amerikaanse aandelen het de laatste tien jaar een stuk beter hebben gedaan dan aandelen van andere landen. In de geschiedenis wisselen perioden van outperfomance en underperformance elkaar af. Ook is het heel goed denkbaar dat China de Verenigde Staten van de troon stoot als belangrijkste economische wereldmacht en zo het land wordt met de wereldwijde reservevaluta. Dat land heeft per definitie een betere economie dan de rest.

Over de laatste achttien jaar hadden ‘slotgracht-bedrijven’ een jaarlijks rendement dat 50% hoger lag dan dat van de S&P500: 13,7 tegenover 9,2%. Wij denken dat deze periode van outperfomance nog niet voorbij is. Meer informatie over de US Wide Moat UCITS ETF is te vinden in deze tip van 9 december 2019.

Goud

Ook ik ben niet tevreden met een rendement van 7 à 13% per jaar. Ik wil dit verhogen door ook beleggingen op te nemen die 20% per jaar kunnen opleveren, en ik denk dat goudmijnaandelen hiervoor het beste gepositioneerd zijn. In mijn column van deze week en in de tip van deze week leg ik uit waarom beleggingen in goud juist in deze tijd zo kansrijk zijn. Deze posities wil ik aanhouden tot het moment dat de goudprijs in dollars per troy ounce op hetzelfde niveau staat als de Dow Jones in punten. Dit is in de geschiedenis al eerder voorgekomen, telkens als er een schuldenzeepbel werd opgelost. In de jaren dertig was dit op 40, in de jaren tachtig op 1000.

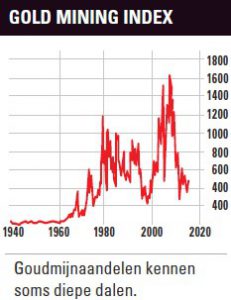

Dit thema bespeel ik via de iShares Gold Producers UCITS ETF (ISIN: IE00B6r52036). Deze goudpositie is wel het meest riskant van alle posities die ik in dit artikel behandel. Aandelen van goudmijnen zijn namelijk in de geschiedenis meerdere malen met 50 tot 80% onderuit gegaan (zie grafiek). Deze belegging is dan ook voor lang niet iedereen geschikt.

Dit thema bespeel ik via de iShares Gold Producers UCITS ETF (ISIN: IE00B6r52036). Deze goudpositie is wel het meest riskant van alle posities die ik in dit artikel behandel. Aandelen van goudmijnen zijn namelijk in de geschiedenis meerdere malen met 50 tot 80% onderuit gegaan (zie grafiek). Deze belegging is dan ook voor lang niet iedereen geschikt.

Conclusie

Als u gaat berekenen hoeveel geld uit uw beleggingen u later nodig heeft, houd er dan rekening mee dat Nederland sinds 1971 een gemiddelde jaarlijkse inflatie heeft gehad van 3,2%. Dit betekent dat u van een euro elk jaar gemiddeld 3,2% minder kunt kopen dan een jaar ervoor. Dit betekent dat de koopkracht van uw geld over een periode van 21 jaar halveert, wat ervoor zorgt dat u over deze periode twee keer zoveel geld nodig heeft om uw koopkracht in stand te houden. Is dat uw doel, dan adviseer ik u om alleen te beleggen in wereldwijde aandelen.

Mocht u al op schema liggen om uw financiële doelen te behalen, dan kunt u ook meer risicovolle posities aan de portefeuille toevoegen, zoals de iShares Gold Producers UCITS ETF. We nemen deze positie ook op in de ETF-portefeuille van Beleggers Belangen.

Maar wat u ook doet, het belangrijkste is dat u vooraf een plan hebt en dat u daaraan vasthoudt ongeacht de omstandigheden. Beleggers die tijdens het dieptepunt van de coronacrisis op de financiële markten zonder nadenken gewoon elke maand extra aandelen hadden gekocht, zijn op lange termijn de grote winnaars.