Drie aantrekkelijke beleggingen in de gezondheidszorg

De zoektocht naar een vaccin tegen het coronavirus zette enkele aandelen uit de sector Gezondheidszorg in vuur en vlam. Zo steeg de koers van biotechbedrijf Moderna begin vorige week bijna 20% na publicatie van positieve testresultaten in een vroeg klinische fase. Een vaccin is echter nog ver weg. In de tussentijd zijn testen op het coronavirus en beademingsapparatuur voor patiënten die er aan lijden cruciaal.

Beleggen in de gezondheidszorg

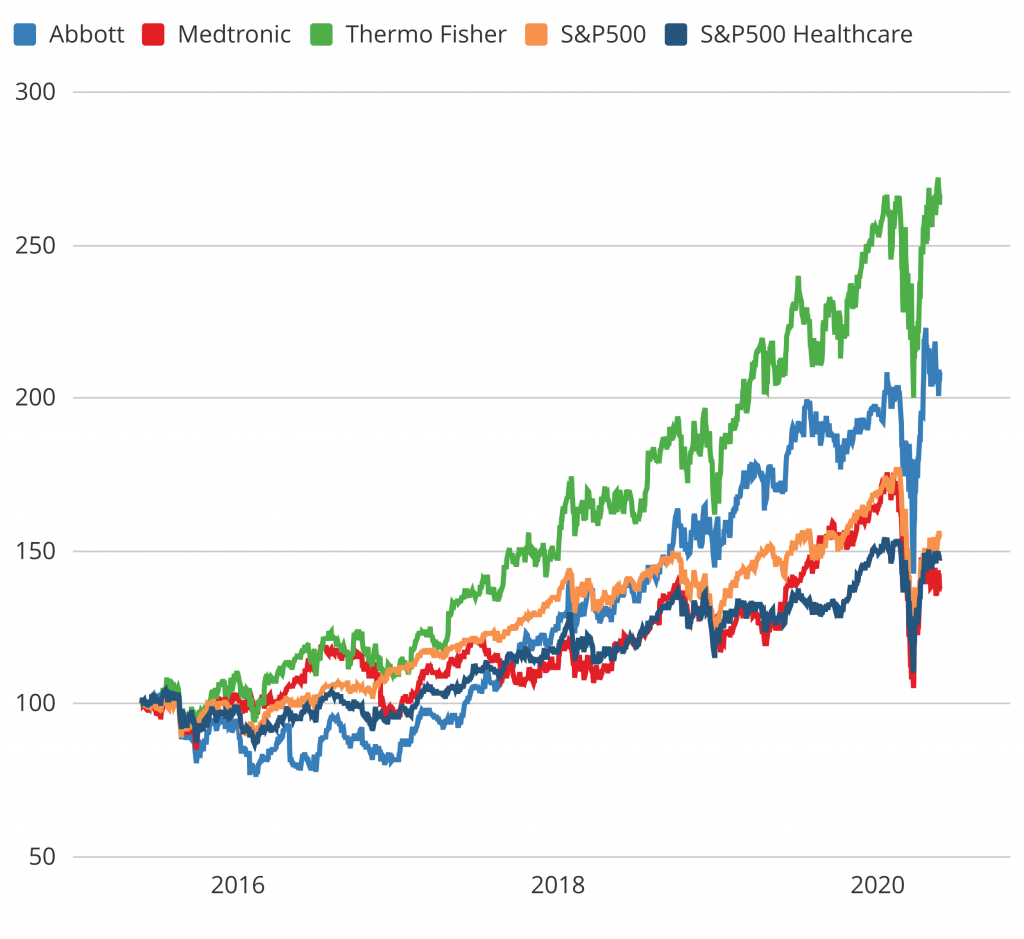

Dat is het terrein van de sector Medische Apparatuur & Technologie, die daardoor extra in de belangstelling van beleggers staat. Maar er is veel meer dat beleggen in de gezondheidszorg aantrekkelijk maakt. Daar spelen we ook al langere tijd op in. Aandelen als Abbott Laboratories, Becton Dickinson, Coloplast en Medtronic maken deel uit van de Dividendportefeuille en afgelopen najaar tipten we Thermo Fisher Scientific in een artikel over gentherapie.

We gaan deze interessante sector echter intensiever volgen. Daarom nemen we vanaf deze week drie aantrekkelijke aandelen uit de sector Medische Apparatuur & Technologie op in onze Koerswijzer: Abbott Laboratories, Medtronic en Thermo Fisher Scientific.

Concurrentie

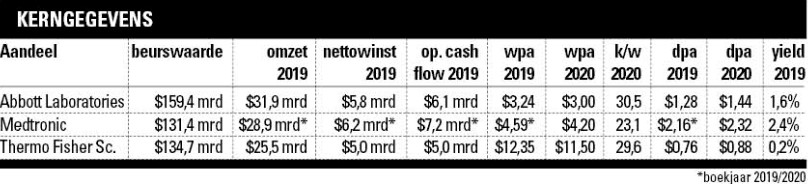

Het drietal bedrijven concurreert onderling op deelterreinen en ontloopt elkaar niet al te veel in termen van beurswaarde, omzet en cash flow-genererend vermogen (zie tabel). Abbott Laboratories en Medtronic hebben de grootste overlap, vooral bij producten voor de bestrijding van hart- en vaataandoeningen. Beide bedrijven hebben leidende posities in de markt voor pacemakers, stents, dotteren, steunharten (mechanische pompen in de linkerhartkamer) en katheterablatie tegen hartritmestoornissen. Daarnaast komen Abbott en Medtronic elkaar tegen op de markt voor epidurale en spinale pijnbestrijding (via katheters die worden aangebracht tussen de ruggenwervels) en producten voor diabetespatiënten zoals glucosemeters.

Een kleine 40% van de omzet van Abbott Laboratories overlapt daarmee met een kleine 50% van de omzet van Medtronic. De andere – niet met Abbott Laboratories overlappende – 50% van de omzet behaalt Medtronic onder meer uit instrumenten om bloedvaten mee te dichten, beademingsapparatuur, robotsystemen die helpen bij operaties aan de wervelkolom, geavanceerde wondhechting en instrumenten waar endoscopieën mee worden uitgevoerd. Abbott wijkt van Medtronic af door de verkoop van goedkopere medicijnen in opkomende landen (14% van de omzet), speciale voeding (onder meer voor diabetespatiënten, 23% van de omzet) en de divisie Diagnostiek die goed is voor ongeveer 24% van de omzet.

Koelsystemen/centrifuges

In tegensteling tot Medtronic heeft Abbott Laboratories met deze divisie Diagnostiek ook nog een kleine overlap met Thermo Fisher Scientific. Beide bedrijven produceren testen op het coronavirus en ontwikkelen andersoortige testen, onder meer op drugsgebruik. Verder wijken de activiteiten van Thermo Fisher Scientific duidelijk af van die van Abbott Laboratories en Medtronic. Thermo Fisher Scientific is vooral een dienstverlener aan bedrijven en instellingen die zich bezighouden met onderzoek en ontwikkeling. Meer dan 40% van de omzet gaat naar farma- en biotechbedrijven en ruim 20% naar universiteiten, onderzoeksinstellingen en overheden.

Ongeveer 40% van de omzet komt uit de divisie Laboratory Products & Services, die speciale koelsystemen en centrifuges maakt die gebruikt worden in onderzoek naar nieuwe medicijnen. Ook ontwikkelt deze divisie antilichamen en helpt het farmabedrijven met klinische testen door het produceren van cellijnen en de bijsluiters van medicijnen. Daarnaast produceert deze divisie ook virussen waarmee gentherapie aan patiënten wordt toegediend. De divisie Life Sciences Solutions is iets kleiner – zo’n 27% van de omzet – maar behaalt binnen Thermo Fisher Scientific met bijna 35% wel de hoogste operationele marge. Life Sciences Solutions doet onder meer DNA-onderzoek en is actief in ‘genetic engineering’, het aanpassen van genetisch materiaal. Thermo Fisher Scientific heeft alleen bedrijven of instellingen als klant, terwijl bijvoorbeeld Abbott Laboratories bijna de helft van zijn omzet direct aan consumenten verkoopt. Wat de drie bedrijven echter gemeen hebben, is dat ze actief zijn in groeimarkten. Of dat nu DNA-onderzoek is, robotchirurgie of diagnostiek.

Acquisities

De drie bedrijven versnellen de groei geregeld met kleine maar ook grote acquisities. Abbott Laboratories verlegde de koers in 2017 met de bijna $24 mrd kostende overname van St. Jude Medical (cardiovasculaire producten). In datzelfde jaar nam Abbott Laboratories ook voor $4,5 mrd Alere – diagnostische testen – over. Voor Thermo Fisher Scientific was de overname van Patheon cruciaal. Drie jaar geleden betaalde het bedrijf $7,4 mrd voor Patheon en versterkte daarmee de dienstverlening aan de farma- en biotechsector. Afgelopen maart sloeg Thermo Fisher Scientific opnieuw toe met de $11,5 mrd kostende overname van Qiagen, een bedrijf dat actief is op het gebied van (moleculaire) diagnostiek.

Bij Abbott Laboratories en Medtronic was het de afgelopen jaren relatief rustig op het overnamefront. Die rust zal waarschijnlijk niet al te lang duren. Vorige week donderdag gaf Medtronic-topman Geoffrey Martha tijdens de presentatie van de jaarcijfers aan dat ‘het een goede tijd is om overnames te doen’ omdat de prijzen van interessante doelwitten zijn gedaald. De balans van Medtronic biedt alle ruimte voor nieuwe overnames. De verhouding tussen netto-schuld (schuld verminderd met cash) en ebitda (operationele winst voor afschrijvingen) bedraagt nog geen 1,5. Het bedrijf heeft dan ook een solide credit rating van ‘A’. Ook Abbott Laboratories is met een ‘A’-credit rating en een verhouding tussen netto-schuld en ebitda van nog geen 1,8 financieel zeer solide.

Cash flow

Thermo Fisher Scientific zal na de overname van Qiagen – die in de eerste helft van 2021 afgerond moet worden – waarschijnlijk wat rustiger aan doen. Dat is verstandig want nu al ligt de credit rating van ‘BBB+’ lager dan die van Abbott Laboratories en Medtronic en is de verhouding tussen netto-schuld en ebitda met 2,6 al aan de hoge kant. Na de overname van Qiagen gaat die verhouding richting de voor mij ‘kritieke’ grens van 3. Dat is wat mij betreft het belangrijkste ‘smetje’ op dit verder aantrekkelijke aandeel. Het grote cash flow-genererend vermogen van de bedrijven maakt dergelijke overnames overigens wel beter behapbaar.

Afgelopen jaar realiseerde Thermo Fisher Scientific een vrije kasstroom – operationele kasstroom verminderd met investeringsuitgaven – van ruim $4 mrd. Daar kan het bedrijf dit jaar de rente-, aflossings- en afnameverplichtingen van $2,4 mrd prima uit voldoen en de ongeveer $300 mln aan dividend mee uitbetalen. Medtronic realiseert een free cash flow van zo’n $6 mrd. Het bedrijf heeft dit jaar zo’n $2,4 mrd aan betalingsverplichtingen (rente, aflossing en productafnames) en het dividend kost $2,7 mrd. Bij Abbott Laboratories ligt de vrije kasstroom op bijna $4,5 mrd, waar aflossings- maar vooral afnameverplichtingen uit de gewone operationele gang van zaken van bijna $5 mrd tegenover staan. Abbott Laboratories betaalt zo’n $2,3 mrd aan dividend.

Winstgroei

De drie bedrijven zijn niet immuun voor het coronavirus. Medtronic zag de winst over het afgelopen boekjaar met 12% dalen (zie kader). Abbott Laboratories trok in april zijn winstverwachting voor het lopende jaar in en Thermo Fisher verwacht voor het lopende kwartaal een autonome omzetafname van 0-10%. De uiteindelijke impact van het coronavirus op de winst van deze bedrijven is nog onduidelijk. Daarmee zijn mijn voorlopig 5-10% neerwaarts aangepaste winsttaxaties en de daaruit volgende waarderingen ook onzeker.

Niettemin staan de drie bedrijven er voor de lange termijn goed voor, zo laat ook het dividendbeleid zien. Thermo Fisher Scientific heeft een laag dividendrendement, maar het dividend per aandeel groeide de afgelopen drie jaar met dubbele cijfers en het bedrijf houdt vast aan de kwartaaluitkering van $0,22 per aandeel. Abbott Laboratories verhoogt al 48 jaar op rij het dividend. En Medtronic zag dan wel de winst dalen, maar verhoogde niettemin het dividend voor het 43ste jaar op rij. De korte termijn mag dan onzeker zijn, voor de wat langere termijn zijn dit koopwaardige aandelen, met de aantekening dat de financiële positie van Thermo Fisher Scientific iets minder sterk is dan die van Abbott Laboratories en Medtronic.