Door extra tijd te investeren in het vergaren van kennis over het schrijven van opties, kunt u de kans op een mooi rendement vergroten. We bespreken een aantal belangrijke valkuilen en veel gemaakte fouten.

De rubriek Optietips VS, waarin we de focus leggen op het schrijven van opties, begint steeds meer te leven. Die conclusie trekken we althans uit het grote aantal vragen dat we wekelijks ontvangen. Op verzoek bespreken we valkuilen en veelgemaakt fouten bij het schrijven van opties. Om sommige optiebegrippen te begrijpen is enige basiskennis over opties noodzakelijk. Echte beginners raden we daarom aan eerst de online training over opties te volgen op de website van Beleggers Belangen.

Statistische kans op succes

Een bekende valkuil is dat beleggers te weinig aandacht besteden aan statistieken. Liquide opties zijn zeer efficiënt geprijsd, waardoor het op voorhand mogelijk is de statistische kans te berekenen dat een belegger op expiratie 1 cent of meer verdient aan de transactie. Voor een beginnende belegger is dat niet eenvoudig. Het is dan ook positief dat steeds meer brokers laten zien wat de statistische kans op succes is van een transactie. Als de broker dit niet aanbiedt, kunt u zelf een inschatting maken door te kijken naar de delta van de optie. Deze geeft namelijk een goede inschatting van de statistische kans op succes. Als een belegger een optie koopt met een delta van 16, dan betekent dit dat hij een statistische kans op succes heeft van 16%. Als hij dezelfde optie zou schrijven, dan bedraagt de statistische kans op succes 84% (100 – 16).

Voor de schrijver van een optie is het daarnaast interessant om te weten hoe groot de kans is dat de uitoefenprijs getest wordt gedurende de looptijd. Dit gebeurt in de praktijk bij een geschreven putoptie als de beurskoers onder de uitoefenprijs van de optie komt. Bij een optie met een delta van 16 is die kans 32% (2 x 16%). Met deze kennis kan de schrijver van een optie vooraf bepalen hoe hoog de statistische kans op succes minimaal dient te zijn alvorens hij een transactie plaatst. Is dat bijvoorbeeld 70%, dan kan een belegger deze kans realiseren door voldoende transacties te doen. In de praktijk werkt dit het beste met veel kleine transacties. Een belegger heeft een bepaald aantal transacties nodig om de statistieken optimaal te laten werken, waarbij de spreiding tegelijk bescherming biedt. De enige manier waarop dit kan worden gedaan is bij het ingeven van de order. Dit betekent dat een schrijver geen opties dient te openen waarvan hij het maximale verlies niet kan dragen.

Selectie looptijd

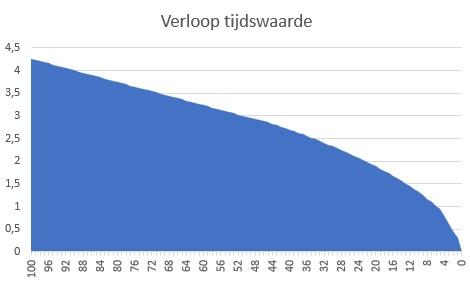

Veel beleggers selecteren een te lange of te korte looptijd als ze opties schrijven. Om inzicht te geven in welke looptijd we het beste kunnen selecteren, kijken we naar de grafiek ‘verloop tijdswaarde’. In dit fictieve voorbeeld zien we een at-the-money optie met een uitoefenprijs van $100 en een impliciete volatiliteit van 20%. De optie heeft een looptijd van honderd dagen, tussen honderd en vijftig dagen verliest de optie $1,28 aan tijdswaarde, en in de laatste dagen $2,98. Hieruit kunnen we concluderen dat hoe dichter we bij het einde van de looptijd komen, hoe sneller de tijdswaarde die nog in de optie aanwezig is eruit loopt.

Om als optieschrijver optimaal te profiteren van het verstrijken van de tijd, is het aan te raden om opties te schrijven met een looptijd tussen de zestig en veertig dagen. Veel beleggers houden deze vervolgens aan tot expiratie, maar uit onderzoek van het Amerikaanse financiële netwerk Tastytrade blijkt dat dit niet verstandig is. Een beter alternatief is de openstaande opties te sluiten, of ze door te rollen als ze in de buurt komen van een looptijd van 21 dagen. Daarmee loopt u een deel van de premie mis, maar zorgt u ervoor dat u minder gevoelig wordt voor een extreme onverwachte koersbeweging. Uit de studie van Tastytrade blijkt namelijk dat als u geschreven opties vroegtijdig sluit of doorrolt, de kans op een zeer groot verlies afneemt met 67%.

Impliciete volatiliteit

Naast de looptijd van een optie bepaalt de impliciete volatiliteit (IV) voor een groot deel de tijdswaarde van een optie. De IV geeft de verwachte beweging weer van de markt. In tijden van angst en onzekerheid zal de IV hoger zijn dan tijdens een markt die rustig hogere koersen opzoekt. Ook zal de IV hoger zijn aan de vooravond van de kwartaalcijfers omdat resultaten voor flinke koersbewegingen kunnen zorgen. Een veel gemaakte fout is dan ook dat beleggers niet weten wanneer een bedrijf met cijfers komt. Daarnaast besteden ze te weinig aandacht aan de impliciete volatiliteit van de markt en individuele aandelen. Een goed startpunt om daar verandering in te brengen is het opzoeken van de kwartaalcijfers en het volgen van de VIX-index. Deze volatiliteitindex geeft de impliciete volatiliteit (verwachte beweging) weer van de S&P500. Als de volatiliteit toeneemt, stijgen optiepremies in waarde. Hierdoor ontvangt de schrijver bij het openen van een nieuwe optie meer premie voor dezelfde optie dan in laag-volatiele tijden. Dit principe werkt ook de andere kant op. Neemt de volatiliteit af, dan dalen de optiepremies in waarde. In de praktijk loopt de IV over het algemeen op wanneer een index of aandeel daalt en neemt de IV juist af als de beurskoersen stijgen.

Beleggers dienen er bij het analyseren van de VIX-index rekening mee te houden dat het historisch gemiddelde op 18 ligt en dat het aannemelijk is dat de VIX telkens terugkeert naar dat historisch gemiddelde. In het verleden zijn grote opwaartse bewegingen in de VIX telkens gevolgd door een flinke correctie. In een dergelijke situatie loopt de premie enorm snel uit een optie. Ook recent hebben we dit weer mogen meemaken tijdens de uitbraak van het coronavirus. Het is daarom interessant om, indien uw portefeuille het toelaat, meer te schrijven in tijden van hoge volatiliteit en het aantal contracten terug te schroeven in tijden van lage volatiliteit.

Bij gespecialiseerde brokers als Lynx en TradersOnly kunt u ook grafieken opvragen van de IV van individuele aandelen. Daarmee kunt u de ontwikkeling van de impliciete volatiliteit inzien per aandeel over bijvoorbeeld de periode van een jaar. Daarmee kunt u eenvoudig inschatten of de huidige IV hoog of laag is vergeleken met de laatste 12 maanden. Ligt de huidige IV boven het gemiddelde, dan zit er veel premie in de opties en is het interessant om een optie te schrijven.

Schrijf alleen liquide opties

Voor het schrijven van opties zijn liquide markten nodig. Als schrijver gaat u namelijk een verplichting aan. Dit betekent dat u in ruil voor de premie een risico op zich neemt. Om het risico goed te managen is het van groot belang dat u op ieder moment kunt in- en uitstappen tegen een eerlijke prijs. Voldoende liquiditeit voorkomt tevens ‘slippage’, een minder gunstige uitvoering dan verwacht.

Liquide producten zijn te herkennen aan scherpe bied- en laatprijzen. Het is daarnaast aan te raden om aandacht te besteden aan het volume en het openstaande aantal contracten. Het totale dagelijks volume dient boven de 5000 contracten uit te komen en het totaal aantal openstaande contracten dient minimaal 10.000 te bedragen.

Aandelen zijn riskanter

Beleggers die verwachten dat een aandeel gaat stijgen en/of niet snel verder zal dalen, kunnen overwegen om een putoptie te schrijven. Het schrijven van een putoptie is namelijk een eenvoudige strategie om te profiteren van een gelijkblijvende of stijgende beurskoers. Wanneer u een putoptie schrijft, gaat u een afnameverplichting aan. U moet dan gedurende de looptijd van de optie aandelen afnemen tegen een vaste prijs. Dit noemen we de uitoefenprijs. Een voordeel van deze manier van beleggen, is dat u als schrijver direct geld ontvangt en een hoge statistische kans op succes heeft.

Om het strategische karakter van de geschreven putoptie te tonen, kijken we naar de grafiek op expiratie van een geschreven UBER juli 2020 37 put voor $2,75 en het aandeel Uber. In de grafiek is te zien dat de schrijver van een putoptie een positief rendement behaalt als de beurskoers flink stijgt, lichtjes stijgt, zijwaarts beweegt en lichtjes daalt. Enkel als het aandeel op expiratie 7,4% (of meer) lager staat, maakt de schrijver verlies. Dit is te berekenen door de uitoefenprijs te nemen min de ontvangen premie. Het break-evenniveau komt daarmee op $34,25. Bij het aandeel zien we dat er alleen een positief rendement kan worden gerealiseerd als de beurskoers stijgt. Het lagere break-evenpunt van de geschreven put toont aan dat het kopen van het aandeel risicovoller is.

Actief (risico)management bij het schrijven van opties

Als u een optie schrijft, heeft u een hoge statistische kans op succes. Dit komt doordat de tijdswaarde in uw voordeel werkt. Door gedisciplineerd winst te nemen gedurende de looptijd kunt u de kans op succes verhogen. Het is daarom aan te raden om de positie te sluiten als u 50% winst heeft. Hiermee verhoogt u uw winstratio. Een winstgevende transactie kan namelijk gedurende de looptijd nog veranderen in een verlieslatende transactie. Indien u blijft wachten op de resterende 50% van de premie, loopt u onnodig veel risico voor een te kleine potentiële winst.

Ondanks de hoge statistische kans op succes, is het belangrijk om te weten wanneer uw transactie in de gevarenzone komt. U dient ervoor te zorgen dat u goed weet waar uw break-evenpunt ligt. Door strikt risicomanagement toe te passen als de beurskoers onder uw break-evenpunt zakt, neemt de kans op succes en een positief rendement toe.

Er zijn verschillende mogelijkheden om de risico’s te managen. We bespreken er vier.

- De meest eenvoudige is doorrollen. Dit betekent dat u de openstaande geschreven optie terugkoopt en tegelijkertijd een optie met dezelfde uitoefenprijs maar een langere looptijd schrijft. U ontvangt dan extra premie, waarmee u het break-evenniveau verlaagt. Daarnaast krijgt u meer tijd om alsnog goed te zitten.

- Doordat de prijs van een optie niet enkel wordt bepaald door de ontwikkeling van de beurskoers, maar ook door de impliciete volatiliteit, kan het gebeuren dat het verlies oploopt gedurende de looptijd als de impliciete volatiliteit stijgt. In dat scenario is het aantrekkelijk om een tweede optie te schrijven met dezelfde looptijd en uitoefenprijs. Door de hogere premie die u dan ontvangt, verlaagt u opnieuw het break-evenniveau. Deze aanpak moet echter wel passen binnen uw portefeuille. U dient dus over voldoende financiële ruimte te beschikken om 200 aandelen af te nemen als de daling van de beurskoers verder doorzet.

- Het kan gebeuren dat de beurskoers dermate hard is gedaald dat doorrollen nog weinig tijdswaarde oplevert en daardoor minder interessant is geworden. Bent u nog steeds overtuigd dat het aandeel gaat stijgen, dan kunt u de expiratie afwachten. De geschreven put verandert dan door de afnameplicht in 100 aandelen. Op de aandelenpositie kunt u vervolgens gedekt een calloptie schrijven. Daarmee gaat u een leveringsplicht aan. Staat de beurskoers op expiratie boven de uitoefenprijs, dan dient u de aandelen die u in bezit heeft te leveren. Met het gedekt schrijven ontvangt u opnieuw een premie en verlaagt u wederom het break-evenniveau.

- Voordat u een optie schrijft is het goed om op voorhand te bepalen wat uw maximale verlies is. Uit een uitgebreide studie van het Amerikaanse financiële netwerk Tastytrade blijkt tweemaal de ontvangen premie optimaal te zijn. Dit betekent dat als u $2 aan premie ontvangt, u verlies neemt als de optiepremie oploopt naar $6. Daarmee geeft u zichzelf voldoende ruimte om de statistieken te laten werken en voorkomt u dat u met diep in-the-money-opties blijft zitten, met mogelijk een enorm verlies.