Risico afdekken | Twee goedkope constructies voor de portefeuille

De Amerikaanse technologie-aandelen zijn in de maand september niet goed uit de startblokken gekomen. De Nasdaq verloor in twee weken tijd 8,4%. De bekende FAANG aandelen (Facebook, Apple, Amazon, Netflix en Alphabet) deden het nog een stuk slechter en verloren gezamenlijk 11,1%. Een duidelijk aanleiding voor de koersdaling was er niet, het lijkt er dan ook op dat menig belegger wat last kreeg van hoogtevrees bij de hoge waarderingen en daardoor wat winst van tafel haalde.

Ondanks de correctie, zit het overgrote deel van de beleggers in technologie-aandelen nog altijd op rozen. De jaarwinst van de FAANG-aandelen bedraagt 62,5% en de koerswinst op het aandeel Tesla, dat door velen als een technologiebedrijf wordt gezien, bedraagt dit jaar maar liefst 346%.

De vraag die menig belegger dan ook bezighoudt is: gaat het om een kleine correctie of is dit de voorbode van nieuwe forse koersdalingen? Er is uiteraard niemand die het antwoord weet. De bekende Amerikaanse hedgefondsmanager Bill Ackman liet in een recent interview weten er vanuit te gaan dat het om een tijdelijke dip gaat, maar maakte wel de kanttekening dat we een aantal onzekere maanden tegemoet gaan met de naderende presidentsverkiezingen in de VS en een mogelijke tweede golf van het coronavirus.

Bescherming van de portefeuille

Beleggers die zich daar zorgen over maken, hebben verschillende mogelijkheden om de opgebouwde winsten te beschermen. De bekendste, naast het gedeeltelijk verkopen van de aandelen, is het kopen van putopties. De koper van de putoptie betaalt een premie die hem het recht geeft zijn aandelen gedurende een bepaalde periode te verkopen tegen een vastgestelde prijs, ook wel de uitoefenprijs genoemd.

Beleggers die putopties aanschaffen, kopen over het algemeen putopties waarvan de uitoefenprijs onder de huidige beurskoers ligt. Het voordeel van deze opties is dat ze goedkoper zijn dan de putopties met een uitoefenprijs die gelijk is aan de huidige beurskoers. In de praktijk daalt de beurskoers echter vaak niet, of te weinig, waardoor beleggers niet de vruchten plukken van de gekochte bescherming. Daarmee betalen ze onnodig premie voor bescherming, wat ten koste gaat van het rendement.

Ook gaan beleggers vaak pas nadenken over bescherming wanneer de beurskoersen al aan het dalen zijn of kopen ze bescherming in de aanloop van een gebeurtenis waarvan de uitkomst nog onzeker is, zoals de Amerikaanse presidentverkiezingen. Beide zorgen ervoor dat de kostprijs van een putoptie in een dergelijke situatie omhoog schiet.

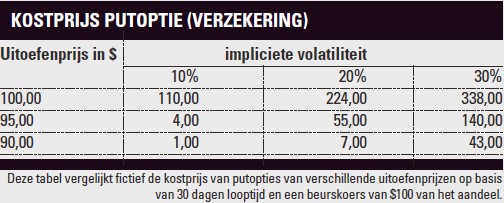

Het verschil in de kostprijs van putopties wordt hieronder verduidelijkt in de tabel ‘kostprijs putopties’. Daarin zien we dat out-of-the-money putopties met een looptijd van dertig dagen en een uitoefenprijs van $95 en $90 een stuk goedkoper zijn dan at-the-money putopties van $100. Daarnaast zien we dat de kostprijs van bescherming flink oploopt per uitoefenprijs zodra de impliciete volatiliteit (verwachte beweging) toeneemt. Betaalt een belegger bij een impliciete volatiliteit van 10% slechts $4 voor een putoptie van $95 met een looptijd van 30 dagen, bij een impliciete volatiliteit van 30% hebben we het al snel over een bedrag van $140.

In het huidige beursklimaat is het kopen van bescherming momenteel relatief duur. De VIX-index, die de impliciete volatiliteit (verwachting beweging) van de S&P500 weergeeft, staat op 30 terwijl het historisch gemiddelde 18 is. Momenteel is dan ook niet zo aantrekkelijk om posities te beschermen door de aanschaf van putopties. Gelukkig hebben beleggers verschillende alternatieven. We bespreken de zero-cost collar en de geschreven putoptie.

Zero-cost collar

De zero-cost collar is een strategie waarbij een belegger per 100 aandelen in bezit een putoptie koopt en deze optie vervolgens financiert door tegelijkertijd gedekt een calloptie te schrijven. Daarmee wordt weliswaar een gedeelte van het opwaarts potentieel gedurende de looptijd van de optie weggeven, maar daar staat tegenover dat het verlies beperkt blijft bij een flinke correctie. Daarbij zorgt de strategie ervoor dat er geen investering plaatsvindt. De putoptie die wordt aangeschaft wordt namelijk volledig gefinancierd door het gedekt schrijven van een calloptie. In de grafiek wordt een fictief voorbeeld getoond van het aandeel XYZ. Daarbij worden de aandelen met een beurskoers van $100 beschermd door de aanschaf van een XYZ febr2021 87,5put voor $5,90 en het gedekt schrijven van de XYZ febr2021 115 call voor $6,20.

Voor de totale combinatie ontvangt de belegger $0,30, hetgeen in de praktijk neerkomt op $30. Met deze constructie blijft een belegger meedoen met toekomstige koersstijgingen en weet hij op voorhand hoe hoog het maximale verlies kan worden ten opzichte van de huidige beurskoers. Daarmee verzekert de belegger zichzelf tegen een ommekeer in het beursklimaat en blijft een groot deel van de eerder in het jaar opgebouwde winst in technologie-aandelen zeker behouden.

Geschreven put

Een alternatief voor de zero-collar, voor beleggers die wat meer risico aandurven, is de geschreven putoptie. Wanneer de impliciete volatiliteit van de opties extreem hoog is (boven de 70%), zoals bijvoorbeeld bij het aandeel Tesla de afgelopen weken, kan het aantrekkelijk zijn om vanuit risicomanagement de aandelen te verkopen en deze per 100 aandelen te vervangen door een geschreven putoptie. Afgelopen week konden beleggers bij een beurskoers van het aandeel Tesla van $408 bijvoorbeeld $9500 aan premie ontvangen voor de TESLA maart 2021 $400 put. Dit betekent dat als de beurskoers op expiratie over zes maanden boven de $400 staat, de schrijver de volledige premie mag behouden. Daarmee wordt een rendement gerealiseerd van 23% in zes maanden tijd. De ontvangen premie zorgt daarnaast voor een aanzienlijke buffer. De belegger maakt op expiratie pas verlies als de beurskoers onder $305 staat.

In de grafiek van de geschreven putoptie wordt de werking visueel weergegeven. In het voorbeeld worden de aandelen XYZ vervangen door de geschreven XYZ februari 2021 put. Daarvoor ontvangt de schrijver $12,50 aan premie. Dit is tevens de maximale winst die hij kan behalen in de komende vijf maanden. In het slechtste scenario kan de belegger, net als de bezitter van het aandeel, een aanzienlijk verlies lijden bij ommekeer van het beursklimaat. De ontvangen premie geeft de belegger echter een aanzienlijke buffer. Hierdoor is de geschreven put in theorie veiliger dan de aandelen en een aantrekkelijk alternatief voor beleggers die last krijgen van hoogtevrees.