Kopen in oktober | Een zegen en vloek voor de belegger

Het adagium sell in May and go away is wellicht de bekendste tegeltjeswijsheid van de beurs. Het idee erachter is dat beleggers er goed aan doen om begin mei hun aandelen te verkopen, omdat in de zomer het rendement van aandelen beduidend lager is dan in de winterperiode.

Hoewel het Engelstalige adagium vaak wordt afgesloten met …but remember to come back in September, luidt het tweede deel van de spreuk eigenlijk: …buy back on Saint Leger Day. De oorsprong van het gezegde reikt terug naar het einde van de 18de eeuw. Sinds 1776 wordt in Doncaster in het tweede weekend van september de St Leger Stakes gehouden, een belangrijke paardenrace met driejarige volbloeden. De renbaan waar de wedstrijd werd gehouden, was de plaats waar edellieden en industriëlen elkaar na een lange zomer voor het eerst weer zagen. Naar verluidt smeedde men bij die gelegenheid gloednieuwe plannen en werden eerdere afspraken beklonken die de Britse economie een nieuwe impuls gaven.

Het zomer-winterpatroon

Ruim twee eeuwen later blijkt dat Britse aandelen in de wintermaanden nog steeds beter presteren dan in de zomer. Wie de rendementen van de voorbije dertig jaar erbij pakt, ziet dat Britse aandelen in de zomermaanden lichtjes dalen en dat ze in de winterperiode duidelijk stijgen.

Het zomer-winterpatroon in aandelenrendementen is een fenomeen dat wereldwijd opgeld doet. In de Verenigde Staten staat het koerseffect bekend als de Halloween Indicator. Het advies sell in May and go away zinspeelt op een terugkeer in de maand september, terwijl de Halloweenindicator de voorkeur geeft aan de maand november. Het woord Halloween is afgeleid van All Hallows’ Eve. Dat is de avond voor Allerheiligen, wat op 1 november valt.

Roemruchte oktobermaand

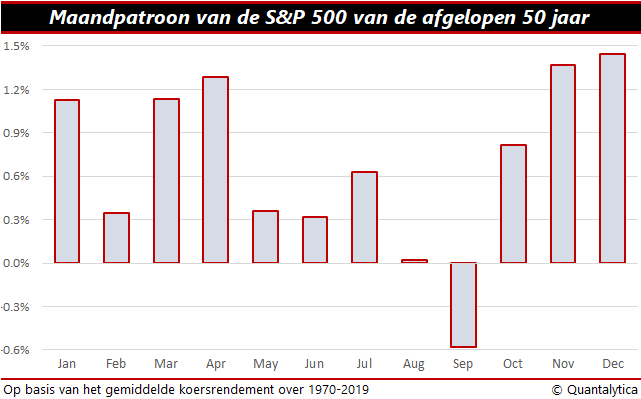

Beleggers die al wat langer meedraaien of de beursgeschiedenis hebben bestudeerd, weten dat er zich grote koersdalingen hebben voorgedaan in de maand oktober, zoals in 1929, 1987 en 2008. Maar wie het maandpatroon van de S&P500 of de Stoxx600 erbij haalt, ziet dat niet oktober, maar september de slechtste maand is om aandelen te kopen.

Wilt u evenwel optimaal gebruikmaken van het seizoeneffect in aandelenrendementen, dan moet u tot eind oktober op uw handen blijven zitten alvorens terug te keren op de beurs. Uit het gemiddelde koersverloop blijkt namelijk dat aandelenmarkten pas in de laatste week van oktober uitbodemen.

En (de rest van) 2020?

Dit jaar was sell in May and go away geen goed idee. Op de ontluisterende coronacrash van dit voorjaar volgde wereldwijd een spectaculair herstel. Wall Street noteerde medio juli weer boven het startpunt van 2020 en de Nasdaq Composite en de S&P500 lieten nieuwe hoogterecords optekenen. Na de spectaculaire herstelrally is het niet onlogisch dat er twijfels rijzen bij de sterke koerswinsten. Immers, ook op de Europese beurzen schoten de koersen met tientallen procenten omhoog.

De flinke koerswinsten van de afgelopen maanden geven beleggers een excuus om nu geld van tafel te halen. Gezien de naderende Amerikaanse presidentsverkiezingen zou het logisch zijn als de markten nog verder omlaag zouden gaan. Daartegenover staat echter dat het vierde kwartaal de beste driemaandperiode van het jaar is. Bovendien ziet het ernaar uit dat beleggers de deur openen naar een nieuwe marktfase. Het economisch nieuws wordt positiever en analisten stellen hun omzet- en winsttaxaties opwaarts bij.

Extreme kloof

Als beleggers daadwerkelijk hun technologiewaarden inruilen voor cyclische aandelen, neemt de kans toe dat het rendementsverschil tussen klassieke waarden en technologieaandelen kleiner zal worden. Die tweespalt bestaat al langer, maar niettemin werd de kloof tussen respectievelijk waarde-aandelen en groeiaandelen dit jaar extremer.

Door de digitalisering van de economie zal de groei in technologiewaarden aanhouden. Maar ook als stijlrotatie niet doorzet, laten de statistieken zien dat volgend jaar eind april de beurzen hoger zullen koersen dan nu. Op de keper beschouwd is beleggen toch een wintersport.