Berkshire Hathaway na Buffett

Je hoeft geen basketbalfan te zijn om Michael Jordan te kennen en je hoeft geen wetenschapper te zijn om Stephan Hawking te kennen. Sommige mensen zijn zó toonaangevend in hun vakgebied dat iedereen ze kent. Dat geldt ook voor Warren Buffett. Hij is de belegger wiens naam ook bekend is bij mensen die zelf niets met beleggen hebben. Voor het opbouwen van die reputatie heeft hij lang de tijd gehad. Buffett is geboren op 30 augustus 1930 en is dus inmiddels 90 jaar oud.

Warren Buffett is ceo van Berkshire Hathaway. Het is deze onderneming waarin de talrijke deelnemingen van Buffett zijn ondergebracht. Hij leidt de onderneming samen met vice-president Charlie Munger, die zelfs nog zes jaar ouder is dan Buffett. Het hoogbejaarde tweetal drukt een groot stempel op het beleid, en daarmee het succes van Berkshire Hathaway. Daarmee is de vraag gerechtvaardigd hoe de onderneming het zal doen onder een nieuw bestuur. We mogen immers aannemen dat het niet al te lang meer zal duren voordat er anderen aan het roer staan bij Berkshire Hathaway.

In dit artikel beschrijf ik hoe ik denk dat de machtsovername bij Berkshire Hathaway zal gaan als Buffett en Munger niet langer de leiding hebben over het bedrijf. Daarnaast analyseer ik het aandeel Berkshire Hathaway en bekijk ik of een belegging op dit moment nog steeds interessant is.

Lezen en nadenken

Maar laten we eerst eens kijken waarom Buffett en Munger op deze hoge leeftijd überhaupt nog actief zijn. Buffett zegt dat hij niet met pensioen gaat omdat hij niet werkt. Hij doet wat hij het liefste wil doen, en wil dat zo lang mogelijk volhouden. Munger zegt dat zijn dagbesteding als vice-president van Berkshire Hathaway voor een groot deel bestaat uit lezen en nadenken. Zou hij met pensioen gaan, dan zou hij nog steeds het grootste deel van de dag lezen en nadenken. Dus waarom zou hij stoppen?

Het is opvallend dat er nooit wordt getwijfeld aan de mentale gezondheid van de heren. Dit komt waarschijnlijk omdat ze bij elk interview en elke aandeelhoudersvergadering zeer scherp antwoord geven op vragen. De enige kritiek die het tweetal te verduren heeft gekregen is de grote nadruk die ze door de jaren heen hebben gelegd op het beleggen in waarde-aandelen. Critici zien waardebeleggen als iets dat achterhaald is, en denken dat Berkshire Hathaway zich beter zou kunnen richten op groeibeleggingen.

Dat Buffett en Munger veel nadruk leggen op waarde-aandelen kan moeilijk worden ontkend. Sterker nog: hun namen zijn min of meer synoniem met waardebeleggen. Buffett omschrijft deze vorm van investeren altijd als het kopen van dollarbiljetten voor 50 cent per stuk. Dat deden Buffett en Munger in de jaren zeventig en dat doen ze nu nog steeds. Waardebeleggen is echter wel vreselijk saai, want er gaan vaak jaren voorbij voordat de financiële markten begrijpen dat die 50 cent eigenlijk een dollar waard zijn.

Buffett kocht zijn eerste aandeel in de jaren ’40, maar pas vanaf 1962 zijn al zijn investeringen publiek bijgehouden. Toen kocht hij het textielbedrijf Berkshire Hathaway, dat op omvallen stond, en bouwde het uit tot een van de grootste verzekeraars ter wereld, met daarnaast een beleggingsportefeuille van een paar honderd miljard dollar. De combinatie van verzekeraar en investeringsmaatschappij maakt van Berkshire Hathaway het op vijf na grootste beursgenoteerde bedrijf van de Verenigde Staten.

De kroonprins van Berkshire Hathaway

Het trackrecord van Buffett is fantastisch. Sinds 1962 bedraagt dit gemiddeld 20,3% per jaar. De S&P500 zit met 10,0% op iets minder dan de helft. Daarbij doet Berkshire Hathaway zo’n beetje alles op een geheel eigen manier, te beginnen met de vestigingsplaats. Het hoofdkantoor bevindt zich niet in een van de grote financiële centra van de Verenigde Staten, maar in de saaie stad Omaha, in de al even weinig opwindende Amerikaanse staat Nebraska. Het bedrijf zorgt zelf voor het meeste spektakel in de stad, want jaarlijks komen er 40.000 mensen van over de hele wereld naar de aandeelhoudersvergadering van Berkshire Hathaway.

Het is één grote kermis. Munger en Buffett zitten aan de snoep en de frisdrank terwijl ze de vragen van beleggers beantwoorden. Buffett speelt tafeltennis met een batje van een halve meter doorsnee of doet een intiem dansje met een cheerleader van de Universiteit van Nebraska.

Het aandeel Berkshire Hathaway noteert op het astronomische bedrag van $317.180, maar voor de kleine belegger zijn er ook B-aandelen op de beurs gekomen met op dit moment een waarde van een paar honderd dollar (1/1500 van de gewone koers). De rendementen van deze aandelen zijn exact hetzelfde, en A-aandelen hebben ook 1500 keer meer stemrecht. Buffett heeft laten vastleggen dat de A-aandelen nooit zullen worden gesplitst.

De aandeelhoudersvergadering van dit jaar was ernstig versoberd vanwege corona, maar was in één opzicht spectaculairder dan eerdere edities: Buffett gaf een duidelijke hint met betrekking tot zijn opvolging. De vaste rechterhand Munger ontbrak. Zijn rol aan de zijde van Buffett werd waargenomen door Greg Abel, die bij Berkshire Hathaway is voor alles behalve de verzekeringen.

Al lange tijd gingen analisten ervan uit dat óf Greg Abel óf Ajit Jain – verantwoordelijk voor alle verzekeringen – het stokje van de grote meester zouden overnemen. Buffett lijkt nu voor Abel gekozen te hebben. Immers, waarom was Jain er anders niet? Abel, bijna 60, is daarnaast tien jaar jonger dan Ajit. Het bedrijf zou met Abel dus langer vooruit kunnen.

Het is onwaarschijnlijk dat Abel de eerste serieuze gegadigde is om Buffett en Munger op te volgen – hoe groot was immers de kans dat beiden in goede gezondheid de 90 zouden bereiken? – maar het is onbekend hoeveel kroonprinsen er de afgelopen tientallen jaren zijn geweest. Berkshire Hathaway heeft nooit over eventuele opvolgers gecommuniceerd.

Plotseling overlijden

Dat er een waarschijnlijke opvolger voor Buffett bekend is, wil echter niet zeggen dat het aandeel Berkshire Hathaway niet te lijden zou hebben van het vertrek van de grote meester. Zeker niet als dit plotseling zou gebeuren, door het overlijden van Buffett. Wat dat betreft kan het leerzaam zijn om te kijken wat er gebeurde bij Apple, toen dat bedrijf de leider verloor die het bedrijf evenzeer belichaamde zoals Buffett dat bij Berkshire Hathaway doet: Steve Jobs.

Toen Jobs in de herfst van 2011 overleed, daalde het aandeel Apple van $13,66 naar $12,65. Dit betekende een daling van 7,4% in iets minder dan twee dagen tijd. De S&P500 daalde over deze twee dagen gemeten echter met 5,6%. Dat technologie iets harder daalt dan de brede index is zeker niet ongewoon. Daarom kan je zeggen dat de dood van Steve Jobs hoegenaamd geen effect heeft gehad op de koers van het aandeel Apple.

In de 52 weken na de dood van Jobs steeg de S&P500 met 33,0%. Het aandeel Apple steeg over deze periode met 80%. Destijds meenden sommige analisten dat Apple nog altijd profiteerde van de uitvinden van Jobs, maar op een gegeven moment gaat dat argument niet meer op. Apple heeft sinds het overlijden van Steve Jobs een rendement gehaald van 1067%. Het argument dat Apple Jobs nodig heeft, is daarmee inmiddels wel ontkracht.

Niettemin denk ik wel dat Jobs voor Apple belangrijker is geweest dan Buffett voor Berkshire Hathaway is. Jobs had de reputatie van een micromanager, en wilde overal bovenop zitten. Buffett heeft daarentegen herhaaldelijk gezegd hoe belangrijk decentralisatie voor Berkshire Hathaway is. Komt er een crisis, dan wil Buffett niet degene moeten zijn die overal brandjes blust. Bedrijfsonderdelen moeten dat zelf kunnen.

Bij toelichtingen op de kwartaalcijfers praat Buffett openlijk over zijn dood, en over hoe de zaken na zijn dood geregeld zullen zijn. Hij wil zijn familieleden wat nalaten, maar niet zoveel dat ze nooit meer zouden hoeven werken. Van het vermogen van Buffett zou ongeveer $80 mrd naar goede doelen gaan. Dit geld zit volledig vast in aandelen Berkshire Hathaway. In zijn testament heeft Buffett laten vastleggen dat het na zijn overlijden vijftien jaar duurt voordat al het geld naar de goede doelen is overgemaakt. Deze termijn is volgens Buffett lang genoeg om niet verstorend te werken op de aandelenkoers van Berkshire Hathaway.

Op dit moment zien we echter het omgekeerde: uitgaand van de favoriete indicator van Warren Buffett, zijn Amerikaanse aandelen nu duurder dan ooit. Inderdaad is het duidelijk dat er een hoop waanzin in de financiële markten zit. Zo zou een bedrijf als Apple, met een beurswaarde van meer dan $2 bln, nooit mogen noteren op een k/w hoger dan 20. De reden is simpel: bedrijven met zo’n enorme beurswaarde zullen wiskundig gezien onmogelijk in staat zijn de groei van de afgelopen jaren vol te houden. De huidige k/w van Apple is 40. Zelfs al zou de koers halveren, dan zou het aandeel nog geen koopje zijn. Zulke zeepbellen hebben we eerder gezien. En elke keer dat beleggers Berkshire Hathaway langdurig en hardnekkig negeerden ten faveure van snelle groeiers als technologieaandelen, kwam er een kentering waarna het aandeel Berkshire Hathaway uitstekend presteerde.

Berkshire Hathaway analyseren

Bij het analyseren van het aandeel Berkshire Hathaway maakt het voor mij niet zoveel uit of Buffett wel of niet aan het hoofd staat van de onderneming. Ook als hij er niet meer is, zal het bedrijf blijven doen wat het tot dusver gedaan heeft: voldoende geld beschikbaar hebben om te profiteren van mooie beleggingskansen die zich voordoen. Zo leende Buffett tijdens de financiële crisis van 2008 geld uit aan Goldman Sachs tegen zeer gunstige voorwaarden – gunstig voor hemzelf, wel te verstaan – op een moment dat het water de bank aan de lippen stond. En bij een nieuwe financiële crisis zal de opvolger van Buffett en Munger hetzelfde doen.

De meeste beleggers nemen in een bullmarkt veel te veel risico, waardoor ze in een bearmarkt geen geld meer hebben om de beste deals uit te onderhandelen. Munger zei een aantal maanden geleden dat hij een zware financiële storm ziet aankomen. Zijn doel, en uiteraard ook dat van Buffett, is om veel cash te hebben waarmee ze tijdens deze komende crisis allerlei koopjes kunnen oppikken. Mochten de twee kapiteins tegen die tijd niet langer aan boord zijn, dan staat er een heel leger aan stuurmannen klaar dat zal blijven doorvaren op de uitgezette koers. Voor wie actief is in waardebeleggen, is werken voor Buffett en Munger immers het allerhoogste doel. En de laatste tientallen jaren is er een groot aantal mensen binnen Berkshire Hathaway getraind in alle ins en outs van het waardebeleggen.

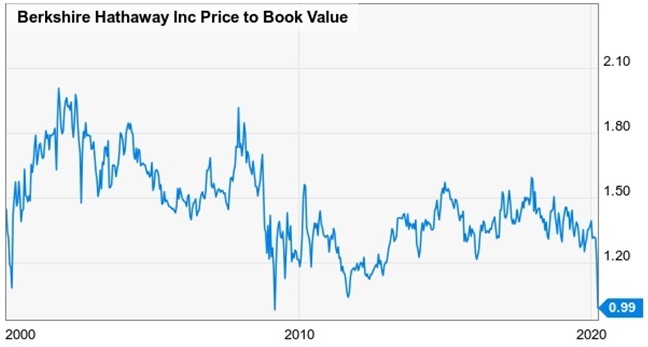

Het is niettemin voorstelbaar dat de koers van Berkshire Hathaway hard onderuit gaat als Buffett zou komen te overlijden. Mocht dat gebeuren, dan ontstaat misschien wel het beste koopmoment voor Berkshire Hathaway ooit. Dat zou mooi zijn, in de eerste plaats als eerbetoon aan de beste waardebelegger aller tijden, in de tweede plaats omdat beleggers dan zouden kunnen doen wat Buffett altijd had gedaan: dollars kopen voor 50 cent per stuk. De afgelopen tientallen jaren heeft Buffett beleggers altijd geadviseerd over een belegging in Berkshire Hathaway. Zou de boekwaarde – de waarde van de bezittingen van het bedrijf – minder dan 120% van de aandelenkoers uitmaken, dan is het aandeel goedkoop. Dit is echter maar een paar keer gebeurd: in 2000, 2009, 2011 en afgelopen lente.

In de eerste drie gevallen volgden in de jaren erna tientallen procenten koersrendement. Dat is de reden dat ik in april het aandeel Berkshire Hathaway heb getipt. De koers van Berkshire Hathaway is sindsdien met 20,4% opgelopen en de huidige boekwaarde is 126%. De gemiddelde boekwaarde over de afgelopen dertig jaar is 158%. Een terugkeer naar dit historisch gemiddelde zou een koersstijging van Berkshire Hathaway betekenen van 25%. Het is realistisch om daarvan uit te gaan.

Daarbij is de grote vraag wel of er zoiets bestaat als een Warren Buffett-premie, die verloren gaat als de grote baas er niet meer is. Ik denk echter dat die premie al lang geleden uit het aandeel is gelopen. Dat zie je ook in deze tijd, waarin mensen vooral technologie-aandelen kopen en veel andere aandelen negeren. Daar komt bij dat beleggers die aandelen kopen voor de komende tien tot twintig jaar, heus wel een analyse maken van de waarde van het aandeel Berkshire Hathaway als Buffett en Munger er niet meer zijn.

Ik handhaaf dan ook mijn koopadvies voor Berkshire Hathaway. Dat verandert pas als de verhouding tussen koers en boekwaarde oploopt tot boven de 158%. Dit zou bijvoorbeeld kunnen gebeuren als de waardering van de Amerikaanse beurs als geheel daalt van extreem duur naar een normale waardering (zie kader). Dan willen beleggers immers niet langer dromen over wat een bedrijf in de toekomst wel niet waard zou kunnen zijn, maar willen ze laaggewaardeerde bedrijven die nú geld verdienen.