Meerdere manieren om momentum te meten

Hoewel de coronacrisis de Verenigde Staten nog altijd in zijn greep houdt, doorbrak de Dow Jones op 24 november voor het eerst de grens van 30.000 punten. Voor de coronacrash was de oudste beursindex ter wereld ook al goed op weg, maar sinds het dieptepunt van 23 maart noteert de Dow Jones maar liefst 61,6% hoger.

De index weerspiegelt met name de koersontwikkeling van bedrijven uit de maakindustrie, zeg maar de waardeaandelen. Kijk je echter naar waarde-index S&P500 Value, dan zie je dat typische waardeaandelen sinds de coronacrash ‘slechts’ 53,2% hoger koersen, tegenover 69,5% voor de groei-index S&P500 Growth. Nóg beter doen de typisch Amerikaanse momentumaandelen het, met +71,9%.

IJzeren discipline voor momentumaandelen

Veel beleggers zien momentum als de heilige graal, maar beleggen in momentumaandelen vergt stalen zenuwen en een ijzeren discipline. Het idee erachter is dat beurskoersen op korte termijn de geldende trend volgen. Aandelen die onlangs bovengemiddeld hebben gepresteerd, blijven dat dus nog even doen en slecht presterende aandelen volharden in hun ondermaatse prestaties. Bij de puurste vorm van momentumbeleggen selecteer je de aandelen met een positieve trend: je koopt de aandelen die over een bepaalde tijd bijzonder goed hebben gepresteerd en neemt gedurende een vooraf vastgestelde periode een longpositie in. Omgekeerd kan ook: short gaan in de slechtst presterende aandelen.

Short-selling is een veelgehoorde term in de beleggingswereld. Als je short gaat, leen je de facto aandelen om te profiteren van een koersdaling. Je verkoopt aandelen die je niet bezit om ze later tegen een lagere koers terug te kopen. Het verschil is winst. Het voordeel van shorten is dat je vooraf geen geld hoeft te investeren. Het gevaar is evenwel dat de aandelen in de tussentijd sterk stijgen. Je moet ze dan tegen een hogere koers terugkopen. En vergis je niet: shortverliezen komen harder aan dan koersdalingen bij longposities.

Het meten van momentum

Het momentum van vermogenstitels kan je op verschillende manieren meten. De meest basale momentumtechniek is gebaseerd op de mate van verandering. Deze zogeheten ‘rate of change’ is de standaardrekenmethode om het momentum van aandelen en andere vermogenstitels in kaart te brengen. Hierbij vergelijk je de huidige koers met de koers van een bepaald aantal periodes terug. Dat kan op dagelijkse basis, op weekbasis, op maandbasis en zelfs op minutenbasis. Het koersverschil op een week, een maand en een jaar zijn populaire terugbliklengtes.

In de jaren zestig was de ratiomethode de standaardrekenmethode. Bij deze meettechniek wordt de huidige koers afgezet tegen een voortschrijdend gemiddelde. Het ijkpunt hierbij is de relatieve afstand van de huidige koers tot het zesmaands gemiddelde.

Het vervelende van momentum is evenwel dat er geen ideale terugbliklengte bestaat. In theorie komt de meetperiode overeen met de helft van de cycluslengte. In de praktijk zien beleggers de wereld soms door een roze bril en zijn ze soms extreem negatief. Soms houdt het positieve sentiment wekenlang aan, en dan is het weer van korte duur. Dit maakt dat als markten over een breed front dalen, het momentum niet lang genoeg kan zijn. En tijdens zeepbellen, als aandelen parabolisch stijgen, is zelfs een meetperiode van 24 uur nog te lang.

Frederic Dickson combineerde daarom het 4-, 13- en 26-weeks momentum met het relatieve prijsniveau over 26 en 52 weken. Het relatieve prijsniveau is een momentumtechniek waarbij de huidige koers wordt afgezet tegen de laagste en hoogste koers. Enkel de aandelen die op al deze punten goed scoren zijn volgens hem interessant. Dit betekent dat de koers dichtbij de laagste koers ligt, terwijl er tegelijk een sterke stijging is. In feite filtert Dickson op momentumaandelen die kort tevoren hun bodem hebben bereikt.

De eenvoud

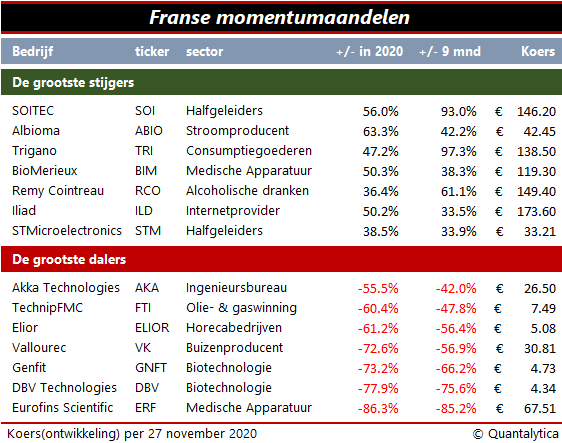

Het kan ook eenvoudiger. Gelukkig, want de meeste beleggers hebben niet de tijd en kennis om alle aandelen op de voet te volgen. In de wirwar van het momentumeffect zagen analisten van Bear Stearns in 2003 dat beleggers een voorkeur hebben voor de winnaars van het lopende kalenderjaar en de grootste stijgers van de voorbije negen maanden. Alleen de aandelen die bij beide criteria tot de hoogste 10% van de markt behoren, komen in aanmerking voor een longpositie. In de laagste 10% vind je de shorts: aandelen die je beter niet koopt.